Paramount aprova bônus anuais a co-CEOs mesmo que eles deixem a empresa

Conglomerado de mídia vem passando por momentos caóticos para resolver sobre seu processo de fusão

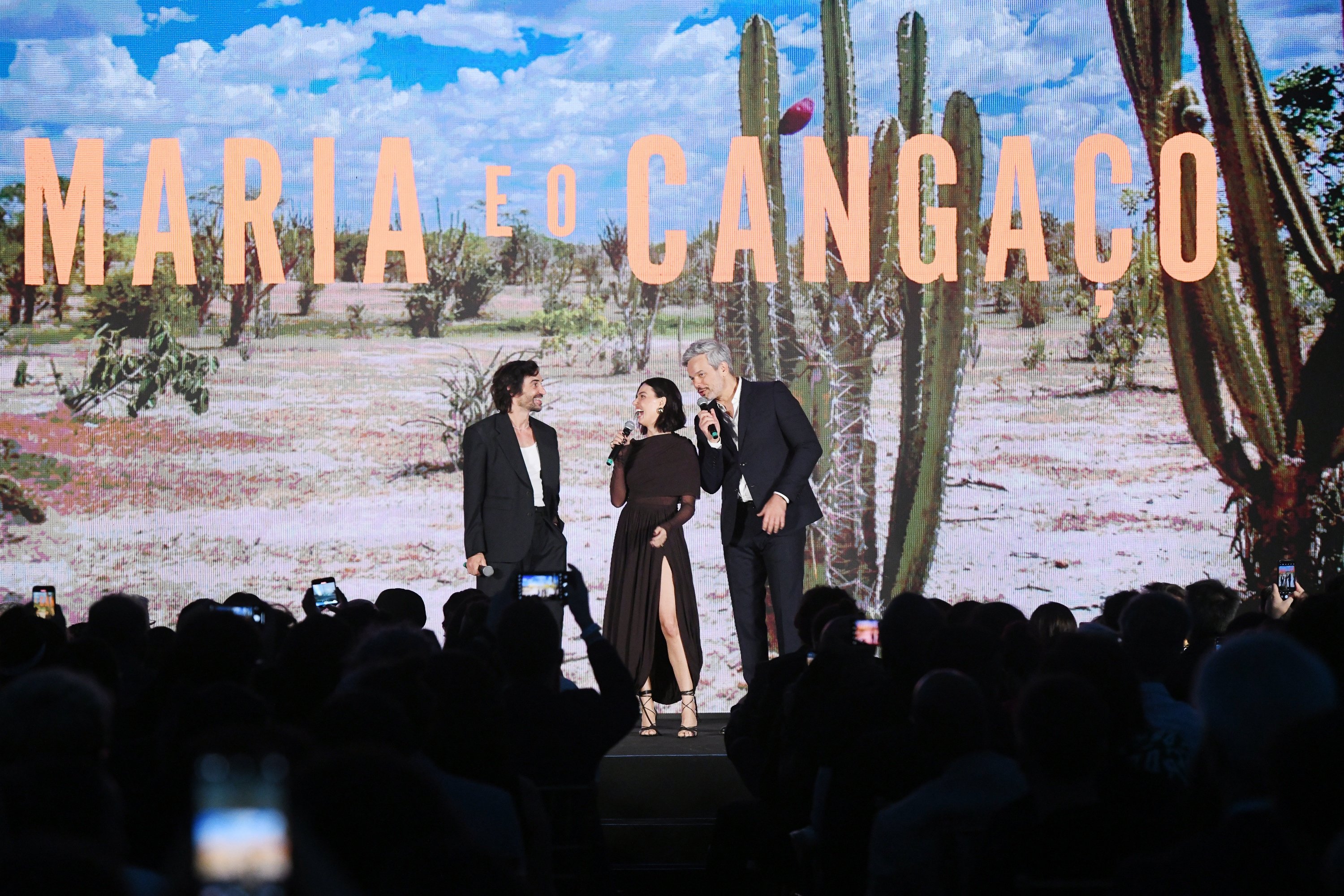

A companhia espera que o acordo com a Skydance seja fechado no primeiro semestre de 2025 (Paramount/Reprodução)

Repórter

Publicado em 16 de outubro de 2024 às 09h09.

O conselho da Paramount aprovou pagamentos de bônus anuais para seus três co-CEOs, mesmo que eles não estejam mais no comando da companhia - agora em acordo para se fundir com a Skydance Media.

Segundo a Reuters, os co-CEOs George Cheeks, Chris McCarthy e Brian Robbins receberiam 100% adicionais de seu salário-base, juntamente com unidades de ações restritas avaliadas em US$ 3 milhões cada.

Esses três executivos da Paramount foram nomeados co-CEOs em 29 de abril, sucedendo Bob Bakish, que deixou o cargo devido a desentendimentos com a acionista controladora da empresa, Shari Redstone.

Os acordos de bônus serão aplicados apenas à parte do ano fiscal atual e também determinariam quaisquer pagamentos futuros de rescisão.

A mudança na remuneração ocorre em um momento em que a Paramount visa reduzir os custos anuais em US$ 500 milhões antes de sua fusão com a Skydance Media.

Como parte dessas medidas de corte de custos, a Paramount iniciou cortes de empregos em agosto e planeja demitir 15% de sua força de trabalho nos EUA em três fases até o final do ano.

Negociações caóticas

Em agosto, o ex-CEO da Warner Music, Edgar Bronfman Jr., desistiu de comprar os estúdios Paramount, abrindo caminho para a Skydance Media assumir o controle do império de mídia, encerrando um dos processos de aquisição mais caóticos da história recente.

O comitê especial do conselho da Paramount declarou que havia concluído o período de "go-shop", no qual contatou mais de 50 partes para avaliar seu interesse em adquirir a empresa de mídia. A companhia espera que o acordo com a Skydance seja fechado no primeiro semestre de 2025, aguardando aprovação regulatória.

Em meados de agosto, um grupo de investidores liderado por Bronfman propôs assumir o controle da Paramount por meio de uma oferta de US$ 6 bilhões, na qual compraria o acionista controlador da empresa, a National Amusements.

Essa oferta para a Paramount - lar de seu estúdio de cinema homônimo, da rede de transmissão CBS e redes a cabo como Nickelodeon e Comedy Central - ameaçou inviabilizar um acordo de US$ 8,4 bilhões fechado pela Paramount e Skydance em julho.

:format(webp))