Como reformar seu imóvel sem ter dinheiro

Bancos oferecem empréstimos para quem quer realizar melhorias na casa ou apartamento. Também é possível utilizar o dinheiro para decorar a unidade

:format(webp))

Dinheiro colocado na casa: Linhas de financiamento para melhorias no imóvel oferecem taxas de juros que variam de 1% a 3,17% ao mês (gerenme/Thinkstock)

Da Redação

Publicado em 24 de fevereiro de 2015 às 10h39.

São Paulo - Quem não tem fôlego financeiro para reformar ou decorar o imóvel ou até para finalizar a construção da unidade, pode contratar empréstimos para essas finalidades.

Essas linhas de crédito são oferecidas por bancos de grande e médio porte, como Banco do Brasil, Bradesco, Caixa, Itaú, Citi, Banrisul e Banco Pan, de acordo com levantamento feito por EXAME.com.

Dentre essas sete instituições financeiras, apenas o Bradesco e o Itaú não informaram as taxas praticadas na modalidade de crédito. Nos outros cinco bancos, os juros cobrados na modalidade podem variar entre 5% ao ano a até 38% ao ano.

Veja na tabela a seguir o resultado completo do levantamento e confira as condições exigidas nas linhas de crédito para reformas em cada um dos sete bancos pesquisados:

| Linha de crédito | Juros | Prazo para pagamento | Valor financiado | Finalidade |

|---|---|---|---|---|

| Bradesco - CDC Reforma de Imóveis | Não informa | Até 4 anos | Até 70% do valor total da reforma | Reforma do imóvel |

| Caixa - Construcard | 1,60% a 2,40% ao mês; 20,9% a 32,9% ao ano | Utilização: 2 a 6 meses. Amortização: 1 ano a 20 anos e 10 meses | A partir de R$ 1 mil | Conclusão da obra, reforma ou ampliação do imóvel. Permite comprar materiais de construção, móveis planejados além de equipamentos como piscinas e aquecedores solares |

| Caixa - CCSBPE Reforma ou ampliação | A partir de 0,41% ao mês; a partir de 5% ao ano | Até 30 anos | Não informa | Conclusão da obra, reforma ou ampliação do imóvel |

| Itaú - Construshop | Não informa | Até 4 anos e seis meses | Não informa | Construir, reformar e decorar o imóvel |

| Citi - Crédito Reforma | 1,15% ao mês + IGPM; 14,80% ao ano + IGPM (SAC) | 5 a 20 anos | A partir de R$ 25 mil, limitado a até 60% do valor de avaliação do imóvel | Terminar obra ou reforma. Permite comprar materiais de construção e pagar prestadores de serviço |

| Banrisul - Reforma Residencial | 1% ao mês + TR; 12,68% ao ano + TR | Até 5 anos | Até 90% do valor da obra. Valor mínimo para financiamento: R$ 10 mil | Reforma. Permite comprar materiais de construção e pagamento de mão-de-obra |

| Pan - Crédito Reforma Sua Casa | 1,0830% ao mês (SAC) e 1,42% ao mês (Price); 12,99% ao ano (SAC) e 17,04% (Price) | Até 20 anos | Mínimo de R$ 25 mil restrito a até 55% do valor do imóvel (Price) e 60% do valor do imóvel (SAC) | Reforma. Permite pagamento de mão de obra e compra de materiais de decoração, construção, acabamentos e móveis planejados |

| BB - Crediário/ Construção | 2,68% ao mês a 3,17% ao mês; 32,16% ao ano a 38,04% ao ano | Até 4 anos (estabelecimentos não conveniados). Até 4 anos e seis meses (estabelecimentos conveniados) | Até R$ 10 mil (não conveniados). Até R$ 50 mil (conveniados) | Construir, reformar e decorar o imóvel. Permite compra de materiais de construção e móveis planejados |

*Condições vigentes no dia 20/02/2015

Como é possível observar, a linha CCSBPE da Caixa é a que tem o menor juro, de 0,41% ao mês, enquanto a linha Crediário/Construção do Banco do Brasil cobra taxas de até 3,17% ao mês pelo financiamento.

Taxas de juros menores são cobradas, em geral, quando o banco pede o imóvel como garantia do empréstimo. Além disso, quanto menor o prazo do financiamento, maiores as chances de obter uma taxa reduzida.

O Pan e o Banco do Brasil financiam até 100% do valor da obra. Porém, ambos exigem um valor mínimo para contratação do empréstimo, e o Pan limita o crédito a um porcentual do preço do imóvel.

O pagamento das parcelas pode ser feito em até 30 anos, como no caso da Caixa, mas o prazo médio é de até cinco anos.

O valor do empréstimo para reforma da casa pode ser creditado na conta do correntista ou o cliente pode utilizar a linha especial ao obter um cartão específico.

Se a opção for pelo crédito em conta, o cliente pode escolher as lojas e o prestadores de serviços de sua preferência. O banco somente pode exigir documentos, como notas fiscais, que comprovem que as despesas estão relacionadas à obra. A regra impede a contratação de trabalhadores autônomos que não emitem nota fiscal.

Caso o imóvel seja dado como garantia, o crédito pode ser utilizado para qualquer finalidade, pois a linha não tem finalidade específica. Esse tipo de empréstimo é também conhecido como Crédito com Garantia de Imóvel (CGI) ou refinanciamento de imóvel.

Na forma de cartões, o uso do valor pode ser permitido apenas em lojas credenciadas pelo banco.

É o caso do Construshop do Itaú, que pode ser utilizado em 148 mil lojas credenciadas no Brasil que podem ser consultadas no site do banco; e do Construcard, da Caixa, que pode ser usado em cerca de 80 mil estabelecimentos credenciados no país.

No Crediário/Construção do Banco do Brasil, ligado ao cartão Ourocard, o cliente pode optar pela loja que desejar. Porém, consegue obter mais facilidades de pagamento em estabelecimentos conveniados, que também estão disponíveis para consulta no site da instituição financeira.

Contratação deve ser feita com cautela

Antes de optar pela linha de crédito, é necessário verificar a taxa de juro cobrada e o Custo Efetivo Total (CET) da operação, que mostra o valor final do empréstimo, incluindo o preço de seguros e taxas adicionais.

De acordo com Marcelo Prata, diretor do Canal do Crédito, site que compara linhas de financiamento, dependendo do custo da taxa, pode valer mais a pena contratar outra modalidade de empréstimo.

Prata explica que o financiamento da reforma, em geral, é uma linha de crédito pessoal que tem a reforma como chamariz e oferece algumas facilidades exclusivas. Ou seja, irá cobrar as taxas médias dessa modalidade.

“O proprietário do imóvel pode pagar juros de 4% a 5% ao mês nos grandes bancos quando um trabalhador público, por exemplo, conseguiria obter taxas mais reduzidas se optasse pelo empréstimo consignado, no qual as parcelas são descontadas do salário”, diz o diretor do Canal do Crédito.

As exceções são as linhas que exigem o imóvel como garantia do pagamento. “Esse tipo de crédito permite obter um valor maior de empréstimo, alongar o prazo para pagamento das parcelas e, ao mesmo tempo, obter taxas de juros menores”.

É necessário, porém, disciplina financeira para impedir que o banco tome o imóvel, caso o proprietário não consiga pagar o empréstimo.

Também é necessário considerar custos adicionais com seguros que podem ser exigidos pelo banco nesses empréstimos, como os seguros de Morte e Invalidez Permanente (MIP) e Danos Físicos ao Imóvel (DFI), que também são cobrados nos financiamentos de imóveis convencionais.

O CGI ainda inclui custos cartorários que representam, em média, cerca de 1% do valor do imóvel. As despesas são necessárias para registrar o empréstimo e atestar que o proprietário concede ao banco a unidade como garantia de pagamento

Antes de contratar linhas de crédito para financiamento da reforma, é recomendável ter uma reserva financeira equivalente a 30% do valor do empréstimo. “É comum que reformas tenham custos imprevistos”, diz Prata. “Caso não consiga pagar as parcelas do financiamento, o proprietário do imóvel pode ter de pagar multas e juros a mais”.

-

1. Raio X do mercado imobiliário

zoom_out_map

![Raio X do mercado imobiliário]()

1/102 (ThinkStock/RyanKing999)

São Paulo - Como rentabilidade passada não é garantia de retorno futuro, este ranking das 100 melhores cidades brasileiras para investir em imóveis mostra os lugares que devem despontar no cenário imobiliário brasileiro nos próximos meses e anos, sem se reduzir a observar as regiões que já chegaram ao auge, mas que amanhã talvez não sejam mais a bola da vez. O estudo, desenvolvido pela consultoria Prospecta Inteligência Imobiliária e divulgado com exclusividade para EXAME.com, traz um novo conceito de análise do mercado de imóveis ao se debruçar sobre a demanda de cada região estudada, em vez de se concentrar na oferta. “O mercado sempre observa o preço do metro quadrado, que reflete os valores de imóveis já vendidos. Mas, o que garante que uma cidade valorizada terá demanda para absorver novos produtos? A oferta já aconteceu. Para ver o que está por vir é preciso analisar a demanda, que define o que será comprado, quando e como”, afirma Cristiano Rabelo, diretor de Novos Negócios da Prospecta. O indicador P2i-Lead também se diferencia pelo tamanho de sua amostra: foram analisadas todas as cidades do país com menos de um milhão de habitantes, ou 94% dos municípios brasileiros. Em comum, as 100 cidades com maior nota no P2i-Lead possuem características como renda per capita elevada, população com alto nível de instrução e de vínculo empregatício, um número considerável de empresas atuantes, déficit imobiliário elevado, entre outros. “O objetivo é mostrar se quem está na ponta da cadeia tem condições de adquirir produtos imobiliários”, diz Rabelo. Veja, nas fotos, a lista das 100 melhores cidades brasileiras para investir em imóveis. Abaixo de cada imagem foi destacado o potencial para investimentos de alto, médio e baixo padrão; a pontuação no indicador; e o déficit da região (percentual de domicílios alugados ou cedidos). Confira a matéria completa com a análise dos resultados e os detalhes sobre a metodologia do estudo. -

2. 1º lugar: São Bernardo do Campo (SP)

zoom_out_map

![1º lugar: São Bernardo do Campo (SP)]()

2/102 (Raquel Toth / PMSBC)

Pontuação no ranking (P2I - Lead) 0,820 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 27,83% Quantidade média de salários mínimos da população 7 -

3. 2º lugar: Campo Grande (MS)

zoom_out_map

![2º lugar: Campo Grande (MS)]()

3/102 (Elias Francioni/Flickr/Creative Commons)

Pontuação no ranking (P2I - Lead) 0,767 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 29,24% Quantidade média de salários mínimos da população 6 -

4. 3º lugar: Santo André (SP)

zoom_out_map

![3º lugar: Santo André (SP)]()

4/102 (Wikimedia Commons/rvcroffi)

Pontuação no ranking (P2I - Lead) 0,767 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 29,71% Quantidade média de salários mínimos da população 7 -

5. 4º lugar: Osasco (SP)

zoom_out_map

![4º lugar: Osasco (SP)]()

5/102 (Chadner/ Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,746 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 33,82% Quantidade média de salários mínimos da população 6 -

6. 5º lugar: Natal (RN)

zoom_out_map

![5º lugar: Natal (RN)]()

6/102 (Camilla Veras Mota/Viagem e Turismo)

Pontuação no ranking (P2I - Lead) 0,739 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 34,18% Quantidade média de salários mínimos da população 6 -

7. 6º lugar: Ribeirão Preto (SP)

zoom_out_map

![6º lugar: Ribeirão Preto (SP)]()

7/102 (Wikipedia)

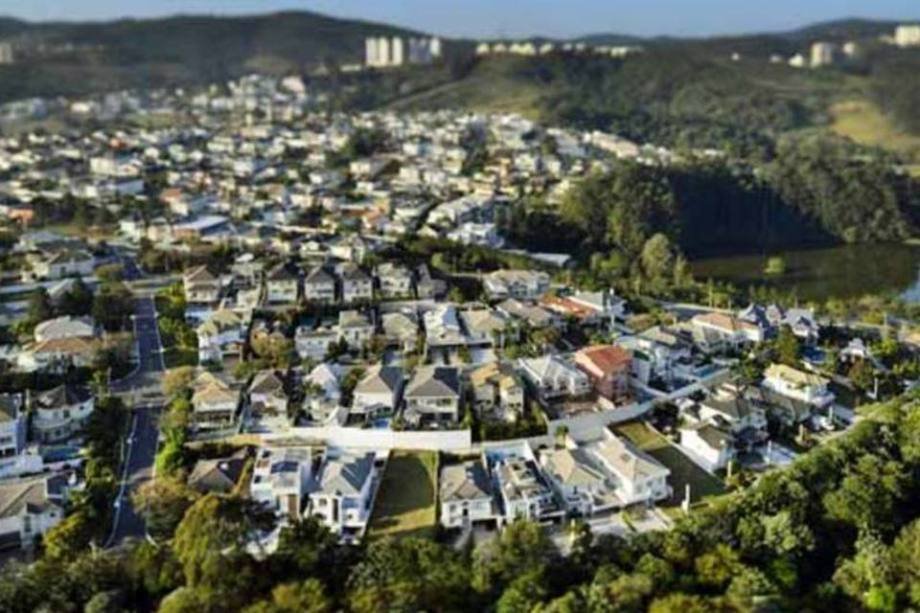

Pontuação no ranking (P2I - Lead) 0,733 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 31,81% Quantidade média de salários mínimos da população 7 -

8. 7º lugar: São José dos Campos (SP)

zoom_out_map

![7º lugar: São José dos Campos (SP)]()

8/102 (Wikimedia Commons/kenji munekata)

Pontuação no ranking (P2I - Lead) 0,731 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 33,07% Quantidade média de salários mínimos da população 7 -

9. 8º lugar: Maceió (AL)

zoom_out_map

![8º lugar: Maceió (AL)]()

9/102 (Divulgação / Christian Knepper)

Pontuação no ranking (P2I - Lead) 0,721 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 31,82% Quantidade média de salários mínimos da população 5 -

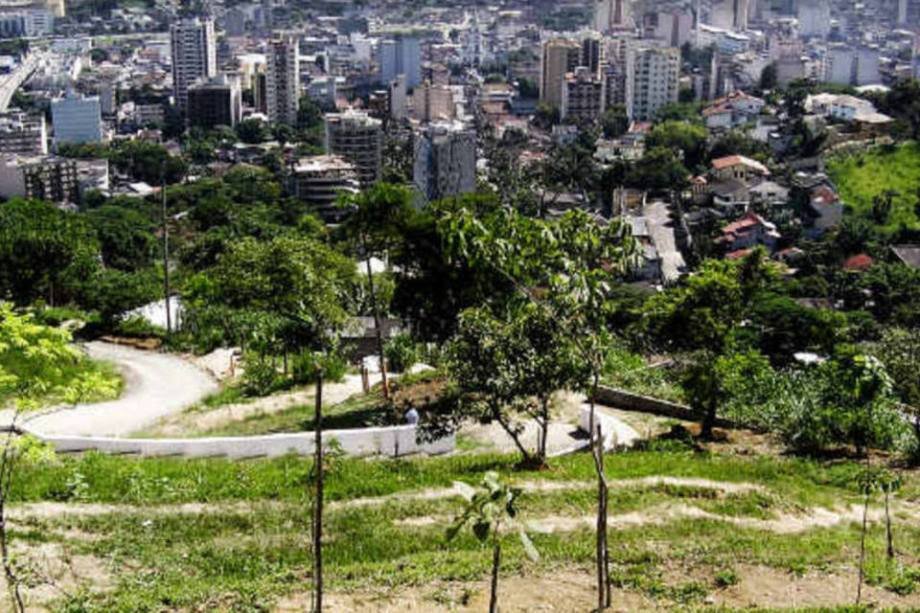

10. 9º lugar: Niterói (RJ)

zoom_out_map

![9º lugar: Niterói (RJ)]()

10/102 (Wikimedia Commons/Phx)

Pontuação no ranking (P2I - Lead) 0,716 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 28,91% Quantidade média de salários mínimos da população 10 -

11. 10º lugar: João Pessoa (PB)

zoom_out_map

![10º lugar: João Pessoa (PB)]()

11/102 (Divulgação / Cacio Murilo)

Pontuação no ranking (P2I - Lead) 0,701 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 33,30% Quantidade média de salários mínimos da população 5 -

12. 11º lugar: Florianópolis (SC)

zoom_out_map

![11º lugar: Florianópolis (SC)]()

12/102 (Embratur/Fotos Públicas)

Pontuação no ranking (P2I - Lead) 0,700 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 29,02% Quantidade média de salários mínimos da população 8 -

13. 12º lugar: Sorocaba (SP)

zoom_out_map

![12º lugar: Sorocaba (SP)]()

13/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,691 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 30,70% Quantidade média de salários mínimos da população 6 -

14. 13º lugar: Teresina (PI)

zoom_out_map

![13º lugar: Teresina (PI)]()

14/102 (Thompson Sá/ Flickr/ Creative Commons)

Pontuação no ranking (P2I - Lead) 0,691 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 20,93% Quantidade média de salários mínimos da população 7 -

15. 14º lugar: Uberlândia (MG)

zoom_out_map

![14º lugar: Uberlândia (MG)]()

15/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,691 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 39,44% Quantidade média de salários mínimos da população 6 -

16. 15º lugar: Santos (SP)

zoom_out_map

![15º lugar: Santos (SP)]()

16/102 (Creative Commons/Flickr/Diego Torres Silvestre)

Pontuação no ranking (P2I - Lead) 0,684 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 32,03% Quantidade média de salários mínimos da população 9 -

17. 16º lugar: Vitória (ES)

zoom_out_map

![16º lugar: Vitória (ES)]()

17/102 (Carlos Antolini/Prefeitura de Vitória)

Pontuação no ranking (P2I - Lead) 0,671 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 29,75% Quantidade média de salários mínimos da população 11 -

18. 17º lugar: Contagem (MG)

zoom_out_map

![17º lugar: Contagem (MG)]()

18/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,663 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 30,58% Quantidade média de salários mínimos da população 5 -

19. 18º lugar: Londrina (PR)

zoom_out_map

![18º lugar: Londrina (PR)]()

19/102 (Divulgação/Prefeitura de Londrina)

Pontuação no ranking (P2I - Lead) 0,656 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 35,51% Quantidade média de salários mínimos da população 7 -

20. 19º lugar: Aracaju (SE)

zoom_out_map

![19º lugar: Aracaju (SE)]()

20/102 (Aracaju/Flickr)

Pontuação no ranking (P2I - Lead) 0,654 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 32,62% Quantidade média de salários mínimos da população 6 -

21. 20º lugar: Joinville (SC)

zoom_out_map

![20º lugar: Joinville (SC)]()

21/102 (RICARDO RIBAS/GUIA QUATRO RODAS)

Pontuação no ranking (P2I - Lead) 0,651 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 24,20% Quantidade média de salários mínimos da população 6 -

22. 21º lugar: Cuiabá (MT)

zoom_out_map

![21º lugar: Cuiabá (MT)]()

22/102 (Divulgação/ Embratur)

Pontuação no ranking (P2I - Lead) 0,644 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 28,86% Quantidade média de salários mínimos da população 6 -

23. 22º lugar: Vila Velha (ES)

zoom_out_map

![22º lugar: Vila Velha (ES)]()

23/102 (VALTER MONTEIRO/VEJA)

Pontuação no ranking (P2I - Lead) 0,640 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 29,55% Quantidade média de salários mínimos da população 7 -

24. 23º lugar: Maringá (PR)

zoom_out_map

![23º lugar: Maringá (PR)]()

24/102 (VALDIR CARNIEL/EXAME)

Pontuação no ranking (P2I - Lead) 0,639 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 41,96% Quantidade média de salários mínimos da população 7 -

25. 24º lugar: Duque de Caxias (RJ)

zoom_out_map

![24º lugar: Duque de Caxias (RJ)]()

25/102 (Flickr/ Filipo Tardim)

Pontuação no ranking (P2I - Lead) 0,637 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 23,57% Quantidade média de salários mínimos da população 4 -

26. 25º lugar: Juiz de Fora (MG)

zoom_out_map

![25º lugar: Juiz de Fora (MG)]()

26/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,637 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 33,60% Quantidade média de salários mínimos da população 6 -

27. 26º lugar: Jundiaí (SP)

zoom_out_map

![26º lugar: Jundiaí (SP)]()

27/102 (Alexandre Battibugli/EXAME.com)

Pontuação no ranking (P2I - Lead) 0,627 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 34,97% Quantidade média de salários mínimos da população 8 -

28. 27º lugar: Caxias do Sul (RS)

zoom_out_map

![27º lugar: Caxias do Sul (RS)]()

28/102 (Luiz Chaves/Divulgação/Prefeitura)

Pontuação no ranking (P2I - Lead) 0,616 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 28,00% Quantidade média de salários mínimos da população 7 -

29. 28º lugar: São José do Rio Preto (SP)

zoom_out_map

![28º lugar: São José do Rio Preto (SP)]()

29/102 (Paulo Magri / SMCS/Portal Prefeitura Municipal de São José do Rio Preto)

Pontuação no ranking (P2I - Lead) 0,611 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 35,56% Quantidade média de salários mínimos da população 6 -

30. 29º lugar: Aparecida de Goiânia (GO)

zoom_out_map

![29º lugar: Aparecida de Goiânia (GO)]()

30/102 (Divulgação/ Valdir Antunes / Secom Aparecida)

Pontuação no ranking (P2I - Lead) 0,603 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 36,23% Quantidade média de salários mínimos da população 5 -

31. 30º lugar: Jaboatão dos Guararapes (PE)

zoom_out_map

![30º lugar: Jaboatão dos Guararapes (PE)]()

31/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,594 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 24,93% Quantidade média de salários mínimos da população 4 -

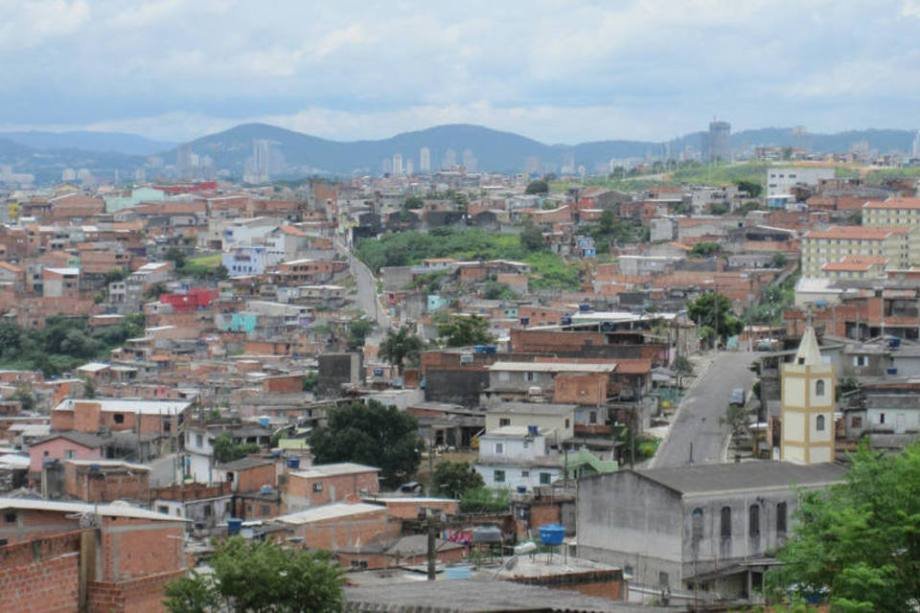

32. 31º lugar: Diadema (SP)

zoom_out_map

![31º lugar: Diadema (SP)]()

32/102 (Creative Commons)

Pontuação no ranking (P2I - Lead) 0,591 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 36,40% Quantidade média de salários mínimos da população 4 -

33. 32º lugar: Barueri (SP)

zoom_out_map

![32º lugar: Barueri (SP)]()

33/102 (GERMANO LUDERS)

Pontuação no ranking (P2I - Lead) 0,581 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 41,31% Quantidade média de salários mínimos da população 7 -

34. 33º lugar: Betim (MG)

zoom_out_map

![33º lugar: Betim (MG)]()

34/102 (Divulgação/Facebook/Anselmo/UBL/Prefeitura de Betim)

Pontuação no ranking (P2I - Lead) 0,577 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 27,17% Quantidade média de salários mínimos da população 4 -

35. 34º lugar: Nova Iguaçu (RJ)

zoom_out_map

![34º lugar: Nova Iguaçu (RJ)]()

35/102 (Gerson Tavares/Flickr)

Pontuação no ranking (P2I - Lead) 0,577 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 20,67% Quantidade média de salários mínimos da população 4 -

36. 35º lugar: Serra (ES)

zoom_out_map

![35º lugar: Serra (ES)]()

36/102 (Divulgação/Prefeitura de Serra)

Pontuação no ranking (P2I - Lead) 0,576 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 27,99% Quantidade média de salários mínimos da população 4 -

37. 36º lugar: São Caetano do Sul (SP)

zoom_out_map

![36º lugar: São Caetano do Sul (SP)]()

37/102 (Alexandre Giesbrecht/Creative Commons)

Pontuação no ranking (P2I - Lead) 0,574 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 32,95% Quantidade média de salários mínimos da população 11 -

38. 37º lugar: Piracicaba (SP)

zoom_out_map

![37º lugar: Piracicaba (SP)]()

38/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,563 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 30,33% Quantidade média de salários mínimos da população 7 -

39. 38º lugar: Blumenau (SC)

zoom_out_map

![38º lugar: Blumenau (SC)]()

39/102 (Eraldo Schnaider/Prefeitura de Blumenau)

Pontuação no ranking (P2I - Lead) 0,559 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 26,39% Quantidade média de salários mínimos da população 6 -

40. 39º lugar: Mauá (SP)

zoom_out_map

![39º lugar: Mauá (SP)]()

40/102 (Divulgação/ Evandro Oliveira/ Secom Mauá)

Pontuação no ranking (P2I - Lead) 0,559 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 35,57% Quantidade média de salários mínimos da população 4 -

41. 40º lugar: Palmas (TO)

zoom_out_map

![40º lugar: Palmas (TO)]()

41/102 (CLAUDIO ROSSI/VOCÊ S.A.)

Pontuação no ranking (P2I - Lead) 0,557 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 44,39% Quantidade média de salários mínimos da população 7 -

42. 41º lugar: Porto Velho (RO)

zoom_out_map

![41º lugar: Porto Velho (RO)]()

42/102 (Wilson Dias/Abr)

Pontuação no ranking (P2I - Lead) 0,557 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 32,36% Quantidade média de salários mínimos da população 5 -

43. 42º lugar: São João de Meriti (RJ)

zoom_out_map

![42º lugar: São João de Meriti (RJ)]()

43/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,557 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 27,62% Quantidade média de salários mínimos da população 4 -

44. 43º lugar: Campos dos Goytacazes (RJ)

zoom_out_map

![43º lugar: Campos dos Goytacazes (RJ)]()

44/102 (.)

Pontuação no ranking (P2I - Lead) 0,551 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 24,55% Quantidade média de salários mínimos da população 4 -

45. 44º lugar: Feira de Santana (BA)

zoom_out_map

![44º lugar: Feira de Santana (BA)]()

45/102 (Carol Garcia/ GovBa)

Pontuação no ranking (P2I - Lead) 0,549 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 21,09% Quantidade média de salários mínimos da população 4 -

46. 45º lugar: Ananindeua (PA)

zoom_out_map

![45º lugar: Ananindeua (PA)]()

46/102 (Hallel/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,540 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 18,14% Quantidade média de salários mínimos da população 3 -

47. 46º lugar: Bauru (SP)

zoom_out_map

![46º lugar: Bauru (SP)]()

47/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,540 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 31,16% Quantidade média de salários mínimos da população 6 -

48. 47º lugar: Mogi das Cruzes (SP)

zoom_out_map

![47º lugar: Mogi das Cruzes (SP)]()

48/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,540 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 27,19% Quantidade média de salários mínimos da população 6 -

49. 48º lugar: Carapicuíba (SP)

zoom_out_map

![48º lugar: Carapicuíba (SP)]()

49/102 (Victor de Andrade Lopes/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,537 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 28,95% Quantidade média de salários mínimos da população 5 -

50. 49º lugar: Anápolis (GO)

zoom_out_map

![49º lugar: Anápolis (GO)]()

50/102 (Prefeitura de Anápolis/Divulgação)

Pontuação no ranking (P2I - Lead) 0,536 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 36,54% Quantidade média de salários mínimos da população 5 -

51. 50º lugar: São José (SC)

zoom_out_map

![50º lugar: São José (SC)]()

51/102 (Madrerosa/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,536 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 25,79% Quantidade média de salários mínimos da população 6 -

52. 51º lugar: Taboão da Serra (SP)

zoom_out_map

![51º lugar: Taboão da Serra (SP)]()

52/102 (Reginaldomaia/Wikipedia Commons)

Pontuação no ranking (P2I - Lead) 0,536 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 28,63% Quantidade média de salários mínimos da população 5 -

53. 52º lugar: Uberaba (MG)

zoom_out_map

![52º lugar: Uberaba (MG)]()

53/102 (Roger Randerson/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,536 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 35,33% Quantidade média de salários mínimos da população 6 -

54. 53º lugar: Cascavel (PR)

zoom_out_map

![53º lugar: Cascavel (PR)]()

54/102 (Divulgação/ Vanderlei Faria/ Secom)

Pontuação no ranking (P2I - Lead) 0,534 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 37,19% Quantidade média de salários mínimos da população 6 -

55. 54º lugar: Americana (SP)

zoom_out_map

![54º lugar: Americana (SP)]()

55/102 (Divulgação/Facebook/Prefeitura de Americana)

Pontuação no ranking (P2I - Lead) 0,531 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 36,00% Quantidade média de salários mínimos da população 7 -

56. 55º lugar: Canoas (RS)

zoom_out_map

![55º lugar: Canoas (RS)]()

56/102 (Divulgação/Prefeitura de Canoas)

Pontuação no ranking (P2I - Lead) 0,530 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 25,59% Quantidade média de salários mínimos da população 5 -

57. 56º lugar: Macapá (AP)

zoom_out_map

![56º lugar: Macapá (AP)]()

57/102 (Antonio Milena/Veja)

Pontuação no ranking (P2I - Lead) 0,530 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 21,09% Quantidade média de salários mínimos da população 7 -

58. 57º lugar: Olinda (PE)

zoom_out_map

![57º lugar: Olinda (PE)]()

58/102 (Prefeitura de Olinda/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,529 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 25,49% Quantidade média de salários mínimos da população 4 -

59. 58º lugar: Taubaté (SP)

zoom_out_map

![58º lugar: Taubaté (SP)]()

59/102 (Lucas H. R. Ataide/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,527 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 34,24% Quantidade média de salários mínimos da população 6 -

60. 59º lugar: Montes Claros (MG)

zoom_out_map

![59º lugar: Montes Claros (MG)]()

60/102 (Divulgação/Fabio Marçal/ Prefeitura de Montes Claros)

Pontuação no ranking (P2I - Lead) 0,523 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 30,07% Quantidade média de salários mínimos da população 4 -

61. 60º lugar: Indaiatuba (SP)

zoom_out_map

![60º lugar: Indaiatuba (SP)]()

61/102 (Fabio Mincarelli Monfrin/Wikimedia Commons)

Pontuação no ranking (P2I ? Lead) 0,521 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 39,65% Quantidade média de salários mínimos da população 7 -

62. 61º lugar: Praia Grande (SP)

zoom_out_map

![61º lugar: Praia Grande (SP)]()

62/102 (Alexandra Giulietti/Divulgação/Prefeitura de Praia Grande)

Pontuação no ranking (P2I - Lead) 0,521 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 29,75% Quantidade média de salários mínimos da população 5 -

63. 62º lugar: São Vicente (SP)

zoom_out_map

![62º lugar: São Vicente (SP)]()

63/102 (Wikimedia Commons/Fabio Luiz)

Pontuação no ranking (P2I - Lead) 0,521 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 30,13% Quantidade média de salários mínimos da população 5 -

64. 63º lugar: São José dos Pinhais (PR)

zoom_out_map

![63º lugar: São José dos Pinhais (PR)]()

64/102 (Divulgação/Acervo da Secretaria Municipal de Comunicação Social - SJP)

Pontuação no ranking (P2I - Lead) 0,517 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 26,12% Quantidade média de salários mínimos da população 5 -

65. 64º lugar: Macaé (RJ)

zoom_out_map

![64º lugar: Macaé (RJ)]()

65/102 (Gladstone/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,516 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 33,62% Quantidade média de salários mínimos da população 6 -

66. 65º lugar: Itajaí (SC)

zoom_out_map

![65º lugar: Itajaí (SC)]()

66/102 (emarquetti/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,514 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 27,38% Quantidade média de salários mínimos da população 5 -

67. 66º lugar: Parnamirim (RN)

zoom_out_map

![66º lugar: Parnamirim (RN)]()

67/102 (Rodolfo Lucena/ Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,514 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 31,83% Quantidade média de salários mínimos da população 5 -

68. 67º lugar: São Carlos (SP)

zoom_out_map

![67º lugar: São Carlos (SP)]()

68/102 (Divulgação/Facebook/Prefeitura de São Carlos)

Pontuação no ranking (P2I - Lead) 0,514 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 32,53% Quantidade média de salários mínimos da população 6 -

69. 68º lugar: Ponta Grossa (PR)

zoom_out_map

![68º lugar: Ponta Grossa (PR)]()

69/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,513 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 24,84% Quantidade média de salários mínimos da população 5 -

70. 69º lugar: Araraquara (SP)

zoom_out_map

![69º lugar: Araraquara (SP)]()

70/102 (Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,509 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 29,26% Quantidade média de salários mínimos da população 6 -

71. 70º lugar: Parauapebas (PA)

zoom_out_map

![70º lugar: Parauapebas (PA)]()

71/102 (Divulgação/Facebook Prefeitura de Parauapebas)

Pontuação no ranking (P2I - Lead) 0,509 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 47,80% Quantidade média de salários mínimos da população 4 -

72. 71º lugar: Camaçari (BA)

zoom_out_map

![71º lugar: Camaçari (BA)]()

72/102 (Alex Rodrigues)

Pontuação no ranking (P2I - Lead) 0,506 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 26,04% Quantidade média de salários mínimos da população 3 -

73. 72º lugar: Franca (SP)

zoom_out_map

![72º lugar: Franca (SP)]()

73/102 (Humanoo/ Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,506 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 35,23% Quantidade média de salários mínimos da população 5 -

74. 73º lugar: Ipatinga (MG)

zoom_out_map

![73º lugar: Ipatinga (MG)]()

74/102 (HVL/ Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,506 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 40,49% Quantidade média de salários mínimos da população 5 -

75. 74º lugar: Itaquaquecetuba (SP)

zoom_out_map

![74º lugar: Itaquaquecetuba (SP)]()

75/102 (Divulgação/Prefeitura de Itaquaquecetuba)

Pontuação no ranking (P2I - Lead) 0,504 Potencial para investir em imóveis de alto padrão Péssimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 22,72% Quantidade média de salários mínimos da população 3 -

76. 75º lugar: Santana do Parnaíba

zoom_out_map

![75º lugar: Santana do Parnaíba]()

76/102 (Laura Prado/Flickr)

Pontuação no ranking (P2I - Lead) 0,504 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 26,53% Quantidade média de salários mínimos da população 12 -

77. 76º lugar: Sumaré (SP)

zoom_out_map

![76º lugar: Sumaré (SP)]()

77/102 (Rafael Laurindo dos Santos/ Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,504 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 30,67% Quantidade média de salários mínimos da população 5 -

78. 77º lugar: Marília (SP)

zoom_out_map

![77º lugar: Marília (SP)]()

78/102 (Filipe Mesquita de Oliveira/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,503 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 31,44% Quantidade média de salários mínimos da população 6 -

79. 78º lugar: Presidente Prudente (SP)

zoom_out_map

![78º lugar: Presidente Prudente (SP)]()

79/102 (Zekialves/ Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,503 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 33,54% Quantidade média de salários mínimos da população 6 -

80. 79º lugar: Santa Maria (RS)

zoom_out_map

![79º lugar: Santa Maria (RS)]()

80/102 (Clube Trekking Santa Maria RS Brasil/ Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,501 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 28,17% Quantidade média de salários mínimos da população 6 -

81. 80º lugar: Balneário Camboriú (SC)

zoom_out_map

![80º lugar: Balneário Camboriú (SC)]()

81/102 (Andréia Bohner/ Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,500 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 40,40% Quantidade média de salários mínimos da população 7 -

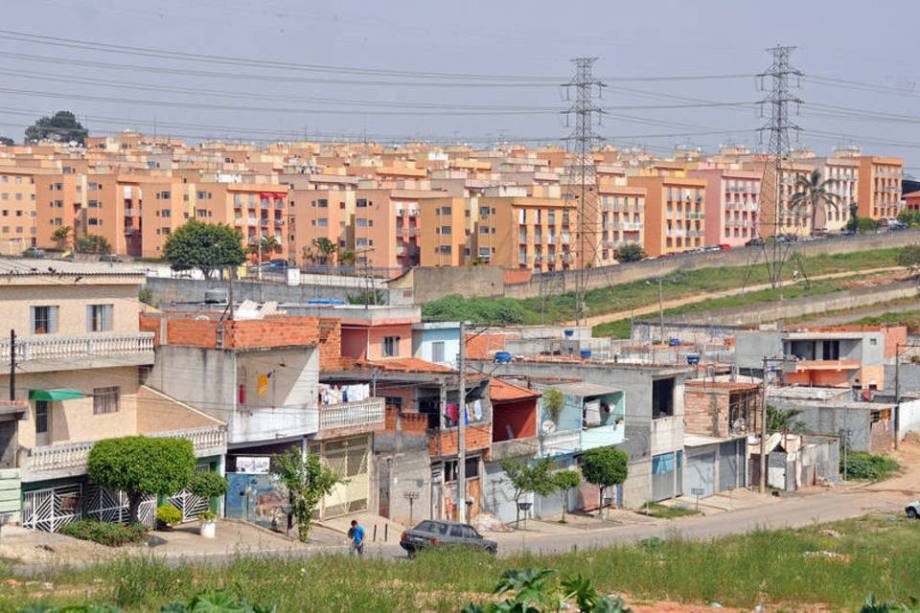

82. 81º lugar: Belford Roxo (RJ)

zoom_out_map

![81º lugar: Belford Roxo (RJ)]()

82/102 (Ronaldo Bapt/ PMBR/Divulgação)

Pontuação no ranking (P2I - Lead) 0,500 Potencial para investir em imóveis de alto padrão Ruim Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 18,34% Quantidade média de salários mínimos da população 3 -

83. 82º lugar: Cotia (SP)

zoom_out_map

![82º lugar: Cotia (SP)]()

83/102 (Thiolliveira/ Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,500 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 27,87% Quantidade média de salários mínimos da população 7 -

84. 83º lugar: Limeira (SP)

zoom_out_map

![83º lugar: Limeira (SP)]()

84/102 (FSogumo/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,499 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 30,15% Quantidade média de salários mínimos da população 6 -

85. 84º lugar: Cariacica (ES)

zoom_out_map

![84º lugar: Cariacica (ES)]()

85/102 (Claudio Postay/ Divulgação/ Prefeitura de Cariacica)

Pontuação no ranking (P2I - Lead) 0,497 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 22,40% Quantidade média de salários mínimos da população 4 -

86. 85º lugar: Paulista (PE)

zoom_out_map

![85º lugar: Paulista (PE)]()

86/102 (Divulgação/ Francisco Marques/ Prefeitura do Paulista)

Pontuação no ranking (P2I - Lead) 0,497 Potencial para investir em imóveis de alto padrão Regular Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 22,80% Quantidade média de salários mínimos da população 4 -

87. 86º lugar: Petrópolis (RJ)

zoom_out_map

![86º lugar: Petrópolis (RJ)]()

87/102 (Divulgação/ Evaldo Camara/ Prefeitura de Petrópolis)

Pontuação no ranking (P2I - Lead) 0,497 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 30,49% Quantidade média de salários mínimos da população 5 -

88. 87º lugar: Ribeirão das Neves (MG)

zoom_out_map

![87º lugar: Ribeirão das Neves (MG)]()

88/102 (Divulgação/Prefeitura de Ribeirão das Neves)

Pontuação no ranking (P2I - Lead) 0,497 Potencial para investir em imóveis de alto padrão Péssimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 22,67% Quantidade média de salários mínimos da população 4 -

89. 88º lugar: Suzano (SP)

zoom_out_map

![88º lugar: Suzano (SP)]()

89/102 (Fernando Araújo/ Divulgação/ Prefeitura de Suzano)

Pontuação no ranking (P2I - Lead) 0,497 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 28,91% Quantidade média de salários mínimos da população 5 -

90. 89º lugar: Valinhos (SP)

zoom_out_map

![89º lugar: Valinhos (SP)]()

90/102 (Prefeitura de Valinhos/Divulgação)

Pontuação no ranking (P2I - Lead) 0,497 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 36,43% Quantidade média de salários mínimos da população 9 -

91. 90º lugar: Volta Redonda (RJ)

zoom_out_map

![90º lugar: Volta Redonda (RJ)]()

91/102 (Divulgação/ PMVR)

Pontuação no ranking (P2I - Lead) 0,497 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 25,69% Quantidade média de salários mínimos da população 5 -

92. 91º lugar: Campina Grande (PB)

zoom_out_map

![91º lugar: Campina Grande (PB)]()

92/102 (Bruno Coutinho Araújo/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,493 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 32,73% Quantidade média de salários mínimos da população 4 -

93. 92º lugar: Chapecó (SC)

zoom_out_map

![92º lugar: Chapecó (SC)]()

93/102 (Ddcostella/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,490 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 31,47% Quantidade média de salários mínimos da população 5 -

94. 93º lugar: Criciúma (SC)

zoom_out_map

![93º lugar: Criciúma (SC)]()

94/102 (Drlutz/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,490 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 21,23% Quantidade média de salários mínimos da população 5 -

95. 94º lugar: Foz do Iguaçú (PR)

zoom_out_map

![94º lugar: Foz do Iguaçú (PR)]()

95/102 (Divulgação/Prefeitura de Foz do Iguaçú)

Pontuação no ranking (P2I - Lead) 0,489 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 36,01% Quantidade média de salários mínimos da população 5 -

96. 95º lugar: Jaraguá do Sul (SC)

zoom_out_map

![95º lugar: Jaraguá do Sul (SC)]()

96/102 (Giro720/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,489 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 28,03% Quantidade média de salários mínimos da população 6 -

97. 96º lugar: Guarujá (SP)

zoom_out_map

![96º lugar: Guarujá (SP)]()

97/102 (Priscila Zambotto/Viagem e Turismo)

Pontuação no ranking (P2I - Lead) 0,487 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 30,73% Quantidade média de salários mínimos da população 5 -

98. 97º lugar: Novo Hamburgo (RS)

zoom_out_map

![97º lugar: Novo Hamburgo (RS)]()

98/102 (Loco085/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,487 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 23,56% Quantidade média de salários mínimos da população 5 -

99. 98º lugar: Pelotas (RS)

zoom_out_map

![98º lugar: Pelotas (RS)]()

99/102 (Roger Amaral Scheridon de Moraes/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,486 Potencial para investir em imóveis de alto padrão Ótimo Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 23,04% Quantidade média de salários mínimos da população 5 -

100. 99º lugar: Sete Lagoas (MG)

zoom_out_map

![99º lugar: Sete Lagoas (MG)]()

100/102 (Saragomes27/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,486 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 27,96% Quantidade média de salários mínimos da população 5 -

101. 100º lugar: Governador Valadares (MG)

zoom_out_map

![100º lugar: Governador Valadares (MG)]()

101/102 (Picasa Web/Wikimedia Commons)

Pontuação no ranking (P2I - Lead) 0,483 Potencial para investir em imóveis de alto padrão Bom Potencial para investir em imóveis médio padrão Ótimo Potencial para investir em imóveis baixo padrão Ótimo Déficit habitacional 40,33% Quantidade média de salários mínimos da população 4 -

102. Agora veja quais tipos de imóveis você pode adquirir por R$ 500 mil no país

zoom_out_map

![Agora veja quais tipos de imóveis você pode adquirir por R$ 500 mil no país]()

102/102 (Celso Pupo rodrigues/Thinkstock)

Mais de Minhas Finanças

Imposto de Renda 2026: Receita divulga regras deste ano — saiba quando

Isenção de R$ 5 mil começa a valer este ano? Entenda

Os 5 maiores erros financeiros de quem começa a ganhar mais

Especialistas alertam que subir o padrão de vida rápido demais pode comprometer a saúde financeira no longo prazo

7 sinais de que suas finanças estão entrando em risco

Pequenos atrasos, uso frequente do crédito e falta de reserva podem indicar que suas finanças estão entrando em zona de risco

Quanto você deve guardar em cada fase da vida? Veja valor ideal aos 20, 30 e 40 anos

Especialistas indicam metas de poupança por faixa etária para quem quer construir patrimônio e reserva financeira ao longo da vida