(Classen Rafael/EyeEm/Getty Images)

Redação Exame

Publicado em 26 de março de 2024 às 07h00.

Última atualização em 21 de maio de 2024 às 18h12.

O Tesouro Direto é um programa do governo federal para democratizar o acesso aos investimentos em títulos da dívida pública. A iniciativa surgiu de uma parceria entre o Tesouro Nacional e a B3, em 2002. Desde então, mais de 27 milhões de brasileiros aplicaram recursos nos títulos públicos.

Confira o simulador que ajuda a escolher os melhores produtos para investir

Na prática, investir no Tesouro Direto é como emprestar dinheiro para o governo. São títulos de renda fixa que envolvem risco mínimo, já que são emitidos pelo Tesouro Nacional, oferecendo alta liquidez e exigindo aporte mínimo de baixo valor, de cerca de 40 reais.

Por causa desse conjunto de características, o Tesouro Direto se tornou uma das principais portas de saída da poupança para quem quer começar a investir na renda fixa com segurança.

O Tesouro Direto é um programa governamental brasileiro que possibilita a aquisição, por parte de indivíduos, de títulos públicos emitidos pelo Tesouro Nacional. Esses títulos são considerados ativos de renda fixa, com retornos pré-determinados.

Uma vez adquiridos, os títulos são registrados em nome do investidor e mantidos sob custódia em uma instituição financeira autorizada.

Por meio do website do Tesouro Direto, o investidor pode monitorar seus investimentos, verificando saldos, consultando rendimentos e, se permitido, resgatando antecipadamente seus investimentos. É possível até mesmo usar um Simulador de tesouro direto para saber os rendimentos.

No vencimento do título, o investidor recebe o valor investido acrescido dos juros estabelecidos. É relevante salientar que o Tesouro Direto possui a garantia do governo federal, conferindo assim segurança adicional aos investidores.

A diversidade de títulos públicos disponíveis permite a diversificação da carteira de investimentos, considerando diferentes indexações, prazos e rentabilidades ao investir.

No âmbito do Tesouro Direto, estão disponíveis três categorias principais de títulos: Tesouro Selic, Tesouro IPCA+ e Tesouro Prefixado.

Primeiramente, o Tesouro Selic é vinculado à taxa básica de juros (Selic), oferecendo uma rentabilidade próxima à taxa vigente no país.

Além disso, o Tesouro IPCA+ apresenta rentabilidade atrelada à variação da inflação (IPCA), acrescida de uma taxa de juros fixa.

Por sua vez, o Tesouro Prefixado garante uma taxa de juros fixa durante todo o período de investimento.

Para quem quer saber como investir no tesouro direto, é simples: é necessário seguir um conjunto de etapas. Primeiramente, deve-se abrir uma conta em uma corretora de valores ou em uma instituição bancária autorizada para realizar transações com títulos públicos.

Essa conta será usada como intermediária para as operações. Em seguida, o investidor deve selecionar o tipo de título e o prazo de investimento mais adequados às suas metas.

Após a escolha, é efetuada a aquisição dos títulos desejados, especificando a quantidade e realizando o pagamento correspondente.

Uma das principais vantagens do Tesouro Direto reside em sua elevada acessibilidade. Em contraste com outros tipos de investimentos, é possível iniciar com valores relativamente modestos, a partir de R$30 ou menos, a depender do título selecionado.

Essa característica amplia o acesso ao programa para uma extensa gama de investidores, possibilitando que mais pessoas ingressem no mercado de renda fixa. Além disso, as taxas do tesouro direto são vantajosas para quem faz investimentos de longo prazo.

Adicionalmente, o Tesouro Direto oferece flexibilidade ao investidor, permitindo a escolha de prazos de vencimento que atendam às suas necessidades, desde títulos com vencimentos curtos até aqueles de longo prazo.

Tal flexibilidade possibilita que o investidor planeje seus investimentos conforme metas financeiras específicas, como aquisição de imóveis, aposentadoria ou custeio educacional. Outra vantagem se refere à transparência e simplicidade do programa.

O investidor tem acesso a informações detalhadas sobre cada título, incluindo suas características, prazos, rendimentos passados e projeções de rentabilidade.

Além disso, a plataforma online do Tesouro Direto facilita a consulta de saldos, a realização de operações de compra e venda de títulos, assim como a visualização de extratos e comprovantes.

Por fim, o Tesouro Direto apresenta uma relação favorável entre risco e retorno. Embora os títulos sejam considerados de baixo risco, é relevante salientar que as variações nas taxas de juros e na inflação podem impactar a rentabilidade dos títulos indexados.

Desse modo, é imprescindível avaliar o perfil de risco e a tolerância a flutuações de mercado antes de tomar decisões de investimento.

Para investir no Tesouro Direto é necessário ter uma conta em uma corretora de investimentos ou em um banco. O passo seguinte é fazer o cadastro para o acesso à plataforma do Tesouro Direto.

Com o cadastro feito, basta que o investidor escolha o título e o valor a ser investido. É possível fazer aplicações e acompanhar os investimentos na própria corretora ou banco, no site e no aplicativo oficial do Tesouro Direto.

Os títulos do Tesouro Direto possuem vencimento em datas pré-estabelecidas, mas são investimentos de liquidez diária. Isso significa que é possível resgatá-los antes do prazo. No entanto, o investidor que decide se desfazer de seus títulos antes do vencimento estará, na verdade, revendendo esses ativos no mercado secundário.

O valor de cada título será definido pelas condições econômicas no momento da revenda, e o cálculo desse preço é chamado de marcação a mercado. Na prática, a marcação a mercado define quanto o investidor está disposto a pagar na compra de um título de outro investidor.

Existem diversos fatores que influenciam direta ou indiretamente o valor dos títulos do Tesouro Direto no mercado. Os principais são o valor da taxa Selic, usada para calcular o rendimento dos títulos do Tesouro Selic, e o IPCA, indexador de retorno dos títulos do tipo IPCA+.

Embora não sejam indexados por nenhum indicador, os títulos prefixados também sofrem influência do cenário de juros básicos do país. Quando há uma tendência de queda nos juros, os títulos prefixados tendem a ter condições melhores de venda. Quando o oposto acontece, o investidor que decide se desfazer dos títulos antes do prazo pode recolher um retorno menor.

Períodos de instabilidade que tornam mais difícil prever a trajetória dos juros e da inflação tendem a penalizar todos os títulos do Tesouro Direto. Se não conseguem estimar o rendimento das aplicações, os investidores tendem a exigir "prêmios" maiores na compra dos títulos, o que faz com que o valor dos ativos caia no mercado secundário.

Por serem emitidos pelo governo federal, os títulos do Tesouro Direto são considerados a aplicação mais segura do mercado. O pagamento da dívida pública é tarefa primordial da União, e por isso a chance de default (não pagamento) dos títulos é mínima.

Por terem essa garantia forte já na origem, os títulos do Tesouro Direto não são cobertos pelo Fundo Garantidor de Crédito. Outras aplicações, como os CDBs, são cobertos por esse fundo, que serve como um seguro para os recursos dos investidores.

Dito isso, é importante que o investidor entenda que a própria volatilidade dos títulos pode incorrer em perdas a depender das condições de resgate, conforme já explicamos.

No Tesouro Direto, o desconto de Imposto de Renda é regressivo e cobrado sobre o rendimento do título, seguindo a tabela de prazos abaixo entenda a tributação do Tesouro direto:

| Prazo | Alíquota |

| Até 180 dias | 22,5% |

| Entre 180 e 360 dias | 20% |

| Entre 360 e 720 dias | 17,5% |

| Acima de 720 dias | 15% |

Em caso de retiradas antes de completar 30 dias, os rendimentos também sofreram a incidência do IOF, o Imposto sobre Operações Financeiras. A tabela possui alíquotas regressivas de acordo com o prazo de permanência e começa com 96%. A partir do 30º dia do investimento, o resgate fica isento de cobrança de IOF.

Os títulos do Tesouro Direto estão sujeitos ao pagamento de:

Quem investe no Tesouro Direto precisa pagar uma taxa no valor de 0,25% ao ano sobre todo o valor aplicado, cobrada semestralmente, na ocorrência de resgate antecipado ou no pagamento de juros semestrais.

Essa taxa é referente aos serviços de guarda dos títulos e às informações e movimentações do saldo e será cobrada proporcional ao período em que o investidor carregar o título. Ela é cobrada até o saldo de 5 milhões de reais por conta de custódia. Investimentos de até 10.000 reais por investidor no Tesouro Selic estão isentos.

A taxa cobrada pela instituição financeira que faz a custódia dos títulos é livremente acordada com o investidor. Essa taxa pode ser anual ou por operação.

A maioria das corretoras e bancos não exige uma taxa de custódia dos investidores, cobrando apenas a tarifa que é determinada pela B3. É importante que o investidor busque instituições que não fazem essa cobrança, já que a operação dos títulos é a mesma em qualquer plataforma.

Em 2015, o Tesouro Nacional mudou algumas regras de investimento do Tesouro Direto, para atrair mais investidores. A liquidez dos títulos passou a ser diária e os nomes dos papéis foram alterados.

Existem cinco tipos de títulos do Tesouro Direto negociados para pessoas físicas:

Antiga Letra do Tesouro Nacional, ou LTN, como o próprio nome sugere, esses títulos têm o rendimento determinado no momento da contratação. Ou seja: os investidores já conhecem a taxa de retorno no momento da aplicação de recursos e podem calcular quanto receberão no vencimento do título.

Atualmente, existem dois tipos de LTN disponíveis no mercado: um com vencimento em 2027 e outro em 2031.

Antiga Nota do Tesouro Nacional - Série F, ou NTN-F), assim como as LTNs, os títulos prefixados com juros semestrais também firmam a taxa de retorno no momento da aplicação. A diferença, no entanto, é o pagamento desse rendimento.

Nas NTN-Fs há o pagamento dos juros semestrais. Os juros semestrais são o rendimento acumulado do título nos últimos seis meses. Isso significa que o investidor recebe parte do retorno periodicamente, ao invés de receber tudo no vencimento ou no resgate do título.

Vale lembrar que esse juro semestral é tributado de acordo com a tabela regressiva do Imposto de Renda, e que por ser um rendimento de curto prazo sofre a cobrança máxima de 22,5%.

Existe apenas um tipo de NTN-F negociada no mercado, com vencimento em 2035.

O Tesouro Selic (antiga Letra Financeira do Tesouro, ou LFT) é um título com rendimento pós-fixado determinado pela taxa básica de juros da economia, a Selic. A fórmula de cálculo é: a meta estabelecida para a Selic no período + um pequeno percentual de prêmio. Esse percentual costuma ficar abaixo de 0,5%, o que significa que as LFTs acompanham de perto o valor do juro básico.

Esses títulos possuem alta liquidez e pouca volatilidade, e por isso são bastante requisitados para a composição da reserva de emergência. Caso decida vender o título antes do resgate, dificilmente o investidor terá um retorno menor que o da própria taxa básica de juros.

O Tesouro negocia LFTs com vencimento em 2027 e 2029, atualmente.

Antiga Nota do Tesouro Nacional - Série B Principal, ou NTN-B Principal, esses são os títulos mais diversos e com maior volume de aplicações do Tesouro, correspondendo a aproximadamente 40% de todo o valor custodiado. O rendimento do Tesouro IPCA+ é pós-fixado, e seu valor é determinado pelo Índice de Preços ao Consumidor Amplo (IPCA), calculado mensalmente pelo IBGE, somado a um prêmio percentual.

Por estarem atrelados ao principal indicador inflacionário do país, esses títulos oferecem ao investidor a defesa contra o reajuste de preços de produtos e serviços. Isso significa que o patrimônio desse investidor estará protegido da própria desvalorização da moeda -- isso, claro, se ele carregar o título até o vencimento.

Os títulos Tesouro IPCA+ negociados atualmente têm data de resgate em 2029, 2035 e 2045. Os que vencem em prazo maior possuem mais volatilidade e, por isso, não são indicados para os investidores conservadores ou para quem vislumbra um resgate em curtíssimo prazo.

Também chamados de antiga Nota do Tesouro Nacional - Série B, ou NTN-B. A fórmula de cálculo do rendimento das NTN-Bs é a mesma dos títulos IPCA+, o que muda é a forma de pagamento do rendimento. O investidor que detêm títulos desse tipo receberá semestralmente o retorno proporcional acumulado, já com o desconto do Imposto de Renda.

Atualmente, os títulos do Tesouro IPCA+ com juros semestrais negociados no mercado têm vencimento em 2030, 2040 e 2055.

O Tesouro IGP-M+ (antiga Nota do Tesouro Nacional - Série C, ou NTN-C) é um título pós-fixado, cujo retorno é calculado pelo Índice Geral de Preços ao Mercado, mensurado mensalmente pela Fundação Getulio Vargas. Por ser um título indexado a um índice inflacionário, os títulos do Tesouro IGP-M+ também oferecem ao investidor a proteção contra o avanço dos preços e serviços no país.

É importante dizer, no entanto, que as NTN-Cs não são mais emitidas pelo Tesouro e, por isso, só podem ser encontradas no mercado secundário. As opções disponíveis têm vencimento em 2021 e em 2031.

Ainda assim, o investidor que tiver interesse nesses ativos vai passar por uma verdadeira "caça ao Tesouro", pois o volume disponível é muito pequeno (correspondendo a aproximadamente 0,1% dos títulos custodiados no Tesouro Direto).

A diferença essencial entre os títulos IPCA+ e IGP-M+ é o índice usado para calcular o rendimento. Ambos têm como referência um índice inflacionário: o IPCA é o indexador das NTN-Bs e o IGP-M é o indexador das NTN-Cs.

Apesar de terem a mesma função -- a de medir o custo dos produtos e serviços no país -- esses índices possuem desempenho diferente. Veja abaixo o histórico do IGP-M e do IPCA:

Como o gráfico mostra, o IGP-M tem uma trajetória bem mais volátil que o IPCA, chegando a fechar no negativo em alguns anos, como 2009 e 2017. Por outro lado, o IGP-M acelerou frente ao IPCA em diversas ocasiões, como em 1999, 2002 e 2020. No ano passado, o índice registrou alta de 23,1%.

Essa alta alimentou a busca pelos títulos IGP-M+ do Tesouro Direto em 2020, o que turbinou o valor dos títulos no mercado secundário. As NTN-Cs com rendimento em 2021 tiveram uma valorização de 23% e as com vencimento em 2031 subiram 21%, de acordo com o balanço de rentabilidade informado pelo Tesouro.

Para decifrar a disparada do IGP-M é importante entender a composição do índice. Por acompanhar os custos para o mercado, o IGP-M sofre uma influência maior do câmbio. Ou seja: em anos em que o dólar dispara, o indicador tende a subir junto, e o oposto acontece quando o real se valoriza.

Já o IPCA tem um peso maior de produtos e serviços ligados ao dia-a-dia dos brasileiros, como alimentação, transporte e moradia. O indicador do IBGE costuma ser um retrato mais fiel do custo de vida nacional.

A escolha de um título público para incluir em uma carteira de investimentos passa por alguns pontos, já que existe aquele que se encaixa melhor para cada tipo de perfil de investidor, objetivo e ciclo do mercado.

Até aqui você já sabe como investir no tesouro direto e, mais do que isso, já sabe quais são os títulos disponíveis, o que irá facilitar muito no momento de entender qual irá encaixar melhor para você.

Nesse sentido, o primeiro título, que é o mais conservador é tem como foco ser um ativo em que a marcação a mercado tem pouca influência, o Tesouro Selic, será a base para qualquer carteira de investimentos, uma vez que é nele que você irá depositar a sua reserva de emergência e, até mesmo, a sua reserva de oportunidade.

Agora, para os cenários onde já existe uma expectativa de juros atingindo as suas máximas e se espera o seu ciclo de queda, como ocorreu durante o ano passado, a melhor opção é expor parte do patrimônio aos ativos prefixados.

Porém, é sempre bom lembrar que esses ativos têm forte influência da marcação a mercado e, caso o investidor precise sair antes do vencimento, poderá ter prejuízos.

Por fim, o ativo que tem tudo para ser um dos com maior possibilidade de retornos nos próximos anos, os títulos IPCA+ são, hoje, os ativos mais indicados para os investidores que já entendem de marcação a mercado e de ciclo de mercados.

Além de proteger o patrimônio da inflação e, muito além disso, ganhar uma taxa real, no atual cenário de queda de juros, esses são os títulos com o maior prêmio de risco, ou seja, são os títulos do tesouro que possuem a melhor relação risco e retorno.

Isso ocorre muito em virtude da precificação dos ativos, o que no caso dos títulos prefixados já foi precificado pelo mercado e, em linhas gerais, não apresenta grandes margens de retorno para o cenário base.

Porém, como mencionado no início, o melhor título deve ser aquele que respeite o seu perfil de investidor e os seus objetivos, alinhado ao momento de mercado. Portanto, se você não possui perfil para possuir títulos que oscilam em carteira, busque sempre por aqueles que são pós fixados.

Em balanço divulgado no mês de janeiro de 2024, o Tesouro informou que mais de 27, 3 milhões de brasileiros tinham cadastro no programa de negociação de títulos públicos, sendo que aproximadamente 2,5 milhões estão ativos -- ou seja, ainda possuem algum saldo investido no Tesouro Direto.

A maioria dos investidores cadastrados é composta por homens (76,8% do total) e tem entre 16 e 25 anos (35,5% do total). As regiões que concentram mais brasileiros com aplicações em títulos públicos são o Sudeste (58%) e o Nordeste (18,5%).

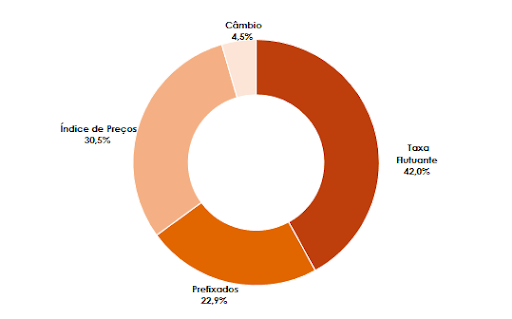

Os títulos com maior representatividade no Tesouro Direto são os que apresentam taxas flutuantes. Veja abaixo a distribuição dos ativos no mês de janeiro de 2024:

O Tesouro Nacional oferece uma plataforma online para os investidores que querem entender melhor como funcionam as aplicações em títulos públicos. O Simulador do Tesouro Direto informa quais aplicações estão disponíveis atualmente no mercado, quais são as taxas, o retorno, o valor mínimo de aplicação e o preço unitário de cada título.

O rendimento dos títulos varia diariamente e acompanha uma série de indicadores (inflação, Selic e curva futura de juros). Embora sejam aplicações de renda fixa, a maioria dos títulos do Tesouro Direto possui volatilidade e pode, inclusive, ter rendimento negativo no mercado de revenda.

Embora os títulos tenham preço unitário que parte de 700 reais, é possível investir no Tesouro com aplicações a partir dos 40 reais. Isso porque a B3 permite a compra de frações de um título.

Confira o Simulador do Tesouro Direto no site do Tesouro Nacional.

A caderneta de poupança continua sendo preferência de boa parte dos investidores conservadores, apesar de ser uma opção com menos vantagens. Veja abaixo as principais diferenças do Tesouro Direto e da poupança.

A poupança é um produto ofertado pelos bancos para financiar o Sistema Financeiro de Habitação (SFH). Os recursos captados pelas instituições financeiras são usados para custear o financiamento de imóveis para pessoas físicas. Portanto, assim como os CDBs, por trás da poupança estão as instituições financeiras.

Tanto a poupança quanto o Tesouro Direto possuem liquidez diária. No entanto, as aplicações na caderneta não estão sujeitas à volatilidade.

O retorno das aplicações da poupança é determinado por duas regras. São elas:

No entanto, é importante lembrar que a poupança remunera de acordo com os aniversários. Isso significa que o investidor só colherá os ganhos mensalmente. Se ele fizer uma aplicação no 1º dia e sacar no 29º, não haverá o pagamento de rendimentos.

No Tesouro Direto, o cálculo do rendimento acontece em qualquer período.

O risco da poupança é similar ao dos CDBs, já que as instituições que ofertam a caderneta são os bancos. Os depósitos na poupança também são cobertos pelo FGC.

Ao contrário do Tesouro Direto, o rendimento da poupança é isento de Imposto de Renda. No entanto, por oferecer um percentual menor de retorno, a isenção não costuma oferecer benefício no cálculo do rendimento líquido da aplicação.

A B3, plataforma que operacionaliza a negociação dos títulos públicos, definiu horários para que os investidores façam resgates e aplicações no Tesouro Direto. É possível fazer a compra e venda de títulos das 9h30 às 18h de dias úteis, e os preços serão determinados no momento da operação.

Também é possível fazer ordens de compra e venda das 18h às 5h, mas a operação só será concluída na abertura do mercado, às 9h30 do próximo dia útil, com os preços vigentes nesse horário.

O sistema do Tesouro Direto entra em manutenção diária das 5h às 9h30, e não é possível negociar durante esse intervalo.

A B3 pode suspender a negociação de títulos a qualquer momento, de acordo com condições do mercado. Isso acontece, por exemplo, quando há uma discrepância grande entre as taxas de compra (oferecidas por quem tem interesse na aquisição dos títulos) e as taxas de venda (oferecidas por quem tem interesse na venda dos títulos).

Nesse caso, a negociação pode ser paralisada até que haja normalização das taxas. É um mecanismo parecido com o circuit breaker, acionado quando há uma alta ou queda intensa das ações da bolsa de valores. No entanto, ao contrário do circuit breaker a suspensão da negociação do Tesouro Direto não tem prazo definido e pode durar horas.

É comum que os investidores fiquem na dúvida de qual aplicação escolher na hora de formar a reserva de emergência ou de compor a parcela de renda fixa da carteira. Os títulos do Tesouro Direto e os Certificados de Depósito Bancário (CDB) podem servir para os dois propósitos, mas guardam uma série de diferenças.

Enquanto os títulos do Tesouro do Direto são emitidos pelo governo federal, os CDBs são emitidos por instituições financeiras, como bancos, financeiras e entidades de crédito. O propósito dos dois ativos é o mesmo: financiar a operação de seus emissores.

Tanto os títulos públicos quanto os CDBs têm prazos determinados de vencimento. No entanto, o Tesouro Direto oferece liquidez diária para suas aplicações, mesmo aquelas que vencem no longo prazo, em 20 ou 30 anos. Já os CDBs são diferentes: o prazo de vencimento pode ser um impeditivo para o resgate antecipado.

Existem muitas opções de CDBs com liquidez diária, mas a maioria dos títulos possui vencimento em períodos que variam de 1 a 5 anos. Não existe um resgate antecipado dessas aplicações. O que as corretoras fazem é tentar repassar os títulos de um investidor para o outro no mercado secundário.

O resgate de CDBs antes do prazo não é recomendado, pois pode resultar em perdas até mesmo do valor investido inicialmente, a depender da procura pelo ativo.

Assim como os títulos do Tesouro Direto, os CDBs podem ter rendimento prefixado e pós-fixado. Existem CDBs com rendimento calculado pelo IPCA, mas a maioria dos pós-fixados tem como referência o CDI, índice usado para determinar o retorno de aplicações de renda fixa.

O cálculo do rendimento dos CDBs é apresentado como um percentual do CDI -- por exemplo: 100%, 110%, 120% do CDI.

O CDI acompanha as flutuações da taxa básica de juros, e por isso seu valor costuma ser bem próximo ao da própria Selic. Com a Selic em 2% ao ano, um CDB com retorno de 110% do CDI deverá render aproximadamente 2,2% em 12 meses.

Já o Tesouro Direto usa a taxa Selic, o IPCA e o IGP-M como indexadores para os títulos pós-fixados.

O Tesouro Direto está disponível aos investidores todos os dias da semana, independente do horário, mas apenas para consultas, ou seja, para olhar saldos e rentabilidades.

Para realizar as operações, investir ou resgatar valores, o horário de funcionamento é das 9h30 às 18h e a regra para que ocorra a liquidação da operação, seja compra ou venda, é de um dia útil.

Porém, o Tesouro passou a disponibilizar aos investidores que realizarem a solicitação de resgate até as 13h a possibilidade de recebimento dos valores no mesmo dia, o que torna o investimento muito atrativo, até mesmo para casos de emergência.

Uma das maiores revelações do mercado de renda fixa quando você começa a entender melhor os ativos que o compõem é a marcação a mercado.

Esse mecanismo nada mais é do que a precificação de cada um dos títulos negociados dentro do site do Tesouro Direto e dentro da Tesouraria de grandes bancos, que ocorre diariamente.

Quando o investidor pesquisa pelos títulos, principalmente os prefixados e os IPCA+, cada dia existe uma taxa diferente para compra e venda e, é essa taxa que irá gerar o valor atual de cada um dos títulos.

Nesse sentido, a dinâmica para os preços dos títulos pode ser resumida da seguinte maneira, para ambos os indexadores:

Assim, em linhas gerais, a compra e a venda dos títulos do tesouro direto ocorre diariamente, o que impacta diretamente os seus preços e, portanto, os valores que serão pagos e os valores que serão recebidos pelo investidores.

Portanto, é sim possível ao investidor ter prejuízos com os títulos do tesouro, assim como outros ativos de renda fixa como CRIs, CRAs e Debêntures.

Importante lembrar aqui, que não adianta apenas utilizar o simulador de tesouro direto, já que ele utiliza o que o mercado chama de marcação na curva, ou seja, a precificação com base na taxa que você comprou o título e o resgate apenas no vencimento.

Confira o simulador que ajuda a escolher os melhores produtos para investir