Fundadores de startups de sucesso lideram uma nova geração de investidores

O Brasil está formando um exército de novos investidores de startups. Quem está por trás dos aportes pode oferecer muito mais do que dinheiro

(Arte/Exame)

Rodrigo Loureiro

Publicado em 27 de agosto de 2020 às 05h33.

Última atualização em 27 de agosto de 2020 às 14h35.

A pandemia marcou a dominação definitiva das empresas de tecnologia. O Mercado Livre, varejista online criado em 1999 e que já vale quase 60 bilhões de dólares, conquistou o posto de maior companhia da América Latina, deixando tradicionais gigantes, como Vale e Petrobras, para trás. Um mês antes, a montadora de carros elétricos Tesla, criada por um empresário que fez fortuna com um meio de pagamento digital e agora quer desbravar Marte, tornou-se a mais valiosa do planeta ao ser avaliada em 206 bilhões de dólares e ultrapassar a japonesa Toyota. As cinco maiores empresas do planeta também são de tecnologia e já somam valor de mercado superior a 7 trilhões de dólares.

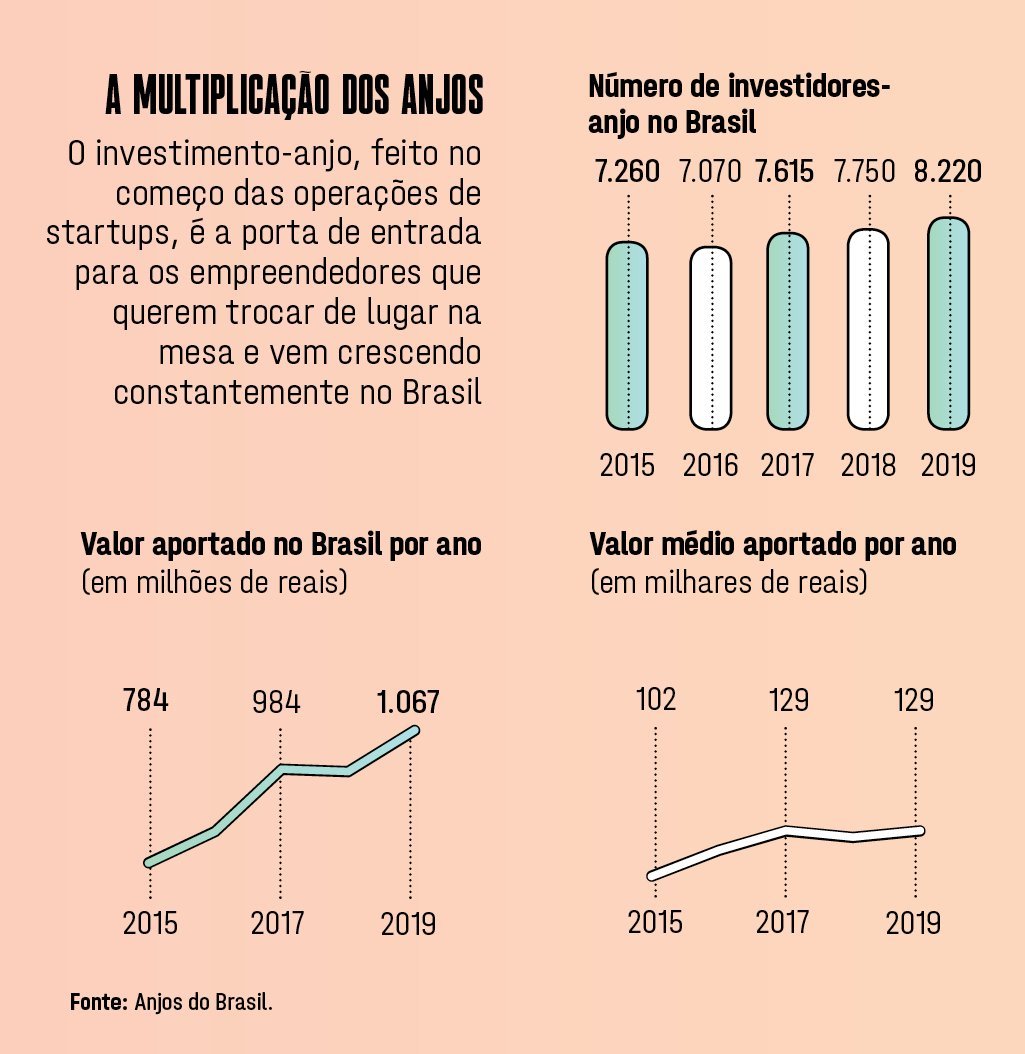

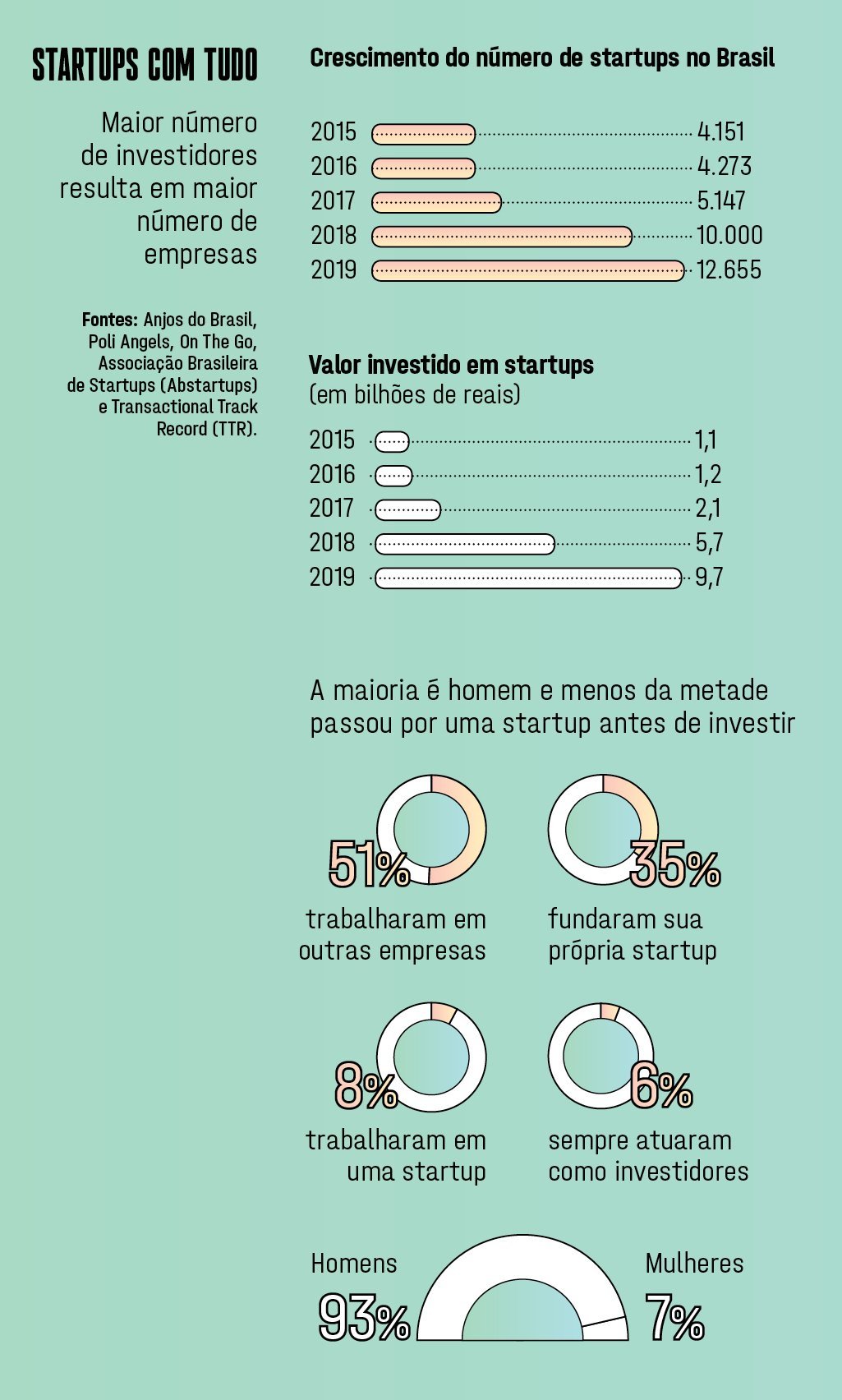

A Apple, sozinha, vale 2 trilhões. A maior fortuna do planeta? Também é de um empresário tech — Jeff Bezos, com quase 200 bilhões de dólares. Tanto no mundo quanto no Brasil a pandemia acelerou a criação de startups de tecnologia. Somente no Brasil, o número de startups triplicou nos últimos cinco anos, chegando a 12.655 empresas no final de 2019 — 26,5% mais do que em 2018. Também no ano passado, investidores aportaram mais de 4,6 bilhões de dólares em operações da América Latina. O Brasil ficou com 58% desse volume, de acordo com dados da Associação para Investimento de Capital Privado na América Latina (Lavca). Mesmo assim, o Brasil carece de investidores que turbinem negócios promissores ainda em estágios iniciais. A boa notícia: empreendedores que já criaram seus negócios aproveitaram a pandemia para acelerar os investimentos. É a roda do capitalismo tech girando.

Florian Hagenbuch e Mate Pencz | Fundadores da Loft e da Printi, os dois estão no time inicial da Canary, um dos mais conhecidos fundos de capital de risco do Brasil e que já reúne mais de 100 investidores (Germano Lüders/Exame)

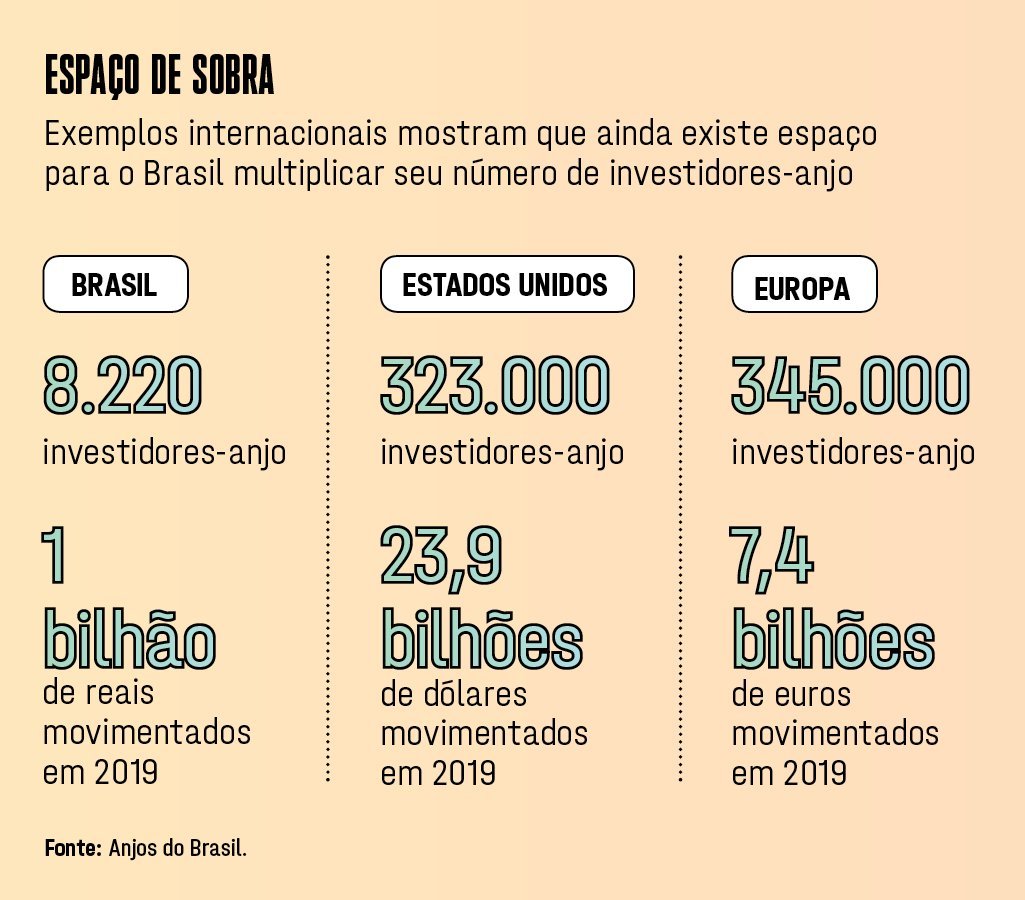

-Uma pesquisa da organização Anjos do Brasil, que fomenta o investimento-anjo no país, e obtida com exclusividade pela EXAME, mostra que o valor aportado por empresas brasileiras nesse tipo de investimento, considerado um pontapé financeiro para as startups, foi pouco superior a 1 bilhão de dólares em 2019. Mesmo com um crescimento de 9%, o valor é menos de 4% do registrado nos Estados Unidos durante o mesmo ano, de 25 bilhões de dólares, conforme um relatório da Angel Capital Association. Essa diferença torna o Brasil um país com solo pouco fértil para jovens empresas. Dados do Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae) mostram que, de 1.044 startups, pelo menos 30% delas não sobreviveram ao ano de 2018. Dessas, 40% culparam a dificuldade de acesso a capital. Se as empresas já sofrem para conseguir deslanchar suas operações, fica mais difícil que um dia o país possa criar titãs da indústria no mesmo patamar do Mercado Livre. “Para que existam mais startups e para que elas sejam mais maduras, é preciso aumentar a pirâmide”, diz Cassio Spina, fundador da Anjos do Brasil. “Isso começa pela base.”

CAMILA FARANI | Já ganhou dois prêmios como a melhor investidora anjo do Brasil. Seus investimentos estão mais concentrados em foodtechs e em empresas do varejo, ramos em que acumulou experiência por ter fundado e comandado empresas no passado (André Valentim/Exame)

Esses anjos são empreendedores que já atingiram o sucesso em startups e agora querem armar seus discípulos com dinheiro e experiência para alavancar suas operações. São fundamentais na guerra contra as desfavoráveis probabilidades num país que insiste em ser pouco camarada com negócios promissores. “Decidimos aplicar na Canary um modelo em que empreendedores ativos investem em startups”, diz Mate Pencz, cofundador da Loft, ao lado de Florian Hagenbuch. Pencz refere-se à Canary, fundo de investimento criado em 2016 pelos fundadores da Loft, além de Julio Vasconcelos, do Peixe Urbano, e Marcos Toledo e Patrick Picciotto, da gestora M Square. Em pouco tempo, a Canary tornou-se uma espécie de clube dos fundadores brasileiros de startups que agora querem investir em novos negócios. Nessa lista estão nomes como David Vélez (Nubank), Benjamin Gleason (Guiabolso), Paulo Veras (99), Israel Salmen (Méliuz) e Fernando Gadotti (DogHero). Mike Krieger, cofundador do Instagram, e Hugo Barra, executivo com passagens por gigantes como Facebook, Google e Xiaomi, também já se envolveram com o fundo.

É um movimento que já aconteceu lá fora. Empreendedores como Jeff Bezos (Amazon), Jack Ma (Alibaba), Jack Dorsey (Twitter), Bill Gates (Microsoft) e Marc Benioff (Salesforce) passaram a se sentar do outro lado da mesa nas reuniões entre empreendedores e investidores. “É um fundo baseado em rede. Queríamos aproximar os fundadores de empresas de tecnologia que já queriam ajudar”, diz Toledo, que atuou como investidor do banco americano JP Morgan e passou pela gestora de investimentos M Square antes de fundar o Canary.

Já são mais de 60 empresas que receberam investimentos da Canary, que no ano passado informou ter mais de 75 milhões de dólares para injetar em operações brasileiras. Entre as empresas investidas estão companhias como a Buser, de compartilhamento de viagens de ônibus; SouSmile, healthtech odontológica; e Volanty, e-commerce de carros usados. Os detalhes sobre como essas startups são escolhidas são guardados em segredo, mas sabe-se que os nomes são debatidos entre os sócios do fundo na tentativa de encontrar um novo unicórnio — nome dado a uma empresa avaliada em mais de 1 bilhão de dólares, caso de companhias como Nubank, 99, iFood e PagSeguro.

Alessio Alionço | Fundador da Pipefy, ele realizou quatro aportes desde que se tornou investidor de startups. Seus investimentos giram entre 10.000 e 50.000 reais e são voltados para empresas em que ele mesmo possa ajudar a resolver desafios operacionais (Eduardo Macarios/Divulgação)

Entre os empreendedores/investidores do país está Diogo Roberte, um dos fundadores da fintech PicPay, que em agosto deixou a sociedade da companhia e anunciou que se dedicaria a turbinar novos negócios. Entre as investidas estão a Mora Rocks, de moradias a preços acessíveis, a Clarke, que otimiza custos com energia, e a Capsu, que redesenha moradias populares. Aos novatos, empreendedores como Roberte levam um conhecimento de gestão e um olhar aguçado sobre mercados promissores para o futuro. Alessio Alionço, fundador da Pipefy, startup que atua com sistemas de gerenciamento profissional e recebeu 63 milhões de dólares em investimentos, já se beneficiou de investidores mentores. Entre eles estão Morten Primdahl e Alexander Aghassipour, fundadores da desenvolvedora de softwares Zendesk. “Invisto em startups em que posso fazer a diferença no crescimento, onde me sinto mais confortável para tomar risco”, afirma Alionço.

Já foram quatro negócios apoiados por investimentos que fez sozinho, na faixa de 10.000 a 50.000 reais, ou por fundos de capital de risco. O discurso é semelhante ao de Diego Martins, da Acesso Digital, startup que atua com sistemas de identificação e já captou 40 milhões de reais. “Os melhores investidores são aqueles que estão devolvendo um pouco da experiência”, diz Martins, que já investiu em sete empresas desde o começo do ano. O empreendedor se refere ao que aconteceu com sua operação quando teve a mentoria da Endeavor, organização sem fins lucrativos que fomenta o empreendedorismo no Brasil.

Maria Teresa Fornea | A empresária que fundou a fintech Bcredi começou recentemente a investir em startups. Envolvida com dois fundos de capital de risco, Tetê, como é mais conhecida, já realizou dois aportes em startups brasileiras (Leandro Fonseca/Exame)

“Ser empreendedor pode ser um papel muito solitário. Por isso, ter alguém do seu lado que já passou pelos mesmos problemas é fundamental”, afirma Maria Teresa Fornea, fundadora da startup Bcredi, que atua com o oferecimento de crédito imobiliário. Em um ambiente majoritariamente masculino, em que 93% dos investidores-anjo brasileiros de startups são homens, de acordo com a Anjos do Brasil, ela é uma das poucas mulheres que vestiram a camisa de investidora. Nessa função, Tetê, como é mais conhecida, já participou de duas rodadas de investimento, com algumas dezenas de milhares de reais, seja sozinha, seja com os fundos Honey Island Capital e Caravela Capital. “A ideia era pulverizar um pouco do risco e dedicar um pouco menos de tempo a isso”, afirma. Ela diz que não tem tempo de participar de processos de pesquisa, que são mais trabalhosos, mas que faz questão de participar de reuniões para ajudar a formular estratégias e guiar o negócio na direção correta. Seus investimentos, na casa de algumas dezenas de milhares de reais, foram direcionados para startups como a Troc, que atua com um brechó online, e as fintechs Quanto, que atua na simplificação de dados bancários, e Partyou, de pagamentos digitais.

Marcos Toledo | Com histórico no mercado financeiro e passagens pelo banco JP Morgan e pela gestora M Square, o empresário é um dos fundadores do fundo de capital de risco Canary (Germano Lüders/Exame)

Escolhida duas vezes como a melhor investidora-anjo do Brasil e cofundadora do grupo Mulheres Investidoras-Anjo, Camila Farani já participou de mais de 40 aportes em startups. Antes disso, porém, fundou o Grupo Boxx, que atua no ramo alimentício, e passou pelo grupo varejista Mundo Verde, vendido em 2014 ao empresário Carlos Wizard Martins. Nessa época, ela aprendeu mais sobre como organizar um negócio dentro de uma grande empresa ao mesmo tempo que se aproximava do mercado de startups.

Isso moldou sua tese pessoal de investimentos, que hoje é focada em empresas dos ramos de varejo e alimentação. Atualmente, Farani é um dos “tubarões” do programa televisivo Shark Tank Brasil, em que empreendedores apresentam seus negócios na tentativa de obter investimentos de grandes nomes da indústria. Mas talvez um tubarão mais cauteloso. “Minha tese é baseada num múltiplo que eu consiga atingir. Não tenho aquele perfil de extrapolar ou esperar o máximo”, diz. No comando da G2 Capital, uma butique com investimentos em mais de 50 startups, ela já fez aportes em empresas como a Levaê, que tem um fast-food de comidas saudáveis; a Lysa, que desenvolve um cão-guia robô; e a Saipos, que atua com sistemas de gestões para restaurantes.

Ao lado de Farani no Shark Tank Brasil está João Appolinário, fundador da varejista Polishop. Ele simboliza o interesse de empresários de companhias mais tradicionais em um mercado em ascensão. O empresário já investiu em 16 startups diferentes. “Eu busco empresas que tenham conexão com o mundo que eu já estou, que é o varejo. Eu sempre procuro uma sinergia. As startups sempre trazem uma atualização, a modernidade, a visão atual do que está acontecendo no mercado.”

Dessas, duas tiveram suas operações encerradas. “A gente entra, investe, mas o negócio depende do empreendedor. A pessoa busca o dinheiro, consegue e acha que resolveu o problema”, diz. Entre os investimentos que fez no programa, que já superam a barreira de 1 milhão de reais, estão companhias como as startups Ledax, que desenvolve sistemas de iluminação LED, e a Kuba, fabricante de fones de ouvido de alto padrão. Appolinário afirma que “o dinheiro tem um peso muito pequeno”. Para ele, o bem mais valioso de uma parceria nesse sentido é o conhecimento em outras áreas do negócio que vão além da tecnologia, como a questão administrativa e financeira. É algo que pode fazer a diferença, ainda mais em um país, segundo ele, onde “é muito difícil empreender”.

Flavio Dias | Depois de comandar empresas como Walmart, Cnova e Via Varejo no Brasil, o executivo é a maior aposta do fundo de capital de risco 500 Startups para aumentar sua participação no Brasil. Antes de ingressar no fundo, ele já havia investido em nove startups (Germano Lüders/Exame)

Os investimentos-anjo dão impulso às startups e são fundamentais na construção de companhias promissoras que, mais tarde, receberão investimentos dos fundos de private equity. Um desses fundos é o americano 500 Startups. São mais de 10.000 empresas analisadas por ano e investimentos em centenas de companhias ao redor do mundo, incluindo nomes conhecidos, como Grab, rival do Uber no mercado de aplicativos de transporte, e Udemy, plataforma de cursos online. Para descobrir novos talentos, a 500 Startups reformulou sua estratégia e vai passar a olhar com mais atenção para a América Latina e principalmente para o Brasil. Para fazer isso, trouxe o executivo Flavio Dias para seu quadro societário. Ele não é fundador, mas passou os últimos anos no comando de algumas das maiores varejistas do Brasil, como Walmart, Cnova e Via Varejo. Desde 2014 atuando também como investidor, ele já realizou aportes em 12 negócios diferentes. Um deles, com destaque, foi feito na Olist. “Há um terreno muito fértil no Brasil.

Vários fundos estão fazendo um excelente trabalho no país, mas ainda há muita oportunidade para a entrada de capital de qualidade”, afirma. Seu trabalho não será apenas assinar cheques. A ideia é usar a experiência como gestor e ajudar as empresas a enfrentar problemas comuns do mundo dos negócios. “Esse lado operacional, de execução, é menosprezado pelos empreendedores mais novos”, afirma Dias.

João Appolinário: Tubarão do programa Shark Tank, o empresário é realmente um dos peixes grandes desse mercado. No comando da rede varejista Polishop, ele já aportou em 16 negócios ao longo de sua breve carreira como investidor (Germano Lüders/Exame)

Anjos ajudam, mas o ambiente empreendedor precisa de mudanças na legislação no Brasil. Cassio Spina, da Anjos do Brasil, por exemplo, sugere que o país adote isenções fiscais para atrair investimentos em startups. “Aportes em startups são investimentos que têm risco mais elevado e não têm liquidez. É preciso estimular”, afirma. Uma forma sugerida por ele seria abater parte do imposto de renda cobrado desses investidores. Atualmente tramita no Congresso o Projeto de Lei Complementar no 46 (PLP-46), conhecido como Marco Legal de Startups. A medida visa permitir que o regime tributário Simples integre também empresas declaradas em formato de Sociedade Anônima (S.A.), além de prever mais segurança e benefícios aos investidores, como o abatimento de parte do imposto de renda daquele investidor. Enquanto isso não acontece, já que a proposta ainda aguarda apreciação do Plenário, um caminho mais natural se apresenta como promissor. A queda da taxa de juro, atualmente em 2%, impacta diretamente nos ganhos de investimentos de renda fixa e deve acelerar um movimento migratório para ativos de renda variável em várias frentes — incluindo, em último estágio, as startups. “A queda da taxa Selic fará com que investidores busquem investimentos de risco”, diz Giácomo Diniz, professor de finanças no Ibmec-SP. “Mas é importante ressaltar que o investimento em startups seria um dos mais arriscados.”

Em rara entrevista dada recentemente à EXAME, Eduardo Saverin, cofundador do Facebook, diz que “está na hora de a América Latina ter multinacionais campeãs”. Ele, que também é investidor, realizou recentemente seu primeiro aporte em uma empresa da região. Foram 15 milhões de dólares aplicados na operação da Yalochat, do México. O valor foi repartido entre os fundos B Capital Group, que comanda, e o Sierra Ventures.

Em uma live transmitida pela EXAME, outro dos maiores bilionários brasileiros, Jorge Paulo Lemann, afirmou que num futuro próximo cinco das dez maiores empresas do país serão de tecnologia. O caminho está traçado. Mas, para o Brasil ter seus gigantes de tecnologia, precisa que os empresários não só invistam em novatos mas também perseverem em suas companhias. Se conseguirem escalar seus negócios a um patamar superior, eles poderão atrair ainda mais investimentos ao mercado brasileiro, sendo possivelmente mais decisivos no amadurecimento do ambiente local. Precisamos de mais novatos, mas precisamos de gigantes.

INCENTIVAR PARA INVESTIR

Falta de estímulos fiscais aos investidores pode estar atrapalhando o crescimento do ecossistema brasileiro de startups

Cassio Spina, fundador da Anjos do Brasil: sua atuação com startups vem desde 1992, quando fundou a empresa de tecnologia Trellis, na qual permaneceu 18 anos (Leandro Fonseca/Exame)

Fundador da Anjos do Brasil, organização que atua com a missão de fomentar o investimento-anjo no país, Cassio Spina afirma que o baixo número de investidores no Brasil se dá pela falta de incentivos no setor. “Aportes em startups são investimentos que têm risco mais elevado e não têm liquidez. É preciso estimular as pessoas”, afirma.

Por que o Brasil ainda carece de investidores de startups?

O Brasil começou a desenvolver o ecossistema de startups de forma tardia. O empreendedor não criava um negócio pensando em expandir, mas com o objetivo de sobreviver. Isso agora está mudando. É preciso dar estímulos para os investidores-anjo, que realizam o primeiro aporte nesses novos negócios. Outro fator é a questão do custo de oportunidade. Até pouco tempo atrás a taxa de juro Selic estava acima de 15% e superou 40% durante a década de 1990.

Quais incentivos poderiam ser criados para impulsionar o investimento-anjo no Brasil? Pode dar um exemplo?

Veja o caso do Reino Unido. Lá há isenção fiscal que abate 50% do valor investido no imposto de renda. Não se trata de uma renúncia fiscal, porque a startup investida eventualmente vai pagar impostos, diretos e indiretos. Aportes em startups são investimentos que têm risco mais elevado e não têm liquidez. É preciso estimular as pessoas.

A pandemia pode ser considerada a principal culpada pelos resultados ruins do setor em 2020?

É um impacto muito forte. Os resultados iniciais das pesquisas com investidores já eram bem negativos. Metade deles planejava zerar ou diminuir radicalmente seus investimentos em startups. Houve uma aliviada nos últimos meses, mas isso não resolveu o problema. Os investidores ainda estão sendo afetados.

A instabilidade política que o Brasil atravessa atrapalha na hora de investir em uma startup?

Diretamente, não tanto. A cena política tem pouco reflexo nesse tipo de investimento porque se trata de aplicações de médio e longo prazo. Mas há um efeito indireto que é causado quando essa instabilidade é refletida na economia. Uma crise econômica pode gerar restrições ao próprio investidor e aos empreendedores.

:format(webp))