Patrocínio:

Patrocínio:

(Reprodução/Reprodução)

Especialista em criptoativos

Publicado em 11 de maio de 2024 às 11h00.

O mercado financeiro em geral é rodeado de subjetividade e a criptoesfera não seria diferente. Acontece, por exemplo, de uma pessoa achar que a oportunidade do momento é de compra, enquanto, ao mesmo tempo, outra acredita ser de venda.

Cada um interpreta de um jeito, no embalo do seu humor e dentro das limitações de seu entendimento e tolerância.

Observem como tem gente que vê o bitcoin caindo 10% e se apavora. Enquanto isso, tem aquele tipo de investidor com nervos de aço que encara bem uma queda de 60%.

O fato é que decisões baseadas em subjetividade são perigosas. O investidor inteligente deve fazer análises com o pé no chão, fundamentadas em números e métricas.

Ao buscar ativos digitais para investir, é imprescindível considerar fatores quantificáveis, mensuráveis e objetivos para uma avaliação mais precisa e imparcial.

Mas não se esqueçam também que os números sozinhos não garantem uma cripto como uma boa opção de investimento.

Você precisa ter uma tese harmônica com o seu perfil de investidor, estudar o mercado e se debruçar ainda sobre os aspectos qualitativos dos projetos - como modelo de negócios, tecnologia, time, comunidade, investidores, parceiros, casos de uso, etc.

Escrevi um artigo sobre os diferentes tipos de análise no mercado cripto, leia aqui.

Nessa coluna, vou ajudar vocês a tirar a subjetividade de jogo com esses 6 indicadores básicos para usar durante a avaliação.

É geralmente o primeiro fator considerado pelos investidores. No entanto, o preço pode ser uma grande pegadinha se você não tem conhecimento da dinâmica das criptomoedas.

Criptos de centavos parecem super atraentes, afinal até quem não tem muito dinheiro pode tê-las na carteira. Agora, será mesmo que são bons investimentos? Aí que mora o perigo. O preço tem o grande poder de enganar os desavisados.

Um token X pode custar US$ 0,000123 e ser considerado caro. Por outro lado, o token Y pode custar US$ 123 e estar subvalorizado, ou seja, seu preço está abaixo de seu valor, sendo considerado barato.

São duas métricas bastante simples, mas que, combinadas com outros fatores que veremos ainda nesse texto, podem ajudar a refinar a avaliação do projeto.

O fornecimento circulante ou oferta circulante se trata da quantidade de uma cripto que está disponível no momento atual do mercado. Ou seja: em circulação.

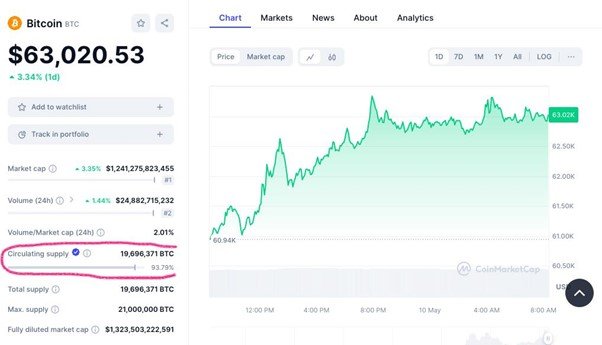

Por exemplo, olhando nesse instante no CoinMarketCap (imagem abaixo), vejo um fornecimento circulante (circulating supply) de 19.696.371 bitcoin. Isso equivale a 93,79% de todos os bitcoin que serão produzidos, como mostra a imagem.

Agora, quando me refiro a “todos os bitcoins que serão produzidos”, estou falando do fornecimento máximo (max supply), ou seja, a quantidade máxima de moedas que existirão na história do ativo. Satoshi Nakamoto definiu no whitepaper do projeto um fornecimento máximo de 21 milhões de bitcoins.

Note que o fornecimento máximo menos o fornecimento circulante indica quantas moedas estão previstas para entrar no mercado. No caso ilustrado aqui, ainda faltam ser produzidos mais 1.303.629 bitcoin.

O fornecimento máximo do bitcoin é amplamente conhecido. Como eu disse há pouco, foi estipulado lá na origem do ativo por seu criador. No entanto, é importante observar que muitas criptomoedas e tokens não têm o fornecimento máximo definido, como o próprio ether, a cripto nativa da rede Ethereum.

Outras como a memecoin PEPE, por exemplo, tem um fornecimento máximo absurdo, de mais de 420 trilhões de tokens. Isso mesmo, trilhões, e todos os tokens já estão em circulação. Isso significa que o fornecimento circulante de PEPE é igual ao seu fornecimento máximo.

Outro caso pode ser ilustrado com criptos como Renzo (REZ). Existem 1.150.000.000 REZ em circulação atualmente, enquanto seu fornecimento máximo é de 10.000.000.000. Isso significa que apenas 11,5% de todas as moedas que existirão foram cunhadas. Faltam entrar no mercado 88,5% do total. Devemos ficar bastante atentos ao desembarque dessas criptos, porque pode ser criada uma pressão de venda e, para que o preço aumente, a pressão de compra precisa superar a de venda.

Precisamos entender que a escassez é um princípio econômico que influencia o valor de um ativo. Não à toa a oferta pré-determinada do bitcoin torna o ativo tão interessante.

Ajam com cautela quando esbarrarem com um token de fornecimento total grande em relação ao fornecimento circulante.

O market cap ou capitalização de mercado mede o valor total de uma criptomoeda.

É extraído de uma conta simples: multiplicando o preço atual da cripto por seu fornecimento circulante. Vamos supor que um token custe US$ 0,01 e estão em circulação 1 bilhão desses tokens. Então, teremos US$ 0,01 x 1 bilhão de tokens = US$ 10 milhões de market cap.

Já o market cap diluído ou capitalização de mercado diluída é o valor total ou valor de mercado de um ativo se todo o fornecimento de tokens estivesse em circulação. Resulta da multiplicação do preço atual da cripto por seu fornecimento máximo.

O TVL (Valor Total Bloqueado) é uma métrica que representa a soma dos ativos depositados em um protocolo DeFi específico ou em uma rede.

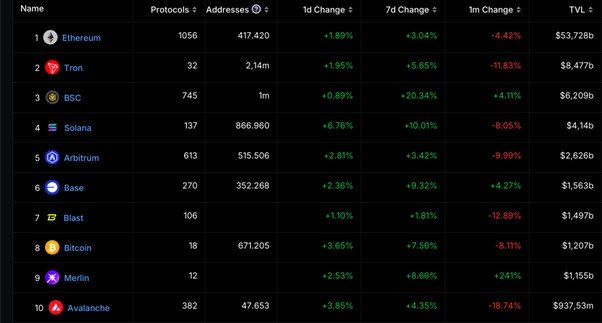

O indicador ajuda a entender o nível de atividade e adoção dentro de um ecossistema. Vejam logo abaixo o gráfico do DeFi Llama com o ranking das 10 maiores cadeias por TVL.

A Ethereum lidera com folga, totalizando US$ 53,728 bilhões em ativos (os valores de TVL estão à direita, na última coluna), seguida de Tron, Binance Smart Chain (BSC), Solana, Arbitrum e por aí vai.

Agora, dando um zoom no TVL da rede Ethereum, vemos que o protocolo de maior valor em ativos depositados é o de staking líquido Lido (abaixo), com TVL de US$ 28,398 bilhões no momento em que escrevo essa coluna.

Um TVL crescente é um bom indicador do nível de utilidade da plataforma e da confiança dos usuários, já que mais pessoas estão adotando a solução.

Quando lançado, um projeto precisa oferecer uma visão clara de como será feita a distribuição de tokens. Tanto no que diz respeito à estrutura de alocação considerando seus stakeholders quanto aos prazos de liberação.

Como “stakeholders” entendam time, investidores, fundadores, comunidade, airdrops, etc..

Cabem aqui perguntas como: quanto do total de tokens ficará com o time? E com os investidores? Quanto será destinado à comunidade?

Sabemos que o engajamento da comunidade determina o sucesso de um projeto e, por isso, é importante que ela receba uma fatia generosa dessa alocação como incentivo para seguir contribuindo.

Informe-se também sobre a quantidade de tokens em circulação e sobre a quantidade que ficará bloqueada, sendo posteriormente liberada de acordo com um calendário estabelecido pelo projeto.

Um cronograma de vencimento que libera uma grande quantidade de tokens em um período específico pode gerar uma pressão de venda, pois quem recebeu pode decidir vendê-los imediatamente. Consequentemente, o preço cai.

Parece difícil acompanhar isso tudo? Mas não é. Hoje, existem ferramentas que ajudam o investidor a acessar essas informações.

Uma das mais populares é a TokenUnlocks. Além de poder visualizar como um projeto planeja dividir os tokens entre os stakeholders (alocação), você consegue acompanhar o preço do ativo, a variação de preço em períodos determinados, market cap, fornecimento circulante, a porcentagem de tokens bloqueados e as datas das próximas liberações de tokens previstas, entre outras infos.

Emissão é o processo de criação de criptomoedas. À medida que mais criptos são emitidas, mais o seu valor diminui. Isso gera um movimento inflacionário.

No entanto, existe um mecanismo de queima usado para retirar moedas do mercado, aumentando a escassez e, assim, o valor. Ao contrário da emissão, a queima visar criar um movimento de deflação.

A rede Ethereum é uma das que apostam na queima programada com o objetivo de tornar o ether deflacionário. Expliquei um pouco como funciona nesta coluna.

O investidor pode acessar a ferramenta online Ultra Sound Money para acompanhar em tempo real os números de emissão e queima do ether. Assim, é possível analisar como esses processos podem impactar o preço da cripto agora e no futuro.

Bom, se você chegou até aqui, entendeu que subjetividade não dá dinheiro. Só lucram mesmo aqueles dispostos a encarar os números e trabalhar com indicadores. Não há como cortar caminho.

O JEITO FÁCIL E SEGURO DE INVESTIR EM CRYPTO. Na Mynt você negocia em poucos cliques e com a segurança de uma empresa BTG Pactual. Compre as maiores cryptos do mundo em minutos direto pelo app. Clique aqui para abrir sua conta gratuita.

Siga o Future of Money nas redes sociais: Instagram | Twitter | YouTube | Telegram | Tik Tok