São Paulo - Construção, ampliação ou reforma do imóvel realizadas em 2014 podem ser declaradas pelo contribuinte no Imposto de Renda 2015.

Informar benfeitorias realizadas na casa ou apartamento é uma das poucas formas de atualizar o valor do imóvel no Imposto de Renda, já que a Receita Federal não permite que o preço de aquisição da unidade seja modificado pelo valor de mercado ou reajustado por índices de inflação.

Com a impossibilidade de atualizar o imóvel a valor de mercado, a diferença entre o seu preço de compra e de venda pode ser significativa. Assim, o eventual ganho de capital (lucro) obtido na venda do imóvel fica maior e o imposto incidente - de 15% sobre o ganho -, fica mais pesado.

Ao incluir benfeitorias no valor de aquisição da unidade ao longo dos anos, o contribuinte consegue diminuir a diferença entre o preço de aquisição e o valor de venda do bem. Quanto menor essa diferença, menor será o saldo do imposto a pagar na venda do imóvel.

A Receita também permite acrescentar ao valor do imóvel pequenas obras, como pintura e reparos em azulejos, encanamentos, pisos e paredes (veja quais gastos podem ser adicionados ao valor do imóvel no IR).

De acordo com Eliana Lopes, coordenadora de Imposto de Renda Pessoa Física da H&R Block no Brasil, são consideradas benfeitorias apenas obras que agreguem valor ao imóvel. “O item também pode incluir instalação de iluminação embutida e móveis planejados, por exemplo”.

As benfeitorias incluem tanto despesas com materiais de construção como gastos com mão de obra. Gastos com a construção ou ampliação do imóvel somente podem ser declarados se o projeto da obra tiver sido aprovado pela prefeitura.

As despesas também só poderão ser declaradas se o contribuinte conseguir comprová-las (veja no fim da matéria a documentação necessária).

Reforma ou ampliação da casa ou apartamento

Se o imóvel foi comprado depois de 1988 e estiver quitado, os custos das benfeitorias devem ser adicionados ao valor de aquisição da unidade.

No campo “31/12/2013”, o contribuinte deve lançar o valor de aquisição ou o valor total já pago pelo imóvel até a data, em caso de financiamento. Na coluna “31/12/2014”, basta somar ao valor declarado anteriormente as benfeitorias realizadas até a data.

Vale lembrar que, no caso dos financiamentos, além de adicionar ao valor de aquisição do imóvel os gastos com as benfeitorias, o contribuinte também deve acrescentar os valores pagos pelas parcelas do crédito em 2014. Assim, será preciso acrescentar a somatória das prestações e dos gastos com as reformas ao valor de aquisição do imóvel no campo "31/12/2014".

Veja mais detalhes sobre como declarar a compra e a posse de imóveis

Em ambos os casos, o contribuinte deve adicionar no campo “Discriminação” que realizou benfeitorias no bem, além de data e o valor da obra.

No caso de imóveis adquiridos até 31 de dezembro de 1988, os valores das benfeitorias devem ser inseridos na ficha “Bens e Direitos” sob o código “17 – Benfeitorias”.

O campo “Discriminação” deve ser preenchido com a descrição do imóvel no qual foram realizadas as melhorias. Na coluna “30/12/2013”, o contribuinte deve lançar o valor “R$ 0,00” e inserir na coluna “30/12/2014” o valor total gasto na obra durante o ano, tanto com materiais quanto com mão de obra.

Ainda que as reformas em imóveis comprados antes de 1988 sejam declaradas de forma diferente, na venda do imóvel os gastos com as benfeitorias são somados ao valor de aquisição do bem. Assim, o benefício de redução do imposto sobre o ganho de capital é aproveitado da mesma forma.

Construção de casa em terreno

Quem era dono de um terreno e concluiu a construção de uma casa no local em 2014 deve declarar a benfeitoria da mesma forma que reformas e ampliações da unidade.

A única diferença é que será necessário mudar o código do bem informado anteriormente na ficha “Bens e Direitos” de “13 – Terreno”, para “12 – Casa”. Para transferir os valores, é necessário declarar ambos os códigos no Imposto de Renda 2015.

No campo "Discriminação" do código "13 - Terreno", o contribuinte deve manter a informação sobre a construção da casa. Na coluna "31/12/2013" ele deve inserir o valor de aquisição do terreno e, na coluna "31/12/2014", deve informar o valor "R$ 0,00".

Ao inserir o código "12 - Casa" na ficha "Bens e Direitos", o contribuinte deve mencionar no campo "Discriminação" que o bem foi construído em terreno de sua propriedade. Na coluna "31/12/2013", deverá incluir o valor "R$ 0,00" e, na coluna "31/12/2014", o preço de compra do terreno somado ao custo de construção da unidade.

Caso a obra tenha sido iniciada e não foi concluída até o final do ano passado, o código “13 – Terreno” deve ser mantido, mas os valores já gastos com a obra durante o ano podem ser discriminados e adicionados ao valor do terreno.

Benfeitoria realizada em imóvel alugado

Benfeitorias feitas pelo locatário de um imóvel que permitem o abatimento parcial ou integral de parcelas do aluguel - caso previstas no contrato de locação - também podem ser adicionadas ao valor do imóvel na declaração do proprietário.

Isso só pode ser feito, no entanto, se o proprietário pagar os impostos devidos sobre o valor cheio dos aluguéis, sem descontar a parcela do aluguel que o inquilino deixou de pagar para custear as benfeitorias.

O proprietário deve declarar os aluguéis tal como ele faria se os valores recebidos não incluíssem despesas com reforma (veja como declarar aluguéis recebidos).

E para acrescentar as benfeitorias ao valor do imóvel, ele deve seguir o mesmo procedimento descrito no início da matéria.

Quais gastos podem ser declarados exatamente

O contribuinte pode adicionar como benfeitorias no Imposto de Renda os custos diretamente relacionados à obra que irão resultar na valorização do imóvel. É possível incluir gastos com a compra de materiais de construção e com pagamento de mão de obra.

Podem ser declaradas, por exemplo, despesas com cimento, tijolos, azulejos e latas de tinta. Pagamentos feitos a pedreiros, encanadores e ao arquiteto ou engenheiro responsável pelo projeto de construção ou ampliação do imóvel também são permitidos.

Gastos indiretos com a obra, como troca ou compra de mobiliário e itens de decoração não podem ser incluídos como benfeitorias na declaração.

A mesma regra vale para pagamentos feitos a profissionais que tenham apenas a função de realizar projetos decorativos ou paisagísticos, como designers de interiores.

Despesas devem ser comprovadas

O contribuinte deve guardar todas as notas fiscais recebidas de pessoas jurídicas e recibos de pessoas físicas, como pedreiros e outros profissionais, para justificar os custos das benfeitorias à Receita Federal.

O próprio contribuinte pode produzir recibos, diz Samir Choaib, advogado especialista em Imposto de Renda de pessoas físicas. “O documento deve ser o mais detalhado possível e deve incluir o nome do profissional, CPF, descrição e período do serviço”.

O recibo deve ser assinado pelo profissional e o proprietário do imóvel também deve pedir cópias de documentos pessoais do prestador de serviço.

Toda a documentação dever ser guardada pelo proprietário do imóvel por cinco anos a partir da data de venda do imóvel, prazo dentro do qual a Receita Federal pode solicitar a comprovação dos gastos com benfeitorias.

Choaib ressalta que separar documentos por ano auxilia o contribuinte no momento de preencher a “Declaração de Ganho de Capital” caso a venda do imóvel gere lucro. “Nesse programa auxiliar da Receita Federal, todas as despesas com benfeitorias devem ser divididas pelos anos nos quais foram realizadas”.

Eliana Lopes, da H&R Block, recomenda que o contribuinte faça uma planilha para lançar todos os gastos com benfeitorias por ano até o momento da venda do imóvel. “Como não é possível detalhar as benfeitorias na declaração, a Receita Federal pode pedir essas informações para verificar se o valor informado na declaração é coerente com o custo da obra”.

Quem tem como comprovar benfeitorias realizadas no imóvel desde 2008, mas que não foram declaradas no Imposto de Renda ainda, podem retificar as declarações dos últimos cinco anos e incluir os valores. Dessa forma, é possível atualizar o valor do imóvel com esses dados na declaração de 2015.

-

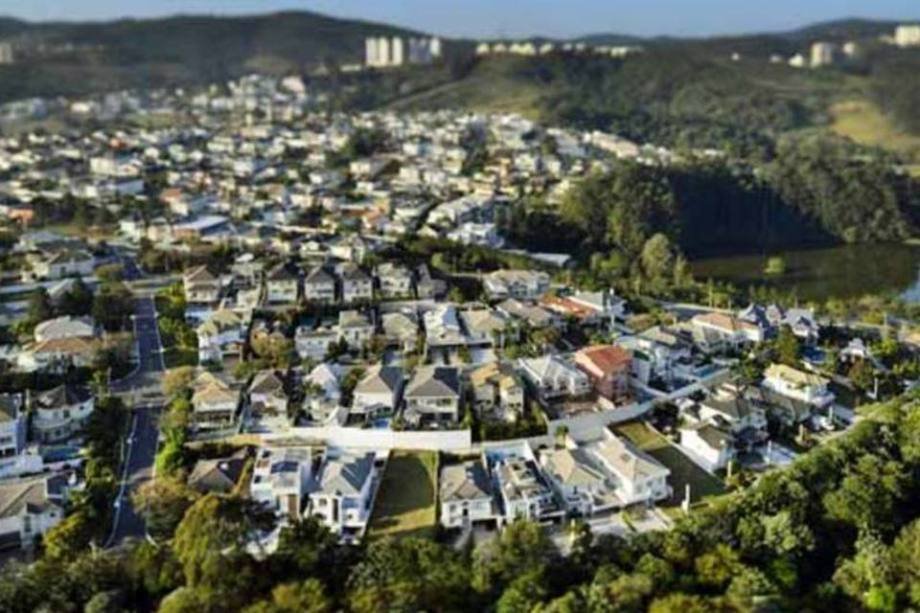

1. Raio X do mercado imobiliário

zoom_out_map

1/102 (ThinkStock/RyanKing999)

São Paulo - Como rentabilidade passada não é garantia de retorno futuro, este

ranking das 100 melhores

cidades brasileiras para

investir em

imóveis mostra os lugares que devem despontar no cenário imobiliário brasileiro nos próximos meses e anos, sem se reduzir a observar as regiões que já chegaram ao auge, mas que amanhã talvez não sejam mais a bola da vez. O estudo, desenvolvido pela consultoria Prospecta Inteligência Imobiliária e divulgado com exclusividade para EXAME.com, traz um novo conceito de análise do

mercado de imóveis ao se debruçar sobre a demanda de cada região estudada, em vez de se concentrar na oferta. “O mercado sempre observa o

preço do metro quadrado, que reflete os valores de imóveis já vendidos. Mas, o que garante que uma cidade valorizada terá demanda para absorver novos produtos? A oferta já aconteceu. Para ver o que está por vir é preciso analisar a demanda, que define o que será comprado, quando e como”, afirma Cristiano Rabelo, diretor de Novos Negócios da Prospecta. O indicador P2i-Lead também se diferencia pelo tamanho de sua amostra: foram analisadas todas as cidades do país com menos de um milhão de habitantes, ou 94% dos municípios brasileiros. Em comum, as 100

cidades com maior nota no P2i-Lead possuem características como renda per capita elevada, população com alto nível de instrução e de vínculo empregatício, um número considerável de empresas atuantes, déficit imobiliário elevado, entre outros. “O objetivo é mostrar se quem está na ponta da cadeia tem condições de adquirir produtos imobiliários”, diz Rabelo. Veja, nas fotos, a

lista das 100 melhores cidades brasileiras para investir em imóveis. Abaixo de cada imagem foi destacado o potencial para investimentos de alto, médio e baixo padrão; a pontuação no indicador; e o déficit da região (percentual de domicílios

alugados ou cedidos).

Confira a matéria completa com a análise dos resultados e os detalhes sobre a metodologia do estudo.

-

2. 1º lugar: São Bernardo do Campo (SP)

zoom_out_map

2/102 (Raquel Toth / PMSBC)

-

3. 2º lugar: Campo Grande (MS)

zoom_out_map

3/102 (Elias Francioni/Flickr/Creative Commons)

-

4. 3º lugar: Santo André (SP)

zoom_out_map

4/102 (Wikimedia Commons/rvcroffi)

-

5. 4º lugar: Osasco (SP)

zoom_out_map

5/102 (Chadner/ Wikimedia Commons)

-

6. 5º lugar: Natal (RN)

zoom_out_map

6/102 (Camilla Veras Mota/Viagem e Turismo)

-

7. 6º lugar: Ribeirão Preto (SP)

zoom_out_map

7/102 (Wikipedia)

-

8. 7º lugar: São José dos Campos (SP)

zoom_out_map

8/102 (Wikimedia Commons/kenji munekata)

-

9. 8º lugar: Maceió (AL)

zoom_out_map

9/102 (Divulgação / Christian Knepper)

-

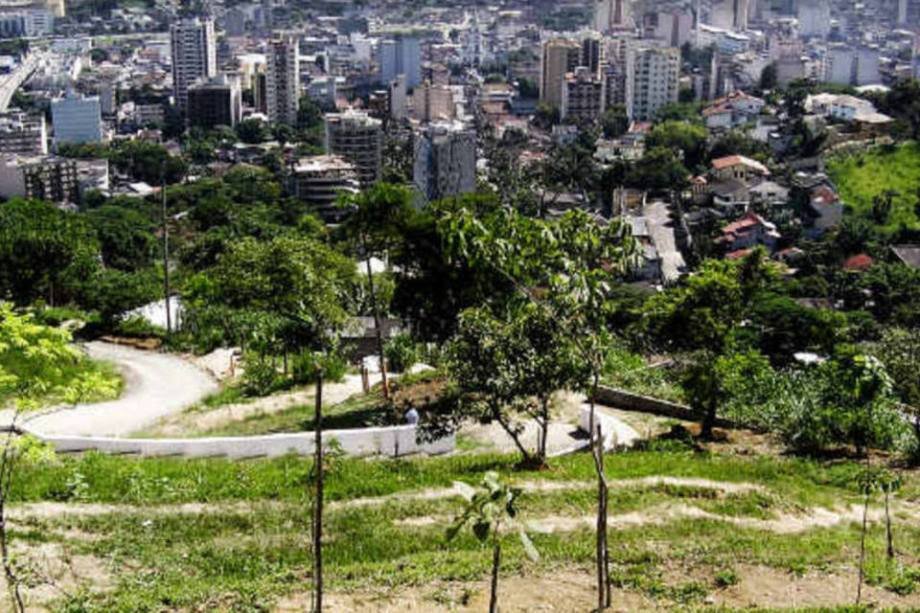

10. 9º lugar: Niterói (RJ)

zoom_out_map

10/102 (Wikimedia Commons/Phx)

-

11. 10º lugar: João Pessoa (PB)

zoom_out_map

11/102 (Divulgação / Cacio Murilo)

-

12. 11º lugar: Florianópolis (SC)

zoom_out_map

12/102 (Embratur/Fotos Públicas)

-

13. 12º lugar: Sorocaba (SP)

zoom_out_map

13/102 (Wikimedia Commons)

-

14. 13º lugar: Teresina (PI)

zoom_out_map

14/102 (Thompson Sá/ Flickr/ Creative Commons)

-

15. 14º lugar: Uberlândia (MG)

zoom_out_map

15/102 (Wikimedia Commons)

-

16. 15º lugar: Santos (SP)

zoom_out_map

16/102 (Creative Commons/Flickr/Diego Torres Silvestre)

-

17. 16º lugar: Vitória (ES)

zoom_out_map

17/102 (Carlos Antolini/Prefeitura de Vitória)

-

18. 17º lugar: Contagem (MG)

zoom_out_map

18/102 (Wikimedia Commons)

-

19. 18º lugar: Londrina (PR)

zoom_out_map

19/102 (Divulgação/Prefeitura de Londrina)

-

20. 19º lugar: Aracaju (SE)

zoom_out_map

20/102 (Aracaju/Flickr)

-

21. 20º lugar: Joinville (SC)

zoom_out_map

21/102 (RICARDO RIBAS/GUIA QUATRO RODAS)

-

22. 21º lugar: Cuiabá (MT)

zoom_out_map

22/102 (Divulgação/ Embratur)

-

23. 22º lugar: Vila Velha (ES)

zoom_out_map

23/102 (VALTER MONTEIRO/VEJA)

-

24. 23º lugar: Maringá (PR)

zoom_out_map

24/102 (VALDIR CARNIEL/EXAME)

-

25. 24º lugar: Duque de Caxias (RJ)

zoom_out_map

25/102 (Flickr/ Filipo Tardim)

-

26. 25º lugar: Juiz de Fora (MG)

zoom_out_map

26/102 (Wikimedia Commons)

-

27. 26º lugar: Jundiaí (SP)

zoom_out_map

27/102 (Alexandre Battibugli/EXAME.com)

-

28. 27º lugar: Caxias do Sul (RS)

zoom_out_map

28/102 (Luiz Chaves/Divulgação/Prefeitura)

-

29. 28º lugar: São José do Rio Preto (SP)

zoom_out_map

29/102 (Paulo Magri / SMCS/Portal Prefeitura Municipal de São José do Rio Preto)

-

30. 29º lugar: Aparecida de Goiânia (GO)

zoom_out_map

30/102 (Divulgação/ Valdir Antunes / Secom Aparecida)

-

31. 30º lugar: Jaboatão dos Guararapes (PE)

zoom_out_map

31/102 (Wikimedia Commons)

-

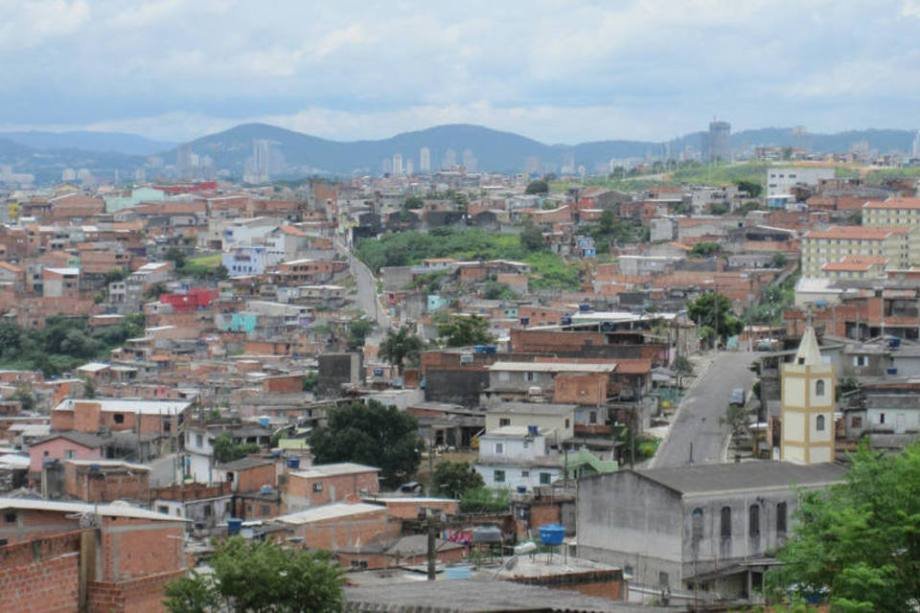

32. 31º lugar: Diadema (SP)

zoom_out_map

32/102 (Creative Commons)

-

33. 32º lugar: Barueri (SP)

zoom_out_map

33/102 (GERMANO LUDERS)

-

34. 33º lugar: Betim (MG)

zoom_out_map

34/102 (Divulgação/Facebook/Anselmo/UBL/Prefeitura de Betim)

-

35. 34º lugar: Nova Iguaçu (RJ)

zoom_out_map

35/102 (Gerson Tavares/Flickr)

-

36. 35º lugar: Serra (ES)

zoom_out_map

36/102 (Divulgação/Prefeitura de Serra)

-

37. 36º lugar: São Caetano do Sul (SP)

zoom_out_map

37/102 (Alexandre Giesbrecht/Creative Commons)

-

38. 37º lugar: Piracicaba (SP)

zoom_out_map

38/102 (Wikimedia Commons)

-

39. 38º lugar: Blumenau (SC)

zoom_out_map

39/102 (Eraldo Schnaider/Prefeitura de Blumenau)

-

40. 39º lugar: Mauá (SP)

zoom_out_map

40/102 (Divulgação/ Evandro Oliveira/ Secom Mauá)

-

41. 40º lugar: Palmas (TO)

zoom_out_map

41/102 (CLAUDIO ROSSI/VOCÊ S.A.)

-

42. 41º lugar: Porto Velho (RO)

zoom_out_map

42/102 (Wilson Dias/Abr)

-

43. 42º lugar: São João de Meriti (RJ)

zoom_out_map

43/102 (Wikimedia Commons)

-

44. 43º lugar: Campos dos Goytacazes (RJ)

zoom_out_map

44/102 (.)

-

45. 44º lugar: Feira de Santana (BA)

zoom_out_map

45/102 (Carol Garcia/ GovBa)

-

46. 45º lugar: Ananindeua (PA)

zoom_out_map

46/102 (Hallel/Wikimedia Commons)

-

47. 46º lugar: Bauru (SP)

zoom_out_map

47/102 (Wikimedia Commons)

-

48. 47º lugar: Mogi das Cruzes (SP)

zoom_out_map

48/102 (Wikimedia Commons)

-

49. 48º lugar: Carapicuíba (SP)

zoom_out_map

49/102 (Victor de Andrade Lopes/Wikimedia Commons)

-

50. 49º lugar: Anápolis (GO)

zoom_out_map

50/102 (Prefeitura de Anápolis/Divulgação)

-

51. 50º lugar: São José (SC)

zoom_out_map

51/102 (Madrerosa/Wikimedia Commons)

-

52. 51º lugar: Taboão da Serra (SP)

zoom_out_map

52/102 (Reginaldomaia/Wikipedia Commons)

-

53. 52º lugar: Uberaba (MG)

zoom_out_map

53/102 (Roger Randerson/Wikimedia Commons)

-

54. 53º lugar: Cascavel (PR)

zoom_out_map

54/102 (Divulgação/ Vanderlei Faria/ Secom)

-

55. 54º lugar: Americana (SP)

zoom_out_map

55/102 (Divulgação/Facebook/Prefeitura de Americana)

-

56. 55º lugar: Canoas (RS)

zoom_out_map

56/102 (Divulgação/Prefeitura de Canoas)

-

57. 56º lugar: Macapá (AP)

zoom_out_map

57/102 (Antonio Milena/Veja)

-

58. 57º lugar: Olinda (PE)

zoom_out_map

58/102 (Prefeitura de Olinda/Wikimedia Commons)

-

59. 58º lugar: Taubaté (SP)

zoom_out_map

59/102 (Lucas H. R. Ataide/Wikimedia Commons)

-

60. 59º lugar: Montes Claros (MG)

zoom_out_map

60/102 (Divulgação/Fabio Marçal/ Prefeitura de Montes Claros)

-

61. 60º lugar: Indaiatuba (SP)

zoom_out_map

61/102 (Fabio Mincarelli Monfrin/Wikimedia Commons)

-

62. 61º lugar: Praia Grande (SP)

zoom_out_map

62/102 (Alexandra Giulietti/Divulgação/Prefeitura de Praia Grande)

-

63. 62º lugar: São Vicente (SP)

zoom_out_map

63/102 (Wikimedia Commons/Fabio Luiz)

-

64. 63º lugar: São José dos Pinhais (PR)

zoom_out_map

64/102 (Divulgação/Acervo da Secretaria Municipal de Comunicação Social - SJP)

-

65. 64º lugar: Macaé (RJ)

zoom_out_map

65/102 (Gladstone/Wikimedia Commons)

-

66. 65º lugar: Itajaí (SC)

zoom_out_map

66/102 (emarquetti/Wikimedia Commons)

-

67. 66º lugar: Parnamirim (RN)

zoom_out_map

67/102 (Rodolfo Lucena/ Wikimedia Commons)

-

68. 67º lugar: São Carlos (SP)

zoom_out_map

68/102 (Divulgação/Facebook/Prefeitura de São Carlos)

-

69. 68º lugar: Ponta Grossa (PR)

zoom_out_map

69/102 (Wikimedia Commons)

-

70. 69º lugar: Araraquara (SP)

zoom_out_map

70/102 (Wikimedia Commons)

-

71. 70º lugar: Parauapebas (PA)

zoom_out_map

71/102 (Divulgação/Facebook Prefeitura de Parauapebas)

-

72. 71º lugar: Camaçari (BA)

zoom_out_map

72/102 (Alex Rodrigues)

-

73. 72º lugar: Franca (SP)

zoom_out_map

73/102 (Humanoo/ Wikimedia Commons)

-

74. 73º lugar: Ipatinga (MG)

zoom_out_map

74/102 (HVL/ Wikimedia Commons)

-

75. 74º lugar: Itaquaquecetuba (SP)

zoom_out_map

75/102 (Divulgação/Prefeitura de Itaquaquecetuba)

-

76. 75º lugar: Santana do Parnaíba

zoom_out_map

76/102 (Laura Prado/Flickr)

-

77. 76º lugar: Sumaré (SP)

zoom_out_map

77/102 (Rafael Laurindo dos Santos/ Wikimedia Commons)

-

78. 77º lugar: Marília (SP)

zoom_out_map

78/102 (Filipe Mesquita de Oliveira/Wikimedia Commons)

-

79. 78º lugar: Presidente Prudente (SP)

zoom_out_map

79/102 (Zekialves/ Wikimedia Commons)

-

80. 79º lugar: Santa Maria (RS)

zoom_out_map

80/102 (Clube Trekking Santa Maria RS Brasil/ Wikimedia Commons)

-

81. 80º lugar: Balneário Camboriú (SC)

zoom_out_map

81/102 (Andréia Bohner/ Wikimedia Commons)

-

82. 81º lugar: Belford Roxo (RJ)

zoom_out_map

82/102 (Ronaldo Bapt/ PMBR/Divulgação)

-

83. 82º lugar: Cotia (SP)

zoom_out_map

83/102 (Thiolliveira/ Wikimedia Commons)

-

84. 83º lugar: Limeira (SP)

zoom_out_map

84/102 (FSogumo/Wikimedia Commons)

-

85. 84º lugar: Cariacica (ES)

zoom_out_map

85/102 (Claudio Postay/ Divulgação/ Prefeitura de Cariacica)

-

86. 85º lugar: Paulista (PE)

zoom_out_map

86/102 (Divulgação/ Francisco Marques/ Prefeitura do Paulista)

-

87. 86º lugar: Petrópolis (RJ)

zoom_out_map

87/102 (Divulgação/ Evaldo Camara/ Prefeitura de Petrópolis)

-

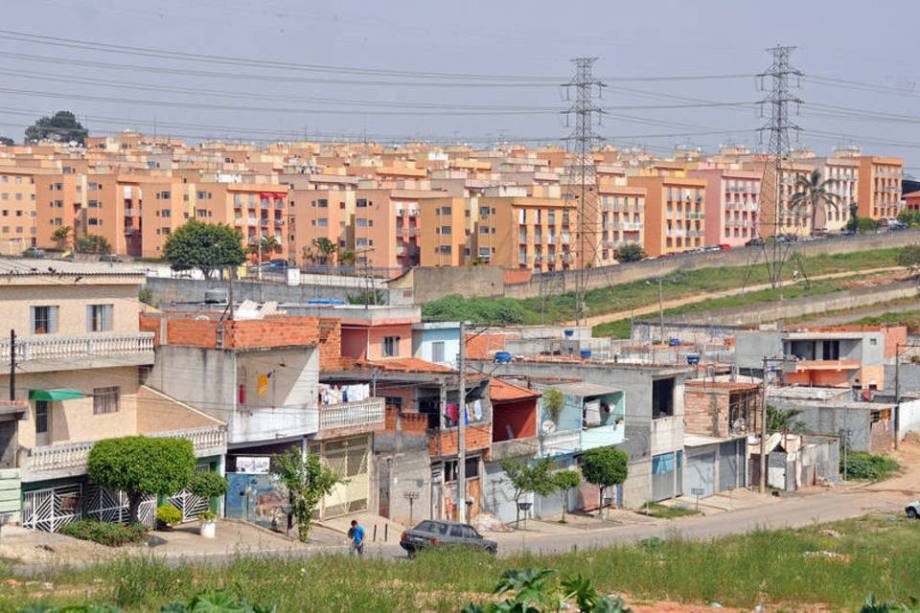

88. 87º lugar: Ribeirão das Neves (MG)

zoom_out_map

88/102 (Divulgação/Prefeitura de Ribeirão das Neves)

-

89. 88º lugar: Suzano (SP)

zoom_out_map

89/102 (Fernando Araújo/ Divulgação/ Prefeitura de Suzano)

-

90. 89º lugar: Valinhos (SP)

zoom_out_map

90/102 (Prefeitura de Valinhos/Divulgação)

-

91. 90º lugar: Volta Redonda (RJ)

zoom_out_map

91/102 (Divulgação/ PMVR)

-

92. 91º lugar: Campina Grande (PB)

zoom_out_map

92/102 (Bruno Coutinho Araújo/Wikimedia Commons)

-

93. 92º lugar: Chapecó (SC)

zoom_out_map

93/102 (Ddcostella/Wikimedia Commons)

-

94. 93º lugar: Criciúma (SC)

zoom_out_map

94/102 (Drlutz/Wikimedia Commons)

-

95. 94º lugar: Foz do Iguaçú (PR)

zoom_out_map

95/102 (Divulgação/Prefeitura de Foz do Iguaçú)

-

96. 95º lugar: Jaraguá do Sul (SC)

zoom_out_map

96/102 (Giro720/Wikimedia Commons)

-

97. 96º lugar: Guarujá (SP)

zoom_out_map

97/102 (Priscila Zambotto/Viagem e Turismo)

-

98. 97º lugar: Novo Hamburgo (RS)

zoom_out_map

98/102 (Loco085/Wikimedia Commons)

-

99. 98º lugar: Pelotas (RS)

zoom_out_map

99/102 (Roger Amaral Scheridon de Moraes/Wikimedia Commons)

-

100. 99º lugar: Sete Lagoas (MG)

zoom_out_map

100/102 (Saragomes27/Wikimedia Commons)

-

101. 100º lugar: Governador Valadares (MG)

zoom_out_map

101/102 (Picasa Web/Wikimedia Commons)

-

102. Agora veja quais tipos de imóveis você pode adquirir por R$ 500 mil no país

zoom_out_map

102/102 (Celso Pupo rodrigues/Thinkstock)

:format(webp))