Rali de fim de ano? Não na bolsa brasileira. Veja onde investir

Ibovespa deve ter alívio limitado mesmo com aprovação da PEC dos Precatórios; entenda onde estão as oportunidades, segundo especialistas

Bolsa brasileira, a B3, entra no último mês do ano com queda de 142% no Ibovespa | Foto: Patricia Monteiro/Bloomberg/Getty Images (Patricia Monteiro/Bloomberg/Getty Images)

Beatriz Quesada

Publicado em 3 de dezembro de 2021 às 07h05.

Última atualização em 3 de dezembro de 2021 às 07h38.

Dezembro costuma ser um mês sem grandes turbulências nos mercados: a política entra em recesso, os IPOs (as ofertas públicas iniciais, na sigla em inglês) saem do radar e a divulgação de resultados das empresas fica em modo de espera até o ano seguinte. É a janela perfeita para bolsas em todo o mundo acelerarem os ganhos no tradicional "rali" de fim de ano. O Brasil, no entanto, deve ficar fora da festa em 2021.

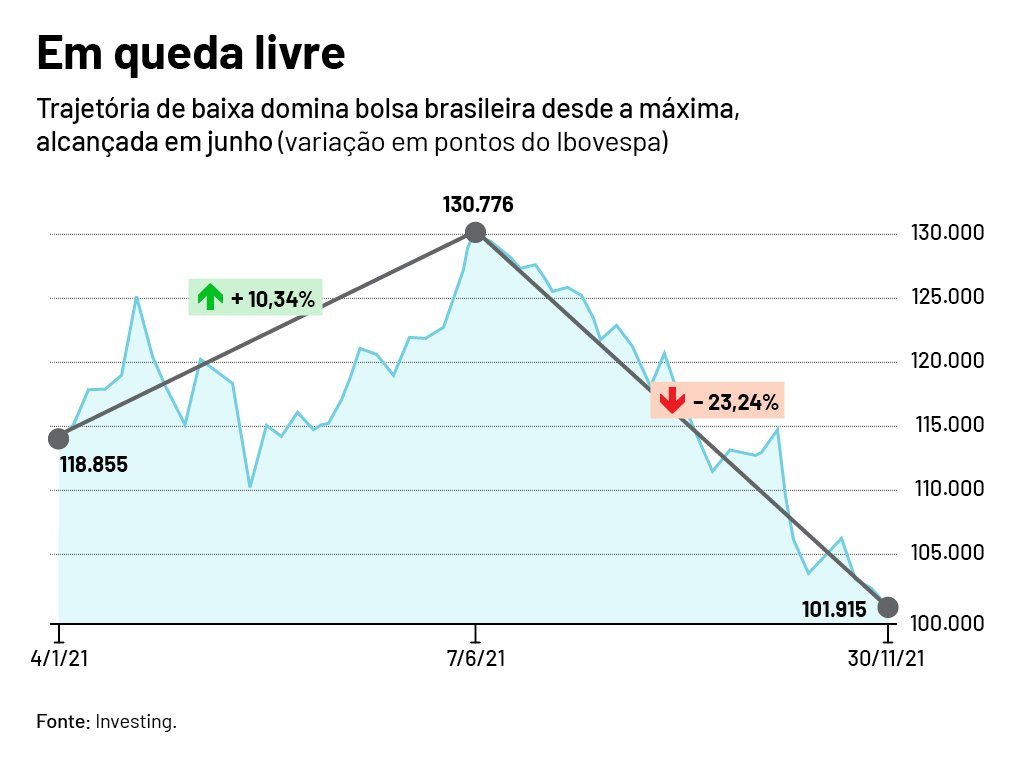

O Ibovespa, principal índice da bolsa brasileira, vem de uma sequência de cinco baixas mensais consecutivas e caminha no momento para fechar o ano em queda de quase 12%, mesmo com a forte alta do último pregão. Em um dia raro de respiro -- foi a maior alta em um ano e meio --, o índice subiu 3,66% ontem, com a aprovação da PEC dos Precatórios, que alimentava incertezas e preocupava os investidores desde agosto, e com a ajuda do cenário externo favorável.

Com o sobe e desce do mercado, seu dinheiro não pode ficar exposto. Aprenda como investir melhor.

A proposta fatia o pagamento dos precatórios e, de quebra, abre espaço fiscal para aumentar o valor do novo programa social do governo, o Auxílio Brasil, para 400 reais mensais. O texto foi, a princípio, visto como negativo, já que dribla a principal âncora fiscal do país, o teto de gastos, para aumentar as despesas de olho nas eleições de 2022. Ainda assim, as outras opções na mesa – como decretar estado de calamidade – pareceram ainda piores aos olhos dos investidores, e o mercado passou a torcer pela aprovação da PEC. Uma incerteza a menos no radar.

A bonança, no entanto, pode ser mais curta que o esperado. Isso porque existem outros fatores de risco. No exterior, a variante Ômicron do coronavírus ameaça o mundo com a possibilidade de novas medidas de restrição à atividade. Já o cenário interno sofre com a escalada da inflação e as consequentes elevações na taxa básica de juros, a Selic. Com a taxa básica de juros projetada em dois dígitos já no início de 2022, será inevitável um enfraquecimento da economia.

De forma até mais intensa do que a bolsa, o mercado de câmbio também reflete essas incertezas. Tanto é que, após a aprovação da PEC, a bolsa subiu forte, mas o dólar caiu apenas 0,19%. “A PEC traz um alívio temporário, mas o dólar deve continuar na casa dos 5,60 reais até o final de 2021, com possibilidade de chegar a 6 reais no ano que vem”, afirma Jefferson Laatus, estrategista-chefe e sócio-proprietário do Grupo Laatus.

Trégua pontual na bolsa

Se houver algum pequeno rali na bolsa de valores em dezembro, analistas apostam que os ganhos irão se concentrar nos setores que mais sofreram com a alta da taxa de juros: os de tecnologia e e-commerce.

Parte da correção violenta nesses papéis – e na bolsa, de forma geral – veio da disparada dos juros futuros, de forma mais acentuada a partir de agosto. Os contratos DI para 2022 e 2023 passaram a apontar taxas de 12% e até 13%, impactando o preço das ações -- quanto maior a taxa de desconto, com referência nos juros de longo prazo, menor o valor presente delas. Isso afetou principalmente as ações de crescimento, como techs e varejistas de e-commerce.

A taxa básica de juros também subiu de forma mais acelerada, passando de 4,25% para 7,75% ao ano, acompanhando o aumento da incerteza no cenário fiscal. Juros mais altos significam aumento de custos para as empresas e impactam em particular aquelas cujos negócios são mais dependentes do crédito para as vendas.

Porém, com a definição do pagamento do Auxílio Brasil, a curva de juros futuros começou a ceder. “Se as projeções pararem de subir, a alta de juros pode ter encontrado seu topo. Ou seja, o efeito negativo já vai estar incorporado no preço dos papéis, abrindo espaço para alguma recuperação – em especial, das ações mais descontadas”, avalia Luigi Wis, especialista em investimentos da Genial.

O desafio é tentar identificar se esse movimento já se esgotou ou não. Por enquanto, a expectativa do mercado é a de que a Selic chegue a 9,25% ao ano em dezembro. Já para 2022, a taxa deve alcançar a casa dos dois dígitos, a 11,75% segundo estimativas do Boletim Focus. Algumas instituições chegam a projetar uma Selic entre 13% e 14% ao ano.

FIIs: o barato que ninguém quer

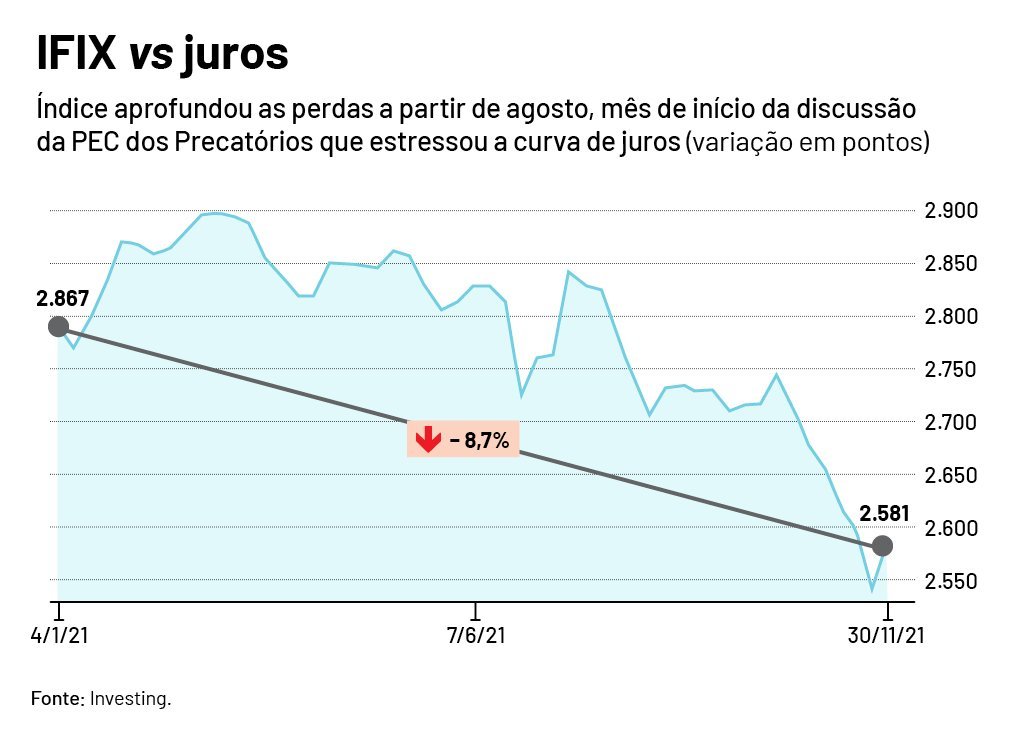

Os fundos imobiliários (FIIs) em geral (mas há exceções, como os de papel) também vêm sofrendo com a alta na taxa de juros, pois o valor das cotas se comporta de maneira inversa. Mas, para eles, não deve haver alívio – nem ao menos momentâneo. O IFIX, índice que reúne os ativos mais negociados do setor, caiu 8,7% no acumulado do ano até novembro e foi rebaixado ao seu pior patamar de negociação desde maio de 2020.

Wis, da Genial, considera que a queda violenta foi causada pelo pânico entre muitos cotistas que são pessoas físicas, que representam boa parte da base de investidores do segmento. “Muitos estão vendendo abaixo do que a cota vale simplesmente porque o preço está caindo, só para fugir da volatilidade”, diz.

O analista defende que a fuga é uma oportunidade de compra, já que muitos fundos de tijolo – que negociam ativos físicos – estão sendo vendidos com até 30% de desconto em relação ao seu valor patrimonial. “O movimento de queda nas cotas não vai se reverter de imediato, mas existem ativos muito baratos. Se o investidor tiver paciência e um horizonte de investimento acima de dois anos, vai encontrar muita oportunidade de compra”, afirma. A expectativa é que o cenário se normalize conforme a Selic vá chegando ao fim de sua trajetória de alta.

Renda fixa segue brilhando

Enquanto o ciclo de alta de juros não se encerra, a renda fixa continua colhendo bons frutos. Quem aproveitou o início do movimento conseguiu taxas mais atrativas, mas a boa notícia é que ainda existem oportunidades interessantes.

“As taxas pagas pelos títulos estão menores do que há alguns meses, quando a Selic começou a subir, mas ainda estão mais altas do que no pré-pandemia. Um CDB que antes remunerava em torno de 100% do CDI ainda paga hoje cerca de 105% do CDI, por exemplo”, explica Odilon Costa, analista de renda fixa e crédito privado do BTG Pactual digital.

A recomendação é buscar papéis pós-fixados, atrelados ao CDI, que acompanha a Selic, ou ao IPCA, índice oficial de inflação no Brasil. A preferência é por papéis de duração intermediária, de três a cinco anos, que ainda capturam taxas interessantes e oferecem menos risco do que os de prazo mais longo.

“É um bom momento para investir em renda fixa porque as taxas estão muito atrativas. É insustentável que o governo continue pagando uma taxa de IPCA +5%, como atualmente é oferecida em alguns títulos”, afirma. Assim, o investidor que aproveitar para comprar antes do reajuste pode engordar os ganhos.

Oportunidades no exterior

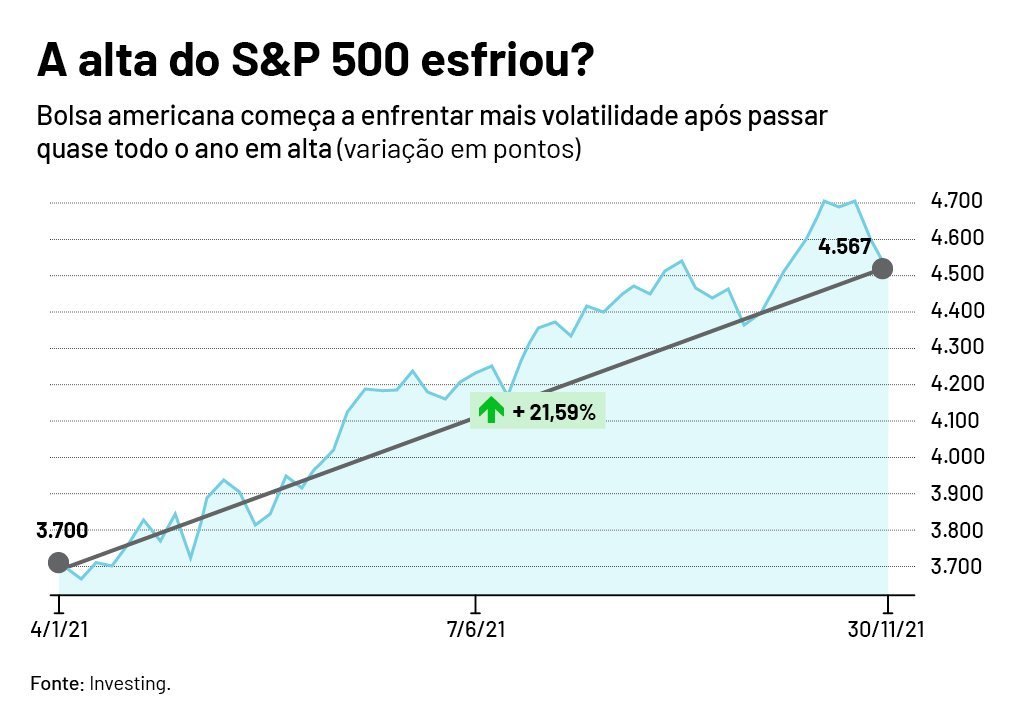

Para investidores de perfil menos conservador, a recomendação é olhar com mais atenção para a renda variável no exterior, que está cada vez mais acessível ao varejo, por meio de fundos, ETFs e BDRs. A expectativa é que as ações americanas ainda se valorizem, embora passem por mais volatilidade com a chegada da variante Ômicron e a decisão do Federal Reserve (Fed, o banco central americano) em acelerar o processo de retirada de estímulos.

Ainda assim, a perspectiva é positiva para grande parte das ações nas bolsas americanas. Especialistas vislumbram um movimento de rotação setorial, com investidores preferindo sair de papéis de tecnologia, por exemplo, que tiveram ganhos muito expressivos no acumulado dos últimos dois anos.

“Apostamos bastante em setores como infraestrutura, economia circular e energia limpa. São opções que devem se beneficiar do pacote de 1 trilhão de dólares do presidente Joe Biden para infraestrutura ou que podem ser resilientes em momentos de alta da inflação”, comenta Felipe Mattar, sócio-fundador da Atmosphere Capital, gestora especializada em investimentos fora do Brasil.

:format(webp))