MM 2024: Com fusão histórica e aula de alocação de capital, Allos é a empresa do ano

Resultado da fusão que criou a maior empresa de shoppings, a Allos mostrou que só tamanho não é documento — e cresceu com integração veloz e bom retorno ao acionista

Rafael Sales (CEO) e Daniella Guanabara (CFO): empresa tem meta de aumento de diversidade na liderança (Leandro Fonseca/Exame)

Editora do Exame INSIGHT

Publicado em 17 de setembro de 2024 às 20h55.

Última atualização em 9 de abril de 2025 às 14h54.

Rafael Sales, CEO, e Daniella Guanabara, CFO: integração sem sustos e disciplina na alocação de capital — na compra e na venda de shoppings (Leandro Fonseca/Exame)

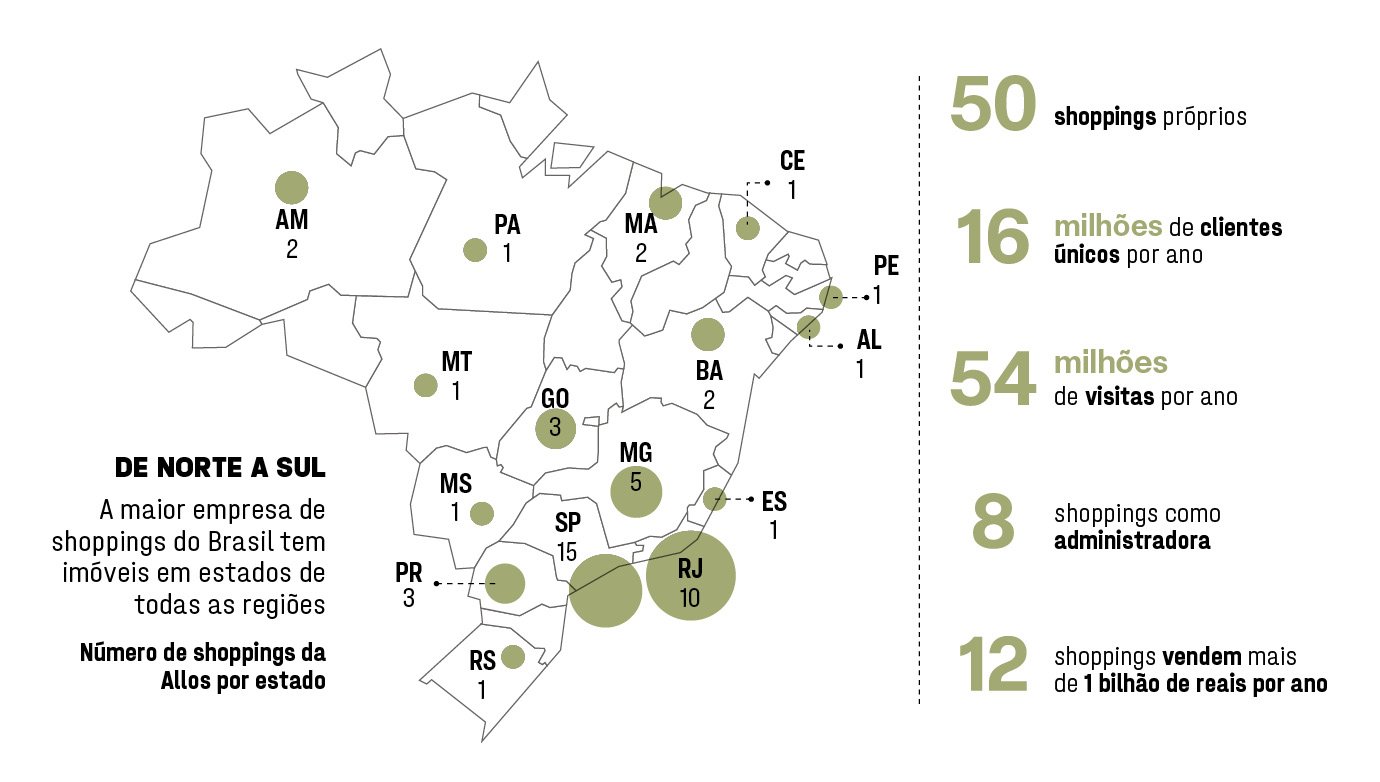

Um ano intenso e bem-sucedido para a Allos, maior empresa de shoppings do Brasil, começou em 6 de janeiro de 2023. Era Dia de Reis, data que simboliza o começo de um novo ciclo na tradição cristã. Foi o dia oficial do nascimento da nova empresa, fruto da integração da Aliansce Sonae com sua concorrente BR Malls, após quase um ano de negociações intensas e espera pelo aval do Conselho Administrativo de Defesa Econômica (Cade). A fusão, anunciada em abril do ano anterior, formava a líder absoluta em shopping centers na América Latina, com 50 empreendimentos próprios em todo o Brasil e cujos mais de 15.000 lojistas seriam responsáveis por quase 40 bilhões de reais em vendas anuais.

Era um movimento transformacional para uma companhia fundada em 2004 — sua origem remonta a 1975, quando foi inaugurado o Nacional Iguatemi, hoje Shopping da Bahia, um dos primeiros do país. Não era a primeira grande aquisição da Aliansce, que em 2019 já tinha se unido à Sonae Sierra, logo antes da pandemia. “Já tínhamos feito a integração com a Sonae bem e rapidamente, em 90 dias. Por mais que o tamanho das empresas seja diferente, já sabíamos o passo a passo necessário para uma união dessas”, afirma a CFO Daniella Guanabara, que chegou em 2017 e viu a Aliansce se transformar em Allos, nova marca que passou a vigorar em agosto do ano passado.

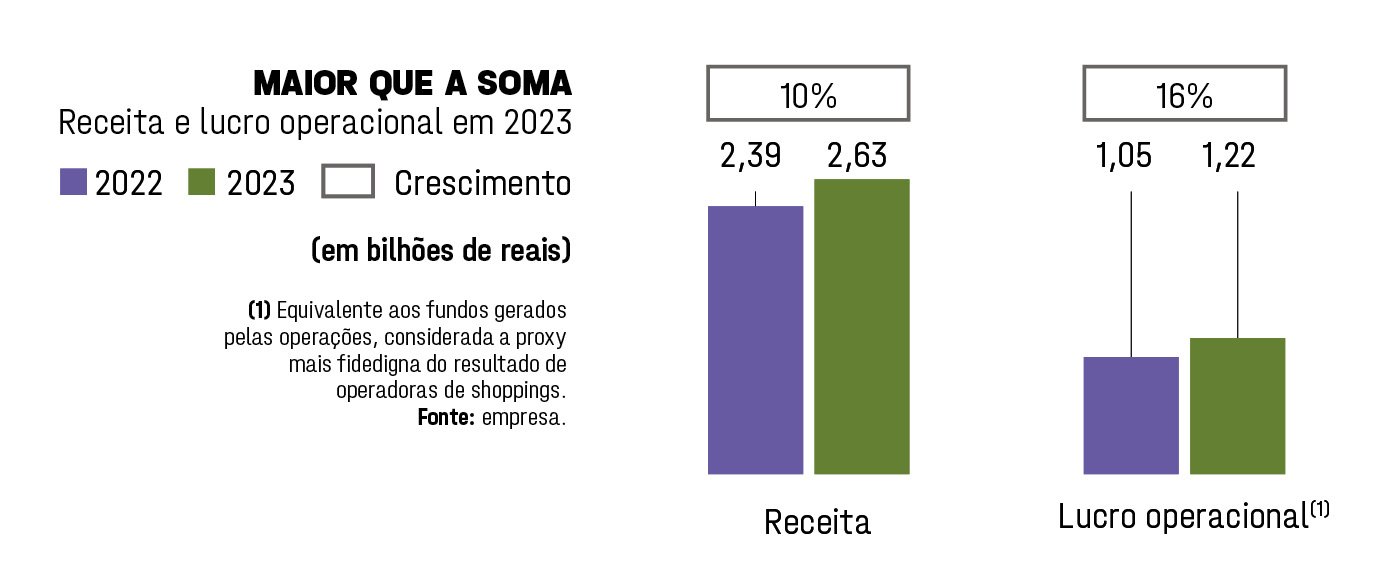

A construção de um gigante do setor, com um trabalho rápido de extração de sinergia e forte disciplina de capital para comprar e vender ativos, fez da Allos a vencedora da 51a edição de MELHORES E MAIORES. A receita líquida da companhia combinada mais que dobrou, para 2,7 bilhões de reais, com alta de 10,1% quando considerados os dados da empresa combinada também para 2022. E os custos e despesas caíram como proporção do faturamento, passando de 19,1% em 2022 para 17,9% no ano seguinte, refletindo a eficiência e o poder de barganha com fornecedores.

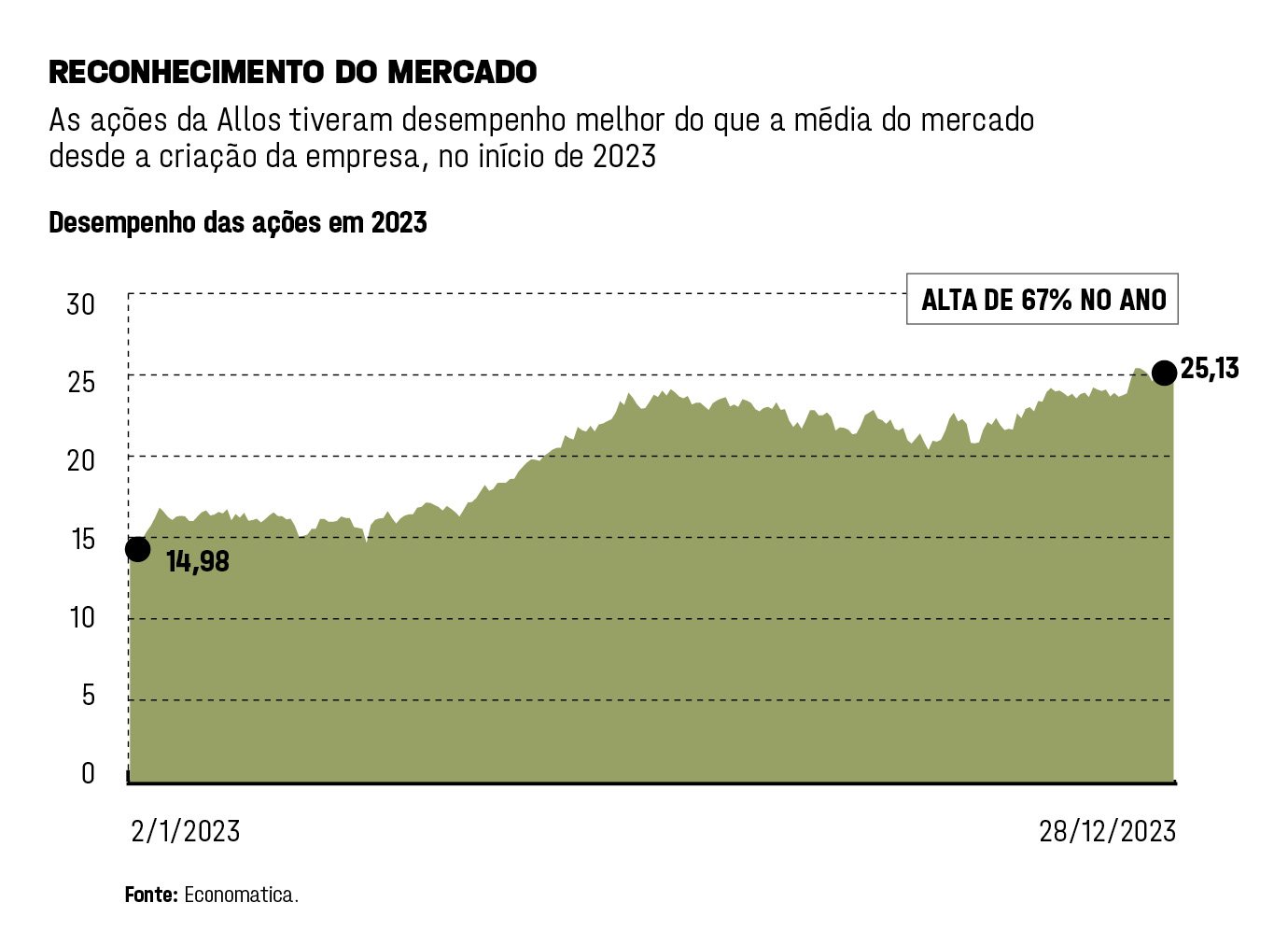

O lucro líquido disparou, chegando a 3,4 bilhões de reais, reflexo da contabilização da aquisição, ainda que sem efeito caixa. Considerando apenas o desempenho operacional, o avanço também foi expressivo. O chamado FFO (sigla em inglês para recursos das operações e considerada a melhor métrica para acompanhar o resultado das operadoras de shoppings) subiu 16%, para 1,2 bilhão de reais. O reconhecimento não demorou a vir: a Allos fechou seu primeiro ano na Bolsa de Valores com uma valorização de 67%, bem acima do desempenho dos seus pares listados.

Shopping da Allos em Manaus: foco em operações que sejam líderes em suas regiões (Allos/Divulgação)

Do limão uma limonada

Para entender a criação da Allos, é preciso voltar no tempo, para a pandemia de covid-19. Recém-unida à Sonae, a Aliansce entrou naquele que se mostrou o maior desafio da história do varejo brasileiro com alguma vantagem. Por causa da fusão, tinha levantado 1,19 bilhão de reais num aumento de capital em dezembro de 2019, poucos meses antes de o coronavírus obrigar o mundo a se fechar em casa. O reforço de caixa garantiu um fôlego para a dona de shoppings como o Leblon, no Rio de Janeiro, sair bem da pandemia. Baixada a poeira do coronavírus, a companhia estava pronta para fazer seu movimento mais ousado: a união com a BR Malls, dona de shoppings como VillaLobos e Metrô Santa Cruz, em São Paulo.

A primeira proposta oficial, feita no começo de 2022, não foi bem recebida pelo conselho da concorrente. O acordo só veio em abril, depois de muita negociação com os acionistas da companhia, que não tinha controle definido. A operação foi feita via troca de ações, numa “fusão de iguais”, em que os acionistas de cada uma das empresas ficaram com cerca de 50% da nova companhia.

“A fusão era algo que fazia muito sentido do ponto de vista estratégico, porque o mercado no Brasil é muito fragmentado. Hoje, como líderes, temos cerca de 15% das vendas em shoppings no país. Antes da fusão, o maior player tinha 6%, 7% do mercado. Em alguns mercados, como Oriente Médio, no Norte da África, Índia e China, as participações de mercado das maiores empresas rodam de 40% a 70%”, afirma o CEO Rafael Sales.

Paraense, o advogado de formação fez carreira no mercado financeiro e se tornou investidor e conselheiro da Aliansce. Criou uma relação próxima e ganhou a confiança do fundador e então CEO Renato Rique, empresário paraibano que se tornou um dos maiores conhecedores do setor e cujo destino veio de berço: ele era filho de Newton Rique, que fundou o Nacional Iguatemi, hoje Shopping da Bahia, há quase 50 anos. Rique convidou Sales para se tornar executivo em 2017, e a transição para CEO veio no ano seguinte.

Sales conta que na fusão havia também uma complementaridade regional, com poucas sobreposições entre os shoppings das duas companhias. Ambas tinham também posicionamentos muito parecidos: atuação em capitais e cidades de grande porte, com ativos que estão entre o principal destino para os consumidores em suas respectivas regiões, e agnóstica em relação a classes sociais — há empreendimentos para classes A, B e C. A Allos nasceu com 12 dos maiores shoppings do Brasil, que geram vendas de mais de 1 bilhão de reais por ano — ante sete da concorrente que vem logo atrás, a Multiplan.

Shopping em Belém: empresa tem compromisso com a comunidade do entorno de seus empreendimentos (Allos/Divulgação)

De mãos dadas com a tecnologia

No dia seguinte à fusão, agilidade foi o nome do jogo. A experiência com a Sonae e a preparação enquanto o Cade ainda examinava a operação foram cruciais para começar a entregar resultados rapidamente. “Logo no dia 1, já tínhamos todas as informações de que precisávamos e todo o caminho para seguir na nova companhia. Foi só apertar o play”, diz Daniella Guanabara. No mercado, a expectativa era que a Allos chegasse a um Ebitda, o lucro antes de impostos, de 2 bilhões de reais em um ano, ante 1,8 bilhão de reais das empresas combinadas na largada. O número veio já no segundo trimestre após a fusão, quando se considera o desempenho em 12 meses.

A aposta da Allos em tecnologia foi crucial para extrair o melhor da transação. Desde 2017, a Aliansce já atuava com uma plataforma proprietária chamada de Sistema Bahia, que usa uma ampla base de dados e inteligência artificial para dizer qual é a precificação ideal de contrato por segmento e região. O sistema vem se sofisticando ao longo do tempo e hoje também sinaliza o potencial de venda para cada ativo. Ele baliza, ainda, expansões e a otimização do mix, mapeando 170.000 lojas ao redor dos shoppings para identificar onde existe demanda necessária para abrir mais lojas de determinado segmento. “Era uma relação muito artesanal, num momento em que nossos lojistas estavam se sofisticando e tinham muito mais informação que a gente. Fomos correr atrás dessa informação e acredito que hoje esse é um dos nossos principais diferenciais”, diz Sales.

Enquanto em mercados maduros, como nos Estados Unidos e na Europa, o varejo é mais concentrado em menos players, no Brasil há uma grande capilaridade. “Temos dois sócios europeus importantes em nosso conselho, um que administra 150 shoppings, e outro, 60. Por lá, eles precisam negociar com 70 players para montar um shopping, e isso não muda tanto de uma região para outra. Na Allos temos 15.000 lojistas e negociamos com mais de 1.800 empresas. É a dona do cabeleireiro em Belém, é a dona do restaurante mineiro em Belo Horizonte. Sabíamos que, ao termos uma força comercial integrada e que entendesse essa peculiaridade do mercado, extrairíamos as sinergias comerciais rapidamente”, afirma o CEO.

Do lado do cliente, a Allos também aposta no digital para reforçar a presença física — um sinal claro de que online e offline se tornaram mais parceiros do que inimigos. Programas de fidelidade para cada um dos shoppings via aplicativo online já vêm se traduzindo em aumento de vendas. Um estudo de caso mostra que lojas da fabricante de cosméticos Natura presentes em sete shoppings tiveram 5% das vendas do quarto trimestre de 2023 vinculadas ao uso de benefícios, por exemplo. Cerca de 55% dos clientes que utilizaram o benefício eram novos para a marca. “Isso permite que a gente conheça melhor o consumidor, o comportamento de compra dele, onde ele mora, para mandar ofertas específicas. Era uma vantagem grande do e-commerce em relação ao varejo físico que estamos mudando”, diz Guanabara.

Saber comprar, saber vender

Num negócio que mistura varejo com incorporação imobiliária, tão importante quanto saber comprar bem os ativos é saber vendê-los. Ao longo de 2023, a Allos vendeu participações em dez empreendimentos, seis delas totais e quatro parciais, todas com preços muito maiores do que os implícitos na avaliação da empresa na Bolsa de Valores. A companhia foi pioneira em aproveitar uma distorção entre o mercado de renda variável e o de renda fixa, onde os Fundos de Investimento Imobiliário (FII) têm captado volumes recordes de recursos e têm bolsos fundos e apetite para ativos já mais estabilizados e com perfil de renda. “Temos uma relação muito boa com todos os tipos de parceiros, estamos entre os maiores, se não o maior administrador de shoppings para FIIs no Brasil. E não precisamos ter 100% dos empreendimentos; essa flexibilidade na alocação de capital é muito relevante”, diz Rafael Sales.

O 1,8 bilhão de reais captados nas vendas têm sido usados para aumentar a remuneração dos acionistas, seja via aumento na distribuição de dividendos, seja na recompra de ações. Longe de representar um encolhimento, a estratégia da companhia é vender ativos já mais maduros ou fora do posicionamento de líderes em suas regiões para investir onde há mais potencial. “Gostamos de shoppings que sejam compounders de capital”, afirma Sales. Traduzindo do financês: aqueles que têm potencial de crescer em vendas e onde revitalizações e investimentos trazem uma perspectiva maior de retorno. “Queremos capturar cada vez mais share of life do consumidor, trazê-lo para o shopping com uma experiência cada vez mais agradável e completa. Isso passa por ter as melhores lojas, mas também por ter um espaço cada vez mais interessante, passa por eventos, passa por ter serviços, academia”, resume o CEO.

Ele usa como exemplo o shopping VillaLobos, na zona oeste de São Paulo, onde a entrevista foi realizada e que passa por uma ampla reforma na fachada. “Isso traz receita direta? Não. Mas melhora o shopping, e o resultado é consequência”, diz. Depois de anos de estagnação em termos de área bruta locável (ABL) no Brasil, as expansões já começam a aparecer. Em 2023, reformas e ampliações de shoppings adicionaram 40.000 metros quadrados ao portfólio da Allos — o que seria equivalente a um empreendimento de médio porte. Em 5 de setembro, pouco antes do fechamento desta edição, a companhia anunciou sua maior expansão desde a fusão: 216 milhões de reais em investimentos para ampliar e reformar o Shopping Campo Grande, na capital de Mato Grosso do Sul. Serão 150 novas lojas em cima da base atual de 206 pontos. A previsão é de crescimento de 40% nas vendas do shopping após a expansão.

Facilitando as cidades

Com peso de 30% na metodologia do Ranking EXAME MELHORES E MAIORES 2024, o aspecto ESG já vem na missão de criação da Allos, diz Sales. “O shopping no Brasil é antes de tudo um organizador do caos urbano. E nosso fundador sempre pensou muito além de gerar vendas e negócios. Nosso compromisso é com a comunidade do entorno, sejam bairros populares, sejam bairros nobres.” A companhia foi pioneira no setor em metas para 2030 e tem 12 compromissos, que vão da neutralidade de carbono à diversidade, com aumento de lideranças negras e femininas. A CFO Daniella Guanabara já não é exceção. Dos dez diretores-executivos, três são mulheres, e 50% das lideranças, dos cargos de gerente para cima, são mulheres, o maior patamar dentro do varejo.

Com uma história impressionante de superação pessoal, o CEO Rafael Sales sofreu um acidente num treino de jiu-jítsu em 2018, logo depois de assumir o comando da companhia, que o deixou com restrições de movimento. Uma pandemia e duas grandes fusões depois, o único CEO das empresas listadas no ranking a usar cadeira de rodas reforça o aspecto da inclusão das pessoas com deficiência. “Antes do acidente que causou essa limitação, eu achava que tínhamos shoppings bem adaptados porque cumpríamos as regras. Quando precisei usar cadeira de rodas, vi que estávamos bem distantes”, diz. “Estamos trabalhando para que isso vá melhorando cada vez mais, porque o que me deixa mais chateado é que sei que muita gente que usa cadeira de rodas fica em casa. Eu já tinha recurso, já tinha uma carreira e não gosto de ficar parado, por isso vou para o trabalho todos os dias. Mas gasto hoje boa parte do meu tempo pensando em como dar oportunidades para pessoas com dificuldades de movimento.”

:format(webp))