Cédulas pra quê?

A pandemia de coronavírus vai acelerar o uso de pagamentos digitais. Mas ainda é cedo para decretar o fim do dinheiro em papel

Ilustração: setor do varejo foi afetado pela pandemia do coronavírus, que mudou os hábitos de pagamentos (Ilustrações Guilherme Henrique/Exame)

Da Redação

Publicado em 21 de maio de 2020 às 05h30.

Última atualização em 12 de fevereiro de 2021 às 12h55.

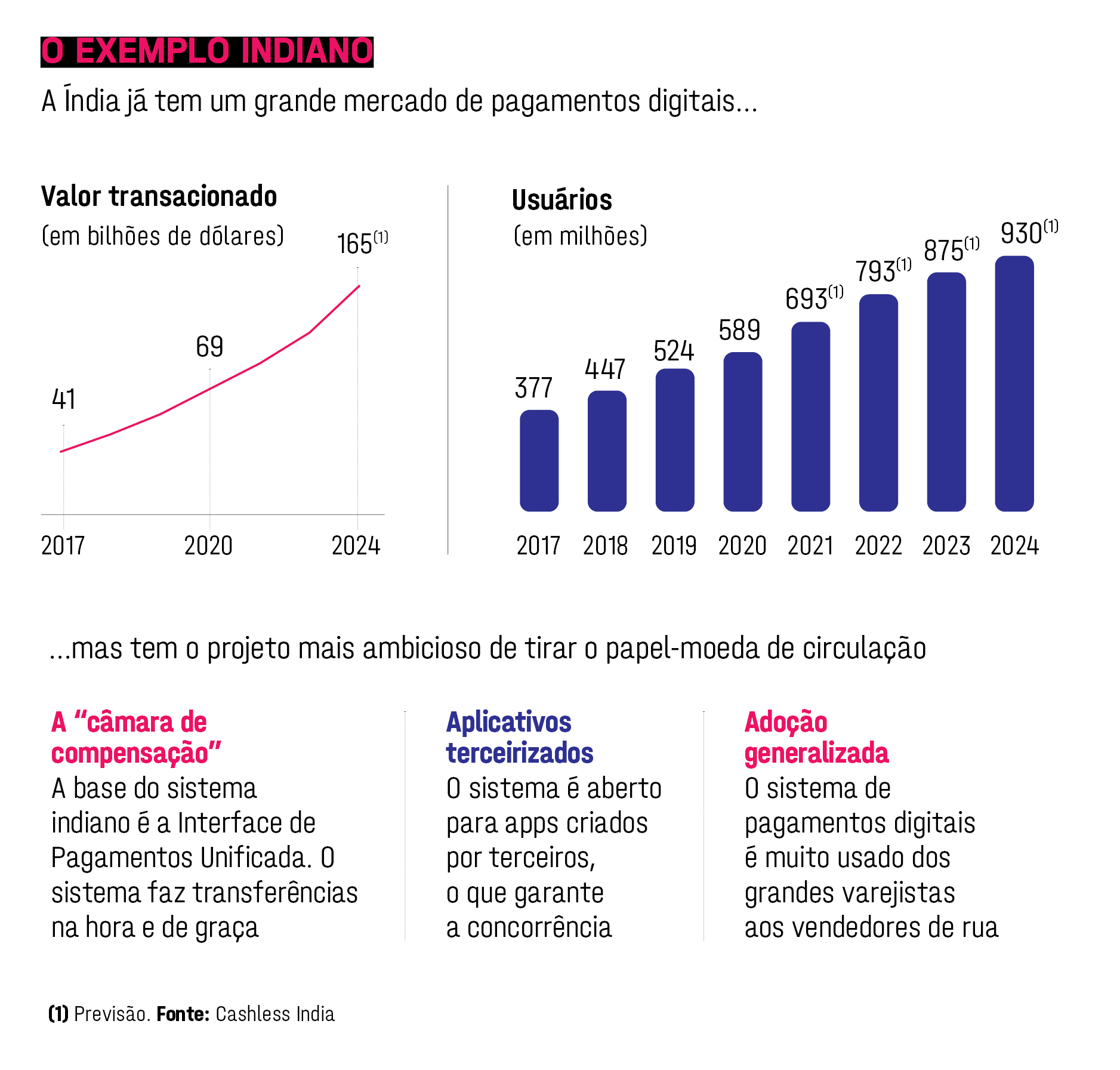

O maior experimento do mundo sobre o futuro do dinheiro acontece na Índia. Milhões de indianos compram comida de vendedores ambulantes sem colocar a mão na carteira. O pagamento é feito por um aplicativo de celular. Benefícios governamentais que eram pagos em dinheiro vivo agora são transferidos eletronicamente para os cidadãos. Num país em que a imensa maioria da população não tem conta bancária, o smartphone passou a ser ao mesmo tempo a agência, a conta-corrente e o cartão.

Na China, outro emergente sem infraestrutura bancária sofisticada, WeChat e Alibaba, duas empresas de tecnologia, dominam o setor de pagamentos digitais. O país aproveitou a revolução digital para pular a fase dos cartões de plástico. Na Suécia, o banco central acaba de anunciar um projeto piloto para criar uma versão 100% eletrônica da coroa, batizada de e-krona. E, se os planos andarem conforme o previsto, em novembro os brasileiros terão o primeiro gostinho dessa nova fronteira da digitalização.

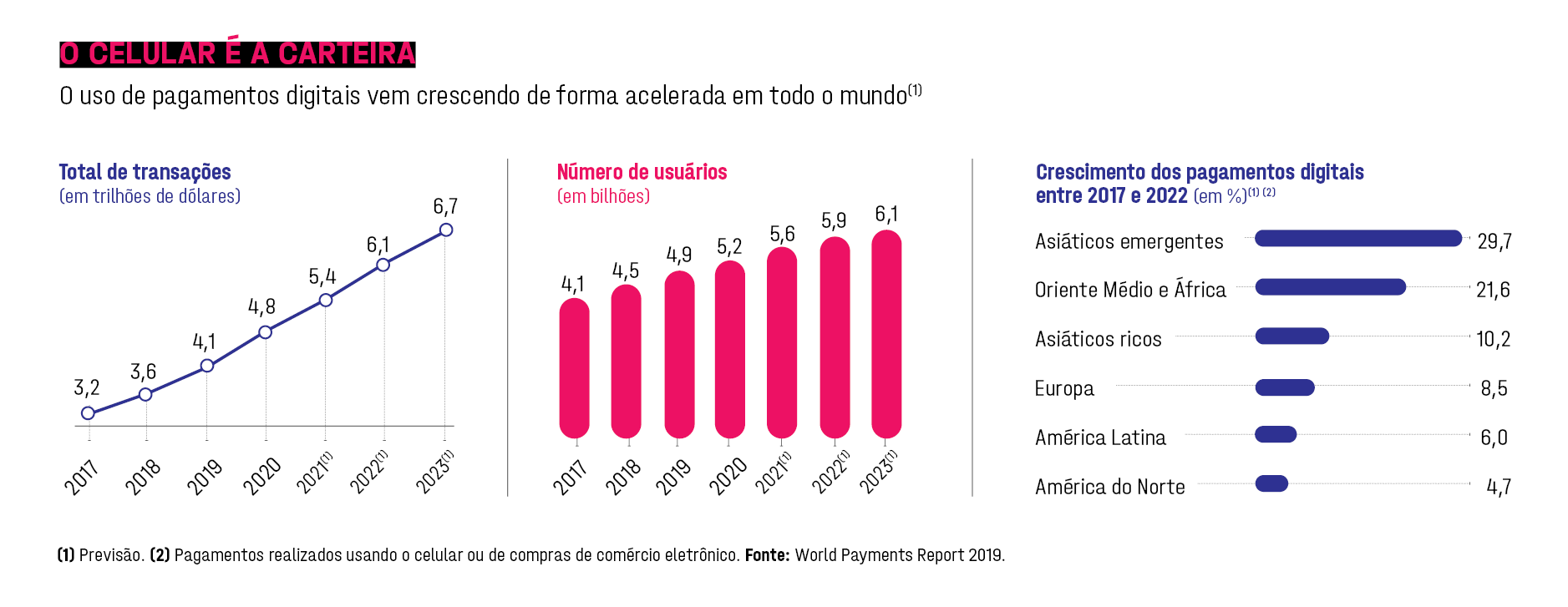

A substituição do papel-moeda e dos cartões por meios digitais já vinha acontecendo em vários países, cada um em seu ritmo — dependendo de fatores culturais, comportamentais e regulatórios. Mas existe o consenso entre as autoridades, as empresas do setor financeiro e os próprios consumidores de que a pandemia do coronavírus vai apressar essa transição. “Estamos vendo uma tremenda aceleração do físico para o digital”, disse à EXAME Dan Schulman, presidente da americana PayPal, uma das maiores empresas de pagamentos digitais do mundo. “Diria que daremos um salto de três a cinco anos. Nossos serviços e produtos talvez nunca tenham sido tão importantes.” (Leia a entrevista com Schulman abaixo.)

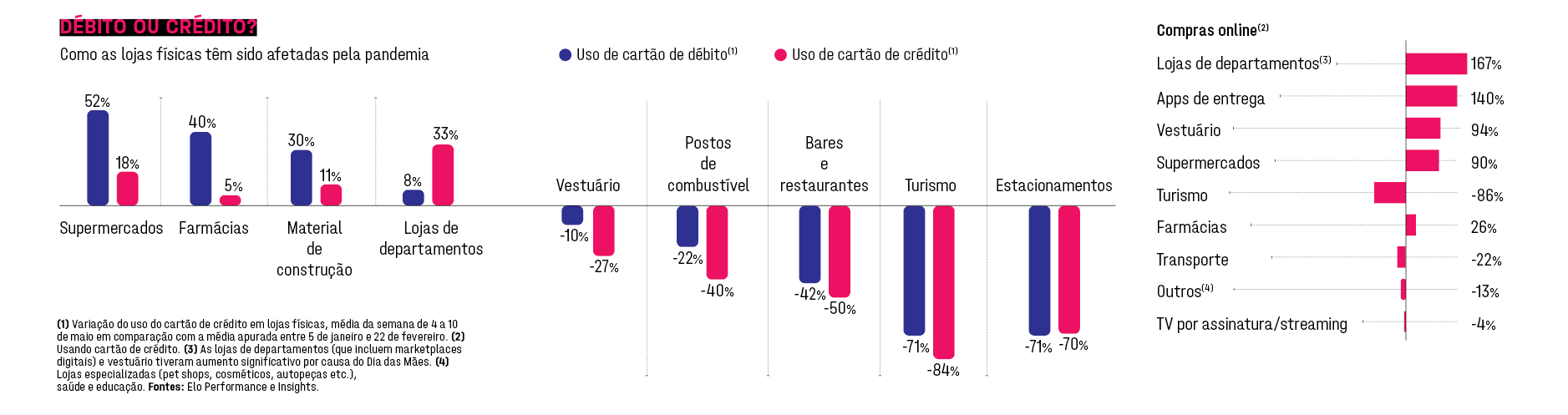

Com exceção de supermercados e farmácias, o varejo tradicional foi um dos setores mais afetados pelas restrições de movimentação que ainda estão em vigor em grande parte do mundo. Quando a rotina voltar a algum tipo de normalidade, muitos especialistas acreditam que as formas de pagamento por aproximação (usando chips NFC dos próprios cartões e dos celulares) terão crescimento explosivo, inclusive nas lojas físicas. Manusear cédulas, inserir cartões em terminais de pontos de venda e digitar a senha ou ir ao caixa eletrônico são oportunidades de contágio evitáveis.

E o dinheiro vivo custa caro. A produção de uma moeda de 1 centavo custa mais para o governo americano do que o próprio valor da moeda, segundo um dado de dois anos atrás. Essa relação flutua com o preço dos metais usados nas moedas: em 2011, uma moeda de 5 centavos de dólar chegou a custar 11 centavos só em matéria-prima. Sem falar nos custos de transporte, segurança e armazenamento. No Brasil, as gangues que roubam caixas automáticos e agências bancárias foram batizadas de “novo cangaço”.

Dados da Federação Brasileira dos Bancos (Febraban) indicam uma queda de 30% no número de ocorrências no ano passado em comparação com 2018 — mas não há dúvidas do ganho de eficiência com as transações eletrônicas. A Casa da Moeda, instituição fundada em 1694, é uma das estatais colocadas pelo governo brasileiro na lista de privatizações. A empresa perdeu no ano passado a exclusividade no fornecimento de notas para o Banco Central, e imprime também selos e passaportes — mas acumula prejuízos. Com a crise econômica e a esperada redução no uso de cédulas, porém, seu futuro é mais incerto do que nunca.

A digitalização indiana foi quase acidental. Em 2016, para combater a corrupção e a evasão fiscal, o governo anunciou de surpresa que as cédulas de certa denominação teriam de ser substituídas. O objetivo principal não foi alcançado — além do caos causado pela troca obrigatória das notas, o dinheiro ilícito acabou voltando ao sistema financeiro. Mas o uso da infraestrutura tecnológica desenhada para promover pagamentos e transferências digitais explodiu.

A interface universal de pagamentos (ou UPI, na sigla em inglês) é um sistema aberto, ou, para usar uma palavra da moda, uma plataforma. Bancos e provedores de serviços se conectam livremente à UPI para oferecer serviços. O Facebook anunciou em fevereiro que os primeiros 10 milhões de usuários do WhatsApp no país (de um total de 450 milhões) poderão usar o serviço de mensagens para fazer transferências de dinheiro entre indivíduos. O Google Pay é o aplicativo mais usado para pagamentos digitais na Índia.

De acordo com informações do começo do ano, os indianos fizeram 1,3 bilhão de transações eletrônicas por mês. Depois da imposição de restrições de circulação, esse volume caiu, refletindo o impacto da quarentena na economia. Mas a queda do uso de cartões tradicionais foi ainda maior — ou seja, a interface universal de pagamentos ganhou terreno em relação aos meios tradicionais. Uma estimativa da consultoria Boston Consulting Group aponta que, em dois anos, a troca de bits corresponderá a 59% do total de transações financeiras.

O dinheiro vivo ainda é o principal meio de pagamento usado na Índia e no restante do mundo, e isso não deve mudar tão cedo. Globalmente, quase nove em cada dez transações são feitas em cash. Mas a experiência indiana também tem outras implicações importantes, como ampliar a competição no setor financeiro, permitindo que startups e gigantes da tecnologia entrem num território que era cativo de bancos, operadoras de cartão de crédito e credenciadoras (empresas “de maquininha”, como Cielo, PagSeguro e Stone).

Esse é um dos objetivos do Banco Central do Brasil. O sistema Pix, que está em consulta pública e cuja estreia foi programada para novembro, será uma espécie de câmara de compensação universal. A ele estarão conectados os bancos e também os aplicativos independentes. Considere a divisão da conta de um churrasco de fim de semana com seus amigos (é uma memória distante, mas sigamos adiante com o exemplo). Hoje, existem duas maneiras de fazer o acerto. Ou você entrega o dinheiro em espécie ou então faz uma transferência bancária — o que vai ter de esperar até o próximo dia útil. Com o Pix, depois de associar uma conta ao sistema, você entrará num app (o de seu banco ou o de algum outro independente) e, apenas com o número do celular ou o e-mail do anfitrião, fará a transferência. Débito e crédito acontecerão imediatamente. O sistema vai funcionar 24 horas por dia, sete dias por semana, diferentemente de DOC e TED.

Outro uso previsto para a rede Pix é o pagamento por compras, em lojas físicas, digitais ou até mesmo para vendedores de rua, usando simples links ou códigos QR. Em outras palavras, o sistema vai abrir um potencial flanco para as empresas de cartões de crédito e de maquininha. No setor, há executivos que falam em uma “postura dogmática” do BC e em “estatização do setor de pagamentos brasileiros”, já que, na prática, a rede Pix vai funcionar em paralelo às redes operadas por essas empresas. Questionado sobre essa crítica, Carlos Eduardo Brandt, chefe adjunto do departamento de Competição e Estrutura do Banco Central, diz apenas que “a competitividade é um dos pilares” da iniciativa.

Eduardo Chedid, presidente da Elo, bandeira presente em 132 milhões de cartões, diz que concorrentes aparecem “todos os dias”. Ele observa que o Brasil e a Índia partem de realidades muito diferentes. “Existem cerca de 10 milhões de terminais [para receber pagamentos via cartão] no Brasil. Nos Estados Unidos são 14 milhões.” Ou seja, não é por falta de infraestrutura que o consumidor brasileiro ainda tem apego ao dinheiro em espécie. “Você vê uma bateria de caixas eletrônicos em hipermercados. As pessoas sacam dinheiro para pagar as compras, sendo que poderiam usar os cartões para isso.”

Esses fatores culturais, segundo o executivo, têm de ser levados em conta. Por outro lado, como aponta o próprio Chedid, os brasileiros costumam aderir rapidamente a novidades tecnológicas. O auxílio emergencial do governo federal é um bom exemplo. Estima-se que 80% dos 50 milhões de brasileiros que tinham direito aos recursos tenham feito saque em dinheiro em agências da Caixa Econômica Federal. Para evitar as filas nas agências, o banco criou contas de poupança virtuais, com cartões digitais associados a elas. A Cielo, dona da maior rede de maquininhas do país, adaptou sua infraestrutura para aceitar essa nova modalidade de pagamentos. “Em dois dias atualizamos o software das máquinas”, diz Paulo Caffarelli, presidente da Cielo. Hoje, mais de 5.000 pontos de venda físicos já aceitam essa nova modalidade de pagamento digital de clientes que nem sequer têm conta-corrente.

Augusto Lins, presidente da Stone, traça um paralelo com o desenvolvimento da internet. “Quando a internet foi criada, você mandava e-mails, fazia buscas. Veja o que ela virou”, afirma Lins. Ele aponta para os pagamentos instantâneos e para o open banking — iniciativa do BC que prevê o compartilhamento de informações financeiras dos clientes que deve equiparar o terreno competitivo para as fintechs. “O Pix e o open banking são o equivalente da internet para o setor financeiro. A digitalização veio para ficar.”

Uma sinal de como a pandemia pode acelerar o passo é o crescimento da fintech de pagamentos PicPay no Brasil. Do fim de 2019 a maio deste ano o número de clientes passou de 13,4 milhões para 20 milhões, consolidando o PicPay como o maior carteiro digital do Brasil. Mudanças no statu quo, entretanto, vão depender de uma ampla gama de avanços. O hábito é um componente essencial. Nos Estados Unidos, mesmo com uma enorme base de smartphones com a tecnologia de pagamentos por aproximação embutida, o uso dessa modalidade ainda é ínfimo. Dos 3,7 trilhões de dólares movimentados pelo varejo tradicional no ano passado, os pagamentos feitos com smartphones responderam por menos de 100 bilhões de dólares.

Quem acredita em um futuro sem dinheiro aponta para o exemplo da Suécia, país que foi mais longe no abandono do papel-moeda. Os pagamentos em espécie caíram de cerca de 39% do total em 2010 para apenas 13% em 2018. Quase um quinto do varejo de bens duráveis não aceita mais dinheiro vivo. O entusiasmo pela digitalização levou o Riksbank (banco central sueco) a testar uma versão digital da coroa. Diferentemente das criptomoedas, como o bitcoin, a moeda será emitida e controlada por uma autoridade central.

A ideia é que a circulação seja tão simples quanto mandar uma mensagem de texto, segundo afirma o Riksbank em seu site. O mundo vai observar o programa piloto com muito interesse. Na China, até artistas de rua preferem receber via aplicativos do que em espécie, uma moda que também vai se espalhar pelo mundo quando as pessoas puderem sair de casa, evidentemente. O avanço é consistente, mas o dinheiro não vai desaparecer com o fim da pandemia. “Há muito tempo prevemos que o dinheiro vai sumir”, diz Schulman, do PayPal. “Mas ele é teimoso demais.”

A SAÚDE É O GATILHO

Dan Schulman, presidente do PayPal, afirma que a pandemia pode ser o evento que faltava para impulsionar os pagamentos digitais | Sérgio Teixeira Jr.

O PayPal teve o melhor mês de sua história em abril. A empresa, que nasceu como divisão do eBay e é uma das pioneiras nos pagamentos digitais, viu quase dobrar o valor de suas ações nos últimos 60 dias. Mas o impacto da crise mundial do coronavírus deve ser de longo prazo, segundo Dan Schulman, presidente do PayPal. Ele acredita que a mudança de comportamento repentina causada pela pandemia vai acelerar a transição para meios de pagamentos digitais de três a cinco anos. Schulman também é uma das principais vozes que defendem uma atuação mais decisiva das empresas pelo bem dos funcionários. Uma semana antes do anúncio de um programa de crédito para pequenos negócios brasileiros, Schulman conversou com a EXAME por videoconferência de sua casa, na Califórnia. Veja a seguir os principais trechos da conversa.

Como a pandemia afetou o negócio do PayPal?

Ninguém estava preparado para uma pandemia com essa escala e velocidade. Nosso grande objetivo foi sempre cuidar da saúde dos funcionários. Todos estão trabalhando de casa. Nossos índices de produtividade são melhores hoje do que quando estávamos no escritório.

E acho que isso vai nos forçar a reimaginar o trabalho. Não vamos voltar à situação de antes. Houve uma aceleração tremenda do físico para o digital, em todas as formas. Diria que daremos um salto de três a cinco anos em comércio eletrônico, em pagamentos digitais. Temos uma escala enorme: 325 milhões de clientes; mais de 1 bilhão de transações mensais. Abril talvez tenha sido nosso melhor mês da história. Quase 7,5 milhões de novos consumidores entraram em nossa plataforma.

O número de usuários ativos diários também aumentou de 20% a 40%. É um número espantoso. Só neste próximo trimestre vamos acrescentar de 15 milhões a 20 milhões de novos clientes.

As pessoas estão comprando menos e, com a crise econômica mundial, isso não deverá mudar tão cedo. Qual é o impacto disso para o PayPal?

O varejo está passando por uma mudança fundamental, pensando no digital em primeiro lugar, e não no físico.

A ideia de ir a uma loja, escolher os produtos, pagar… Isso vai mudar. Quando foi a última vez que você pegou em dinheiro? Há muito tempo prevemos que o dinheiro vai sumir, mas ele é muito teimoso. Até hoje, 85% das transações são feitas em espécie. A proposta de valor [dos pagamentos digitais] é a saúde. E obviamente existem outros fatores. Os pagamentos digitais são mais eficientes, tomam menos tempo, custam menos, permitem um acompanhamento melhor [da vida financeira]. Em quatro ou cinco anos, teremos 6 bilhões de smartphones em uso no mundo. Você terá todo o poder de uma agência bancária na palma da mão. Tudo o que você fazia no banco agora pode fazer online. Acredito que as peças estejam finalmente entrando no lugar. Precisávamos de uma combinação de fatores: distribuição, que são os smartphones, plataformas, como o PayPal, e também de um evento, de uma razão, que de certa forma é a preocupação atual com higiene e saúde. Esperamos que esta pandemia termine logo. Mas não voltaremos ao mundo que tínhamos antes. Vamos encontrar novas maneiras de viver, de trabalhar e também de fazer compras.

O PayPal anunciará a estreia do programa de empréstimos para as pequenas empresas brasileiras. Qual é a importância disso?

Temos várias iniciativas de apoio a pequenas e médias empresas do mundo todo. No Brasil, 50% dos empregos e 75% do comércio eletrônico são responsabilidade das pequenas. Vamos fazer parceria com a [fintech brasileira] Captalys. Estamos empolgados com o anúncio. Esse programa é muito importante e nos dá bastante orgulho. Nos Estados Unidos, 70% de nossos empréstimos são para negócios em regiões onde houve o fechamento de dez ou mais agências bancárias. E onde os bancos fecham agências? Em bairros em que o nível de renda está abaixo da média nacional, pois eles precisam de certa quantidade de depósitos para garantir a lucratividade da agência. Empresas comandadas por mulheres ou que pertençam a minorias também são parte importante de nosso programa de empréstimos. As empresas que recebem esse tipo de crédito crescem, em média, 22%. As que não recebem empréstimo crescem entre 1% e 2%.

O senhor tem uma posição muito firme a respeito da importância da responsabilidade social das empresas. A crise atual vai nos levar a repensar o papel dos negócios na sociedade?

As empresas têm a responsabilidade de fazer muito mais do que maximizar o retorno para os acionistas. A principal responsabilidade de uma empresa é em relação a seu quadro de funcionários. Temos de garantir que eles estejam motivados e inspirados, mas também que tenham saúde financeira. No mundo inteiro há gente demais com dificuldade para pagar as contas. A pandemia só ressaltou a gravidade dessa situação. Fizemos um estudo com todos os nossos funcionários. Descobrimos que quase 60% dos que recebem por hora trabalhada, ou daqueles nos cargos iniciais, estavam com dificuldades para pagar as contas no final do mês. E estávamos pagando

salários compatíveis com a média do mercado, ou até maiores. Então, aumentamos salários, cortamos 58% do custo dos benefícios. Demos ações a todos os funcionários. Todos são sócios da empresa. Isso é o básico. Se você fizer assim, vai atrair os melhores funcionários, que são a principal vantagem competitiva para qualquer empresa. Não podemos fugir dessa responsabilidade.

:format(webp))