A onda na bolsa não terminou: até onde vão as ações da Sabesp?

Apesar de as ações terem subido mais de 70% em um ano, investidores acreditam que há espaço para extensão do rali

CSA: grupo assumiu sua primeira concessão de saneamento em 2021 (Sabesp/Divulgação)

Editora da Homepage

Publicado em 22 de agosto de 2024 às 06h00.

Última atualização em 22 de agosto de 2024 às 15h35.

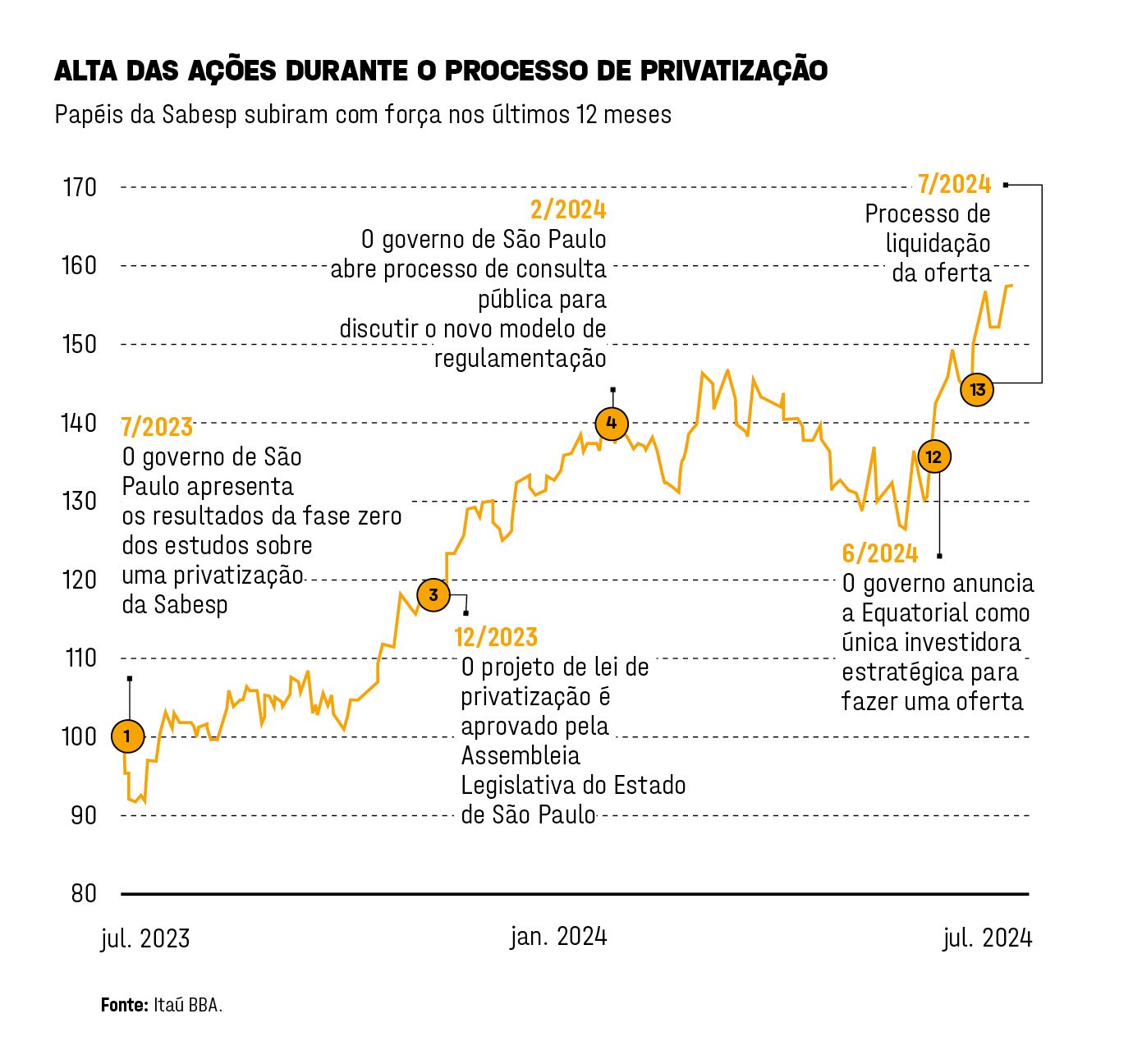

O rali da Sabesp está longe do fim. Em 12 meses, as ações da companhia de saneamento acumulam alta de 73%. O desempenho é bem superior ao do Ibovespa, principal indicador da bolsa brasileira, que, no mesmo período, subiu 16%. A alta dos papéis está relacionada diretamente ao processo de privatização. E os analistas acreditam que há espaço para mais. A projeção do banco BTG Pactual (mesmo grupo controlador da EXAME) é que os papéis cheguem a 120 reais até o final deste ano, enquanto o Safra acredita em 118,90 reais. O Itaú BBA projeta que o papel alcance 143 reais. O valor é bem acima dos 80 reais cotados no dia da liquidação da oferta no final de julho.

Para os analistas, a alta das ações até agora não precificou todo o seu potencial privatizado. A gestora Miles Capital, em carta divulgada aos acionistas, disse que a Sabesp está no caminho de se tornar a maior empresa do setor da América Latina. “Poucas vezes vimos uma utility com tanta divergência de entendimento dentre os players de mercado e com um leque tão amplo de possibilidades de valor.” A projeção da gestora é que os papéis possam subir 135% em relação ao preço atual.

O novo modelo de regulação da Sabesp é um dos fatores que explicam o otimismo do mercado. Foi justamente o novo modelo regulatório que fez a Mantaro Capital, gestora com foco em renda variável, por exemplo, comprar ações durante o processo de desestatização. “Não entramos logo de cara. Éramos céticos, mas, conforme o modelo regulatório se mostrou bem desenhado, o cenário mudou. Regras bem claras criam histórias de longo prazo e permitem que o investidor, sob condições variáveis, tenha retorno”, diz Leonardo Rufino, sócio e gestor da Mantaro. Uma das expectativas é que a regulação seja tão bem-sucedida como o modelo regulatório do setor elétrico, que permitiu a universalização da energia no país com a expansão da oferta.

Ter a Equatorial como investidor de referência também impacta o cenário otimista pós-privatização. A equipe de Equity Research do BTG disse que a companhia traz experiência em infraestrutura para promover uma operação mais inovadora e eficiente. “Especialmente considerando os desafios do plano de investimento necessário para atingir essas metas de universalização até 2029.” A equipe de analistas do Itaú BBA acredita que a presença da Equatorial vai acelerar o processo de turnaround. “A Equatorial terá uma influência significativa na gestão da empresa, apesar de possuir apenas 15% de participação.” O acordo de investimento entre a companhia e o estado de São Paulo é válido pelos próximos dez anos.

Para ser sócia, a Equatorial ofereceu 67 reais por ação da Sabesp. Leonardo Rufino, gestor da Mantaro, afirma que a companhia pagou barato porque as ações do mercado brasileiro, de uma maneira geral, estão desvalorizadas. “Se o cenário não estivesse tão ruim como nos últimos três anos, a Equatorial não teria pagado tão barato. Mas, pela ancoragem de entrar em momentos ruins, será remunerada por isso no longo prazo.” No curto prazo, os investidores deverão acompanhar as próximas decisões relacionadas à governança da companhia. O conselho de administração da Sabesp terá nove membros, sendo três indicados pelo governo do estado, e três recomendados pela Equatorial (incluindo o presidente) e três independentes.

Outra expectativa da companhia é que ela se torne uma grande pagadora de dividendos no médio prazo. Segundo o BTG Pactual, a partir de 2029, a empresa deve ter dividend yields de dois dígitos. A nova política de dividendos da Sabesp, que deve entrar em vigor a partir de 2026, prevê distribuir até 100% do lucro, desde que cumpra as metas de universalização definidas pelo marco do saneamento.

:format(webp))