Moto pode ser usada como garantia de empréstimo. Veja como

Modalidade tem taxas de juros mais baixas, pouca burocracia e o veículo pode continuar a ser usado normalmente

Moto com garantia: no Banco PAN, juros partem de 1,27% mensais, com até cinco anos para pagar (Drs Producoes/Getty Images)

EXAME Solutions

Publicado em 12 de março de 2024 às 16h03.

Última atualização em 25 de junho de 2024 às 15h41.

Você sabia que pode usar a sua moto como garantia em um empréstimo? Em alta no mercado, essa é uma opção bem atrativa para quem precisa de crédito rápido e com juros mais baixos.

Como dar a moto como garantia?

Nesse tipo de empréstimo, o consumidor se capitaliza para realizar seus objetivos financeiros, dando a moto como segurança ao banco, sem precisar se desfazer do veículo.

O bem pode ser usado normalmente, mas fica alienado à instituição financeira até que o empréstimo seja totalmente pago.

“Cada vez mais, os consumidores buscam condições comerciais com juros reduzidos, seja para organizar a vida financeira ou realizar seus sonhos. E essa é uma oportunidade bastante competitiva”, diz Thiago Almeida, superintendente executivo de Produtos e Planejamento Comercial do Banco PAN.

A instituição, que lançou a modalidade em fevereiro, é o primeiro banco digital do país a oferecer o produto no portfólio.

Vantagens do empréstimo com garantia de moto

O que mais atrai na modalidade são, sem dúvida, os juros mais baixos em comparação a outros tipos de empréstimo.

A diferença é expressiva. Dados do início de março do Banco Central mostram que um empréstimo pessoal não consignado no Brasil pode ter taxas de até 22% ao mês – no caso do PAN, um empréstimo com garantia de moto traz taxas a partir de 1,27% mensais com até 60 meses para pagar.

A possibilidade de liberação de um crédito maior é outro importante ponto a favor: a quantia liberada pode chegar a 100% do valor da motocicleta.

Como o banco tem uma garantia de recebimento, as chances de aprovação do crédito são maiores. Diferentemente de opções mais tradicionais (que requerem comprovação de renda), o acesso ao crédito é facilitado, inclusive, para profissionais autônomos.

“Além de ser uma linha de crédito mais barata, os clientes que optam por essa modalidade não precisam vender a moto e continuam utilizando o veículo durante o período do empréstimo”, destaca Almeida.

Motos aceitas como garantia de empréstimo

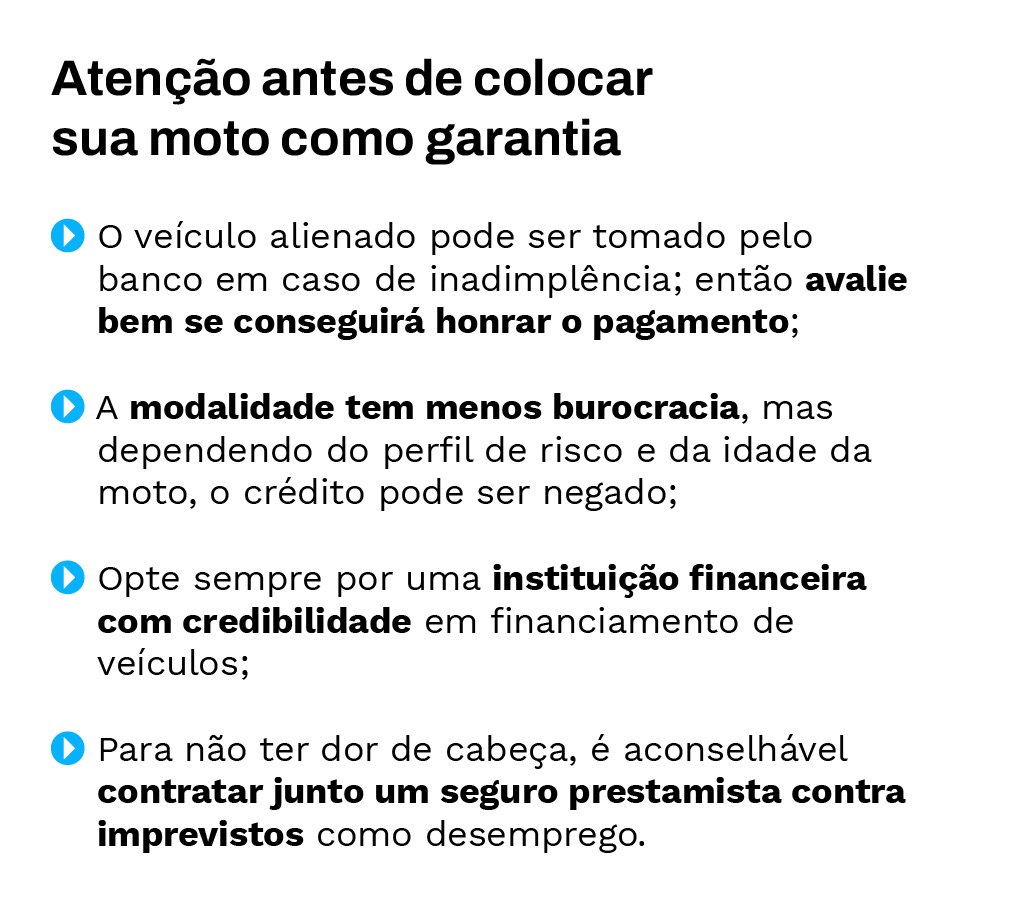

Para solicitar esse tipo de empréstimo, primeiramenteé preciso que a moto atenda a alguns critérios básicos, que variam de acordo com as regras de cada instituição financeira.

“No PAN, aceitamos motos com até 15 anos de uso e que atendam algumas condições mínimas: estarem quitadas, em nome do solicitante do empréstimo, em bom estado de conservação e sem pendências ou restrições, como multas e licenciamento vencido”, explica Almeida.

Avaliação da moto para o empréstimo

Atendendo às especificações do banco, é realizada uma avaliação da moto. Como essa etapa é eliminatória, as informações devem apontar com exatidão qual o estado do veículo.

Em alguns bancos, a vistoria para o empréstimo é feita presencialmente, com ajuda de especialistas parceiros. No exemplo do PAN, o processo de avaliação é 100% online. Para isso, o cliente recebe um link com o passo a passo, que inclui o envio de fotos e a descrição de itens específicos.

“Essas imagens são analisadas e validadas por consultores especializados e ainda realizamos algumas consultas para garantir que não existem pendências administrativas ou judiciais”, explica o executivo.

É baseado no valor da moto que o limite de crédito será determinado. Se for avaliada em R$ 10 mil, por exemplo, e o banco oferecer até 50% do bem, o cliente poderá conseguir até R$ 5 mil como empréstimo.

Cada banco tem um teto de quanto pode emprestar. No Banco PAN, por exemplo, a quantia liberada pode chegar a até 100% do valor de mercado da moto de acordo com o resultado da análise de crédito.

O que acontece se a parcela do empréstimo não for paga?

Assim como no mercado de financiamento de veículos, no momento da contratação do empréstimo, a garantia (no caso, a moto) fica alienada ao banco até a quitação do contrato.

Se o cliente não pagar as parcelas, primeiro ele será notificado para que efetue o pagamento. Caso continue em atraso, especialistas da instituição entrarão em contato para negociar um acordo. Se ainda assim a pessoa seguir inadimplente, é feita a entrega amigável da moto para cobrir a dívida.

“O recebimento da garantia é efetuado apenas como último recurso após esgotamento de todas as alternativas de acordo ou renegociação existentes”, enfatiza Almeida.

E se a pessoa perder o emprego ou a moto for roubada?

No processo de contratação do empréstimo, os especialistas comerciais do banco provavelmente irão oferecer também um seguro de proteção financeira (prestamista) que cobre situações imprevistas, como desemprego.

O executivo do Banco PAN recomenda a adesão: “Assim, o cliente se protege, contando com a cobertura de até três parcelas do empréstimo em caso de desemprego ou incapacidade física e amortização do saldo devedor em caso de morte ou invalidez permanente.”

Agora, se o bem usado como garantia for roubado, não há seguro atrelado ao contrato que cubra a situação. Nesse caso, o seguro acionado deve ser o automotivo, se a moto contar com essa proteção. Aí, basta informar o banco para que seja feita uma substituição da garantia pelo novo veículo ou usar o valor do seguro para quitar a dívida.

:format(webp))