As novas ambições da JBS: o plano da gigante de alimentos para valer mais na Bolsa

Aos 70 anos, a JBS já é a maior empresa de alimentos do mundo, com 375 bilhões de reais em receita. Para convencer o investidor de que merece valer, vai listar ações em NY, voltar às compras — e investir como nunca na formação de pessoas

Em pé: Wesley Batista e Joesley Batista (acionistas), e Gilberto Tomazoni (CEO da JBS). Sentados: José Batista Sobrinho (fundador), Brenda Mello, Lorenzzo Neves Rodrigues e Evelyn Machado (ex-aluna e alunos do instituto J&F) (Germano Lüders/Exame)

Publicado em 21 de dezembro de 2023 às 06h00.

Última atualização em 21 de dezembro de 2023 às 12h31.

Coxinhas, peitos e iscas de frango passam pela esteira antes de serem embalados. Poderiam ter sido feitos à mão, mas foram todos preparados mecanicamente na mais nova fábrica da Seara, inaugurada em outubro. Localizada em Rolândia, interior do Paraná, a planta é um símbolo da visão de futuro da JBS, controladora da Seara.

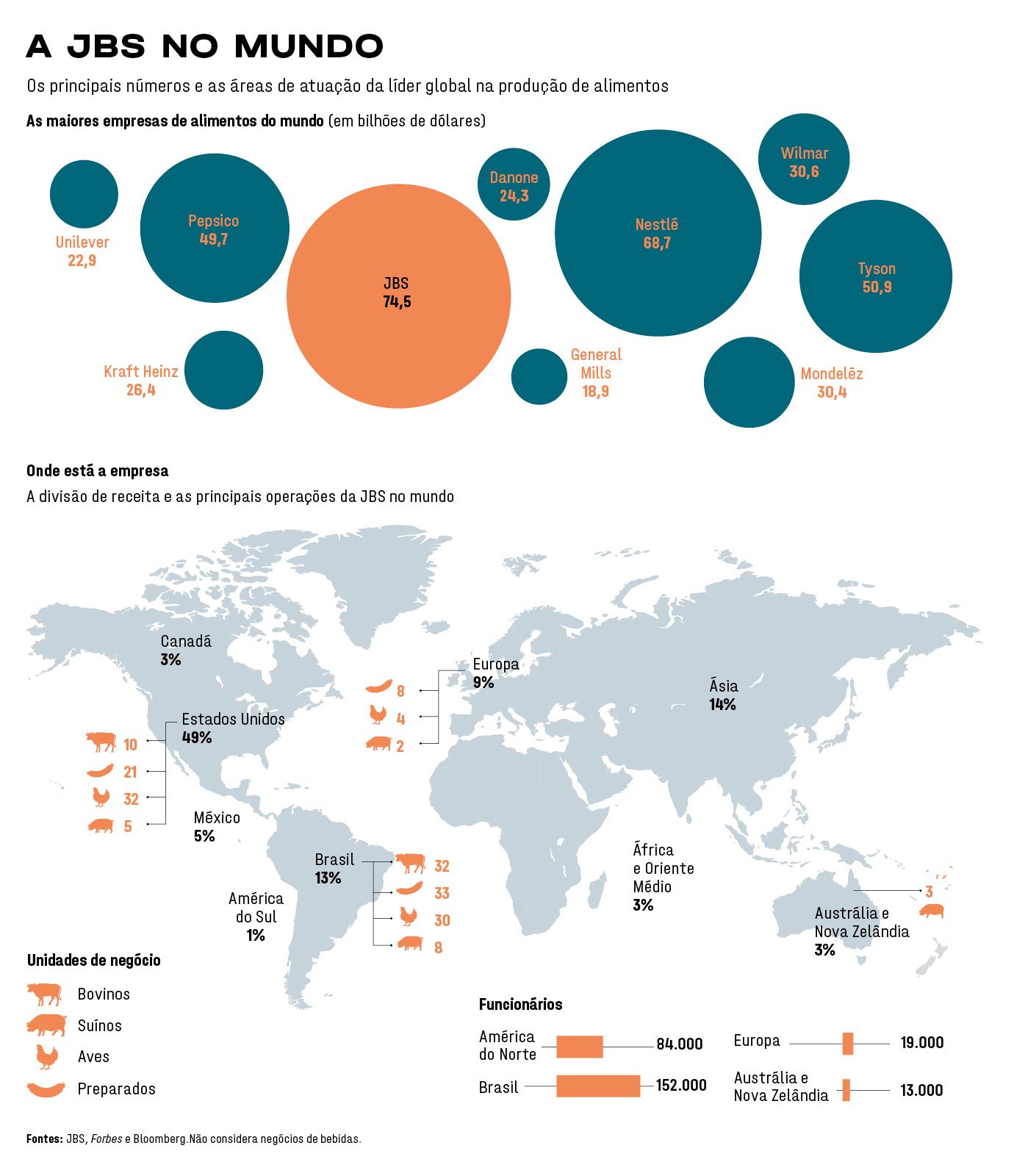

Em 2023, a companhia completou 70 anos de uma história intensa (e por vezes turbulenta), marcada pela ambição no negócio de commodities, sensível aos ciclos de mercado e com margens apertadas. Deu muito certo: a JBS chegou, no ano passado, a um faturamento de 375 bilhões de reais, o suficiente para colocá-la no topo não só das maiores fabricantes de proteína animal do mundo, mas também entre todas as fabricantes de alimentos. Nem Nestlé, nem Pepsico, nem nenhum frigorífico faturam mais com comida do que a JBS.

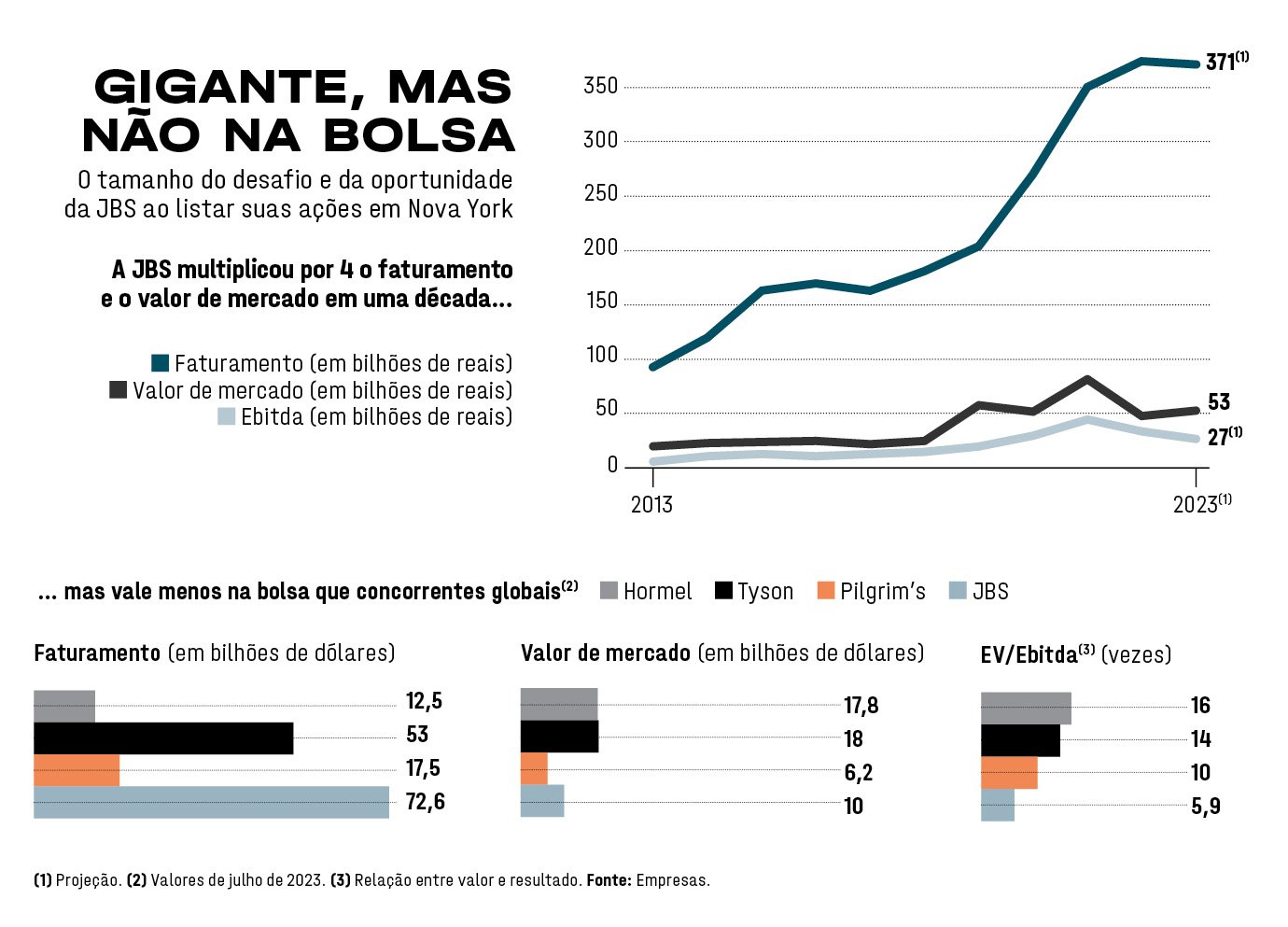

Acontece que a companhia criada sete décadas atrás por José Batista Sobrinho, o Zé Mineiro, chegou ao topo com foco em carne bovina, de aves e suína, mesmo que seu extenso portfólio de 150 marcas globais tenha de presunto italiano a salmão. Para continuar crescendo e, sobretudo, para valer mais que os atuais 50 bilhões de reais que vale na bolsa de valores, a companhia vai investir 15 bilhões de reais nos próximos três anos.

O norte será ganhar cada vez mais relevância em alimentos processados e em produtos de marca — inclusive para além da proteína animal. “O mercado de alimentos é o mais promissor para as próximas décadas. O mundo terá 2 bilhões de pessoas a mais, e está mais preocupado com as questões climáticas”, diz Wesley Batista, acionista do grupo J&F, controlador da JBS. “Seguiremos investindo em produtos convenientes e inovadores, e vamos buscar negócios transformacionais para além do mercado de proteína animal.”

Loja de embutidos na Europa: ampliar o negócio de processados é uma das prioridades da JBS para os próximos anos (Jose Cendon/Bloomberg/Getty Images)

Com investimento de 1 bilhão de reais, a fábrica de Rolândia é a única da Seara em que é possível empanar pedaços de frango de até 2 quilos. Num mercado de margens historicamente apertadas, são inovações como essa que vão construindo uma vantagem competitiva duradoura. Sua capacidade de produção varia de 100 a 150 toneladas diárias de alimentos prontos, como salsichas e coxinhas.

Apenas de empanados, são 12 produtos diferentes, fora os feitos sob medida para redes de restaurantes. Todos são de frango, transportados de um abatedouro a poucos metros da planta. A variedade deve aumentar ainda mais em breve, podendo se estender para produtos à base de carne bovina e suína. “Agora conseguimos empanar qualquer coisa, de pipoca a frangos inteiros. Isso abre um leque grande de produtos que podem ser criados”, diz Gabriela Pontin, diretora executiva de negócios de Alimentos Preparados da Seara.

A investida da JBS em produtos de maior valor agregado começou há pelo menos dez anos, quando comprou a Seara e começou o investimento em transformar a marca Friboi — lembra dos comerciais na televisão? Mas, 40 trimestres depois, a companhia reconhece que é preciso ir além.

A prioridade para 2024 é o que o mercado chama de “destravar valor”, ou seja, mostrar aos investidores que há mais valor dentro da companhia do que o atualmente percebido. “Precisamos, basicamente, subir a margem e reduzir a volatilidade das margens”, diz Gilberto Tomazoni, CEO global da JBS. Volatilidade se reduz, por exemplo, com presença global. A empresa tem mais de 400 fábricas pelo mundo e vende para 180 países. Mais produtos processados, vistos como premium pelos clientes, também.

Tomazoni explica que o objetivo é, até 2025, ter pelo menos dez marcas que vendam 1 bilhão de dólares, ante as cinco marcas atuais. A lógica é simples: quanto menos processado um produto, mais sujeito aos ciclos das commodities. Em um ano, por exemplo, o preço do gado no mercado americano, de onde vem cerca de metade da receita da JBS, subiu em torno de 30%, encolhendo a margem operacional da operação de bovinos da JBS USA para perto de 1% no terceiro trimestre. “Frigorífico é um jogo de margem e, nos Estados Unidos, o momento não é positivo”, diz Vinicius Steniski, analista do TC.

Nova York, aí vou eu

Um marco na busca da JBS por maior valor de mercado virá em 2024, com uma dupla listagem de ações, no Brasil e nos Estados Unidos. Atualmente, a companhia é negociada na bolsa brasileira e tem uma de suas subsidiárias, a Pilgrim’s Pride, negociada em Nova York. A proposta da dupla listagem da JBS foi apresentada ao mercado em julho deste ano. Logo após o anúncio, as ações da companhia subiram 9% na B3.

A meta era que até o fim do ano suas ações já estivessem sendo negociadas na Bolsa de Valores de Nova York. Mas não foi possível. O atraso foi justificado pela necessidade de reenviar documentos à Comissão de Valores Mobiliários dos Estados Unidos (SEC, na sigla em inglês) para incluir os detentores das american depositary receipts (ADRs) na Assembleia Geral Extraordinária que definirá a dupla listagem.

As ADRs são recebíveis das ações negociadas nos Estados Unidos. É a forma mais simples de uma companhia listada fora dos Estados Unidos ter acesso ao mercado americano, sem a necessidade de cumprir todas as exigências cobradas de empresas listadas em Nova York.

“Todo mundo que cobre a JBS há alguns anos não pode negar que estava esperando a dupla listagem acontecer. A diferença de valuation em comparação com os pares dos EUA é atualmente tão significativa que mesmo uma expansão de múltiplos parcial renderia uma valorização significativa do preço das ações”, escreveram analistas do BTG Pactual (do mesmo grupo de controle da EXAME) em relatório.

Esta é a segunda vez que a companhia busca listar suas ações no mercado americano, após um recuo em 2017. Entre os executivos, não há dúvida: o momento é agora. “Esse processo está andando. Quanto antes pudermos fazer a dupla listagem, vamos fazer. Mas não tem urgência”, pontua Tomazoni.

Fábrica da JBS: nova operação, em Rolândia (PR), recebeu investimentos de 1 bilhão de reais e virou símbolo das ambições da companhia (JBS/Divulgação)

Negociar ações também em Nova York é essencial para ampliar o valor de mercado de 50 bilhões de reais por uma série de motivos, na visão da JBS. Quando anunciou o plano de listagem nos Estados Unidos, o valor de mercado da empresa representava cerca de 6 vezes seu resultado.

As ações da JBS, de lá para cá, subiram cerca de 40%, elevando o múltiplo para 8 vezes. Ainda assim, é menos que o múltiplo da Tyson Foods, a principal concorrente da JBS nos Estados Unidos, que chegou a 14 vezes. Também é menos que o múltiplo da Hormel, de alimentos processados, que varia de 16 a 22. É menos, até, do que o múltiplo histórico de 10 vezes calculado para a Pilgrim’s Pride, uma empresa americana controlada pela própria JBS.

Quando a régua de comparação vai além do mercado de proteína, a distância cresce: a Nestlé, dona de marcas como a Nespresso, negocia suas ações a um múltiplo de 28 vezes o lucro, e é avaliada em 300 bilhões de dólares. “Com nossa diversificação geográfica e em segmentos e com as marcas de valor agregado que temos, um múltiplo de 10 vezes deveria ser o piso para nós”, diz Wesley Batista.

Com a dupla listagem, a JBS espera expandir o acesso a bolsos mais fundos de investidores globais. Hoje, parte significativa do capital estrangeiro que entra na empresa é via fundos com foco em mercados emergentes. “Os investidores estrangeiros sempre perguntam quando vamos listar nossas ações no mercado americano para poderem comprar. Tem muita gestora que gostaria de ter uma parcela maior, mas só pode ter exposição pelos fundos de mercados emergentes, que são muito menores”, afirma Wesley Batista.

Há ainda o potencial de a empresa entrar para índices de referência do mercado americano, que trariam consigo os investimentos de fundos passivos. O maior de todos é o SPY, que replica a carteira do S&P 500 e tem 444 bilhões de dólares sob gestão. O Vanguard FTSE Emerging Markets, maior ETF de mercado emergente, gere menos de 75 bilhões de dólares. Outra possibilidade de capitalização para a JBS nos próximos anos, no Brasil e nos Estados Unidos, é a abertura de capital de subsidiárias da companhia. A Flora, de produtos de higiene e beleza, que faz parte do portfólio da J&F, é uma das candidatas a lançar suas ações.

Escola Germinare, do J&F: 900 alunos são preparados para assumir cargos executivos nas empresas do grupo (Leandro Fonseca/Exame)

Mais do que uma oportunidade de “destravar valor” da porta para dentro, a JBS vê a dupla listagem como uma ferramenta para retomar os planos de crescimento agressivo nos próximos anos. “Há três formas de fazer aquisições: por emissão de ações, que agora é impensável, dado o nível do preço; por dívida; e por incorporação via troca de ações, que será uma possibilidade muito mais realista quando estivermos listados em Nova York”, diz Wesley.

A operação envolve a compra de uma empresa com o pagamento total ou parcialmente atrelado a ações da JBS. Com as ações listadas no Brasil, é uma opção que não entrou na esfera de possibilidades das compras anteriores. Nos planos, revela Wesley, está uma grande aquisição dentro do setor de alimentos, mas fora do mercado de proteína animal.

“Vejo a JBS na condição de fazer algum movimento que possa ser considerado transformacional, indo para muito além da base de proteína. Com a dupla listagem, fica muito mais factível”, diz. Seria o suficiente para um ritmo de crescimento mais acelerado do que o projetado por analistas para os próximos anos. O BTG Pactual, em relatório, projeta que a companhia passará de um faturamento estimado em 363 bilhões de reais neste ano para 390 bilhões em 2025. “O projetado pelo mercado é apenas o orgânico. Mas devem surgir oportunidades”, diz Wesley.

Nos mares e laboratórios

Para entender uma das maiores oportunidades de crescimento para os próximos anos, é preciso ir até a Tasmânia, no Sul da Austrália, onde está a Huon, processadora de pescados comprada pela JBS em 2021. A companhia, criada há 30 anos e especializada na criação de salmão, marcou a entrada da JBS no maior mercado de proteína do mundo, o de seafood, ou frutos do mar.

É um negócio complexo: os salmões são criados primeiro em água doce por um ano, até atingirem o tamanho para serem levados a tanques em mar aberto, onde ficam por mais um ano. Ao final do processo, terão consumido cerca de 5,5 quilos de ração feita com cereais, vegetais e algas, e chegado a um peso de cerca de 5 quilos. É uma conversão de ração em comida tão impressionante que deixa até os frangos para trás. E com preço de venda muito maior. “É muito mais rentável”, diz, com um sorriso no rosto, Gilberto Tomazoni, CEO global da JBS.

Em conversa com a EXAME, Matthew Whittle, diretor de Sustentabilidade da Huon, explica que os salmões têm a cor laranja naturalmente, em virtude da reação de antioxidantes com os alimentos que consomem. “É como os flamingos”, diz. O que a criação em cativeiro faz é emular as condições naturais de cultivo. Para os próximos anos, a JBS estuda novas aquisições no mercado de pescados, com ambições maiores que os 2,1 bilhões de reais pagos pela Huon. “Há players gigantescos em mercados como o norueguês”, diz Wesley.

Produção de salmão na Tasmânia: margens altas com alto rendimento de um produto com preço de venda elevado (Bloomberg/Getty Images)

O mercado de pescados existe há milênios, mas passa por constante inovação. Outro nicho de interesse da JBS, por sua vez, está sendo construído agora. Trata-se do setor de carnes plant-based, com produtos que têm base vegetal, e também o de carnes “cultivadas” em laboratório.

A JBS inaugurou neste ano um centro de pesquisa em Florianópolis, e está construindo em San Sebastian, na Espanha, a maior fábrica de carne cultivada do mundo, com investimento total de 120 milhões de dólares. Para chegar à carne cultivada, cientistas coletam uma célula animal, retirada do sangue, por exemplo, e a cultivam em biorreatores no laboratório. Alimentada com nutrientes e aminoácidos, essa célula se multiplica, criando tecidos, num processo que visa reproduzir o desenvolvimento na natureza. O resultado final? “Igual ao da carne que conhecemos”, diz Tomazoni. “Em 2025, teremos picanha produzida em laboratório.”

Fábrica de gente

Para uma empresa que investe em negócios cada vez mais diversos, uma pergunta inevitável é até onde a JBS pretende chegar. A questão ganha complexidade se adicionarmos à equação a holding que controla a companhia, a J&F. O grupo tem sete negócios além da JBS, que somam 286.000 funcionários e 393 bilhões de reais de receita em 2022. Eles incluem a Âmbar, de energia, o Banco Original, o Canal Rural, a Eldorado Celulose, a Flora, de beleza, a fintech PicPay e a J&F Mineração, além da própria JBS.

O plano de investimento para os próximos três anos chega a 50 bilhões de reais (incluindo 20 bilhões de reais previstos numa ampliação da Eldorado Celulose sujeita à resolução de uma disputa societária). “Não sabemos responder à pergunta sobre aonde queremos chegar”, diz Joesley Batista, acionista da J&F (veja a entrevista completa abaixo).

Segundo ele, a conexão entre os negócios está no conjunto de aptidões construído pela JBS. Entre essas qualidades, na visão de Joesley, estão capacidade de cortar custos, de montar bons times, de construir marcas e de gerir negócios em diferentes geografias. Quando um negócio se encaixa nessas competências, segundo ele, e passa no crivo financeiro da holding, vira alvo de investimento. É uma atuação que lembra a da 3G Capital, dona de negócios como a cervejaria AB InBev. “Os sócios do 3G colecionaram um conjunto de habilidades ao longo dos anos, e compram empresas, independentemente do setor, analisando se a habilidade deles é aplicável”, diz Joesley.

Um ponto decisivo para novos investimentos, além do encaixe na visão de negócios da J&F, é ter o executivo certo para tocar o negócio. “Em toda aquisição, a primeira pergunta sempre é ‘quem vai tocar?’. Se não temos a pessoa certa, não compramos”, diz Wesley.

A pessoa certa, na visão da companhia, é aquela com a cultura corporativa do grupo. “Temos um ditado que diz: ‘atitude vale mais que conhecimento’. Porque conhecimento você pode adquirir se tiver a atitude correta. Mas sem a atitute correta seu conhecimento não vale nada”, diz. “Valorizamos o feijão com arroz, a mão na massa. Manter as coisas simples, poucos processos, muita autonomia.” Nos últimos anos, com o crescimento do conglomerado, o desafio de ter profissionais preparados para uma gama mais ampla de desafios levou o J&F a criar um instituto que atualmente tem mais de 900 alunos.

O instituto é dono da escola Germinare, em São Paulo, onde há salas de aula modernas, ginásio, restaurante e até uma loja-escola onde os jovens podem treinar conceitos aprendidos em sala de aula, como precificação. Os alunos fazem cursos técnicos que oferecem experiência prática, em atividades como a de analista de finanças do Banco Original ou vendedor de marcas como Seara, Friboi ou Flora.

“Começamos como uma empresa de commodities. A explicação de por que demos certo só pode estar nas pessoas”, diz Joesley. “Com o instituto, trouxemos metodologia para ações que fazemos intuitivamente há 70 anos.” O objetivo é formar internamente os executivos que vão tocar os negócios nos próximos anos. Entre eles estão os três jovens fotografados para esta reportagem: Lorenzzo Neves Rodrigues, Evelyn Machado e Brenda Mello (que, aos 24 anos, já passou de aluna a funcionária da JBS).

Os investimentos no instituto mostram também uma preocupação social maior do grupo, que se encaixa numa visão ESG mais ampla. Na frente ambiental, a JBS anunciou a meta de zerar suas emissões de carbono até 2040. Um de seus projetos ambientais é o Escritórios Verdes, que auxilia milhares de produtores rurais fornecedores da companhia a regularizar seus passivos ambientais. Mais de 2.000 hectares de floresta já foram regularizados, e mais de 70.000 potenciais fornecedores de gado são monitorados constantemente. Projetos como esse ajudam a atrair os investidores mais exigentes. Mas são, mais do que tudo, a coisa certa a fazer. Para uma multinacional brasileira que disputa investidores e consumidores globais, uma boa imagem vale tanto quanto bons resultados financeiros. Para a JBS, especificamente, uma empresa sob constante escrutínio público, mais ainda.

Sete décadas em 12 atos

Os capítulos mais marcantes da história da JBS e do grupo J&F nos últimos 70 anos

1953 → O início

José Batista Sobrinho, o Zé Mineiro, funda a Casa de Carnes Mineira, em Anápolis (GO)

1970 → A marca

A JBS compra a primeira unidade de processamento de bovinos e lança a marca Friboi

1996 → Exportações

Início das exportações; hoje o mercado externo é responsável por mais de 80% da receita

2004 → São Paulo

Companhia mantém a expansão e inaugura o escritório central, em São Paulo

2007 → Swift e IPO

JBS abre o capital no Brasil e compra a Swift nos EUA e na Austrália, entrando no negócio de suínos

2009 → Pilgrim’s

Compra da Pilgrim’s Pride, nos EUA, marca entrada no mercado de aves

2010 → Educação

Criação da Escola Germinare, que hoje forma 900 alunos para os negócios do grupo

2012 → Eldorado

Em paralelo à expansão da JBS, o J&F ganha nova relevância com a inauguração da fábrica da Eldorado Celulose

2013 → Seara

Compra da Seara consolida a JBS como uma das líderes em aves e processados

2015 → Moy Park

Compra da britânica Moy Park marca avanço da empresa na Europa

2021 → Huon

Compra da australiana Huon Aquaculture marca entrada no mercado de pescados

2023 → Carne cultivada

Início da construção,na Espanha, da primeira fábrica de carne bovina cultivada

“Vamos até onde nossa capacidade nos levar”

Joesley Batista, do J&F, explica a tese de investimentos do grupo, fala da relação com governos e do peso de ser pioneiro na expansão global | Lucas Amorim e Guilherme Guilherme

Joesley Batista: “O Brasil precisa ter umas dez JBS, em vários outros setores” (Leandro Fonseca/Exame)

Joesley Batista, controlador e rosto mais conhecido do grupo J&F, está à frente de um conglomerado empresarial que vai de carne bovina a mineração, passando por energia e celulose. Em uma rara entrevista, ele explica à EXAME a tese de investimentos que norteará a expansão do grupo nos próximos anos — e mostra otimismo com o momento atual do Brasil

Como definir em que setores e em que negócios o grupo deve entrar de olho nos próximos cinco, dez, 70 anos?

Ao longo dos anos nós colecionamos convicções sobre em que nós somos bons e sobre onde não temos a contribuir. Para começar, temos um olhar apurado sobre o que é custo baixo. Somado a isso, temos a capacidade de montar bons times, do chão de fábrica à diretoria. Também aprendemos a construir marcas. Ao longo dos anos, ainda desenvolvemos o know-how de tocar negócios fora do Brasil. Com base nessas aptidões é que avaliamos as oportunidades. Por que entrei em celulose? Porque nosso olhar sobre custo é melhor, nossa aptidão de conviver com volatilidade de commodity e câmbio é mais alta. Tanto que a Eldorado performa melhor que os pares em todas as métricas. Em mineração, em um ano levamos a produção de 3 milhões para 10 milhões de toneladas e estamos reduzindo custos substancialmente.

E nos setores mais sexy, como eletrificiação, chips, tecnologia intensiva, há interesse?

A gente não investe em setor sexy. Não somos nada ligados a modismos. Até porque, normalmente, coisa que tem muito futuro costuma não ganhar dinheiro no presente.

A expansão global e a diversificação levam a comparações com o que fez a 3G Investimentos. Faz sentido?

O que conheço da tese de investimento do 3G acho muito parecida com a nossa. Eles colecionaram um conjunto de habilidades ao longo dos anos, e compram empresas, independentemente do setor, analisando se a habilidade deles é aplicável àquele negócio. Entendo que foi isso que os fez comprar Anheuser-Busch, Kraft Heinz, Burger King.

Veremos desinvestimentos nos próximos anos, ou o portfólio vai continuar a crescer?

Já fizemos desinvestimentos. Na Vigor, percebemos que chegou um momento em que nosso conhecimento já não ia agregar mais tanto valor. Teria virado uma renda fixa, sem upside. Como não somos investidor de renda fixa, estava na hora de vender. Mas não temos e nunca tivemos muito plano. Sempre pensamos no máximo dois anos à frente. Nos perguntam “aonde vocês querem chegar?”. A gente nunca sabe responder a essa pergunta. Vamos até onde nossa capacidade nos levar.

Você é um empresário conhecido por tomar risco. Sua visão de negócios mudou?

Há controvérsias sobre tomada de risco. Em que pese sempre termos feito negócios ousados, quem trabalha conosco sabe que sempre fomos pé no chão. Eu faço uma analogia com o piloto número 1 da Fórmula 1. Só o excesso de diligência dá a ele coragem de andar tão rápido. Para fazer um negócio, sempre analisamos as contas dez vezes. Se você observar nosso escritório, somos uma empresa calma, de gente calma. Não tem ninguém aqui correndo atrás do prejuízo, tentando salvar a situação. Você também não nos vê enfileirados em sindicatos de indústrias choramingando ao governo.

A visão de relação com o governo mudou?

Compete ao empresário obedecer ao Estado e, no dia em que não estiver feliz, ir embora. Na Argentina, no dia em que não estávamos felizes, vendemos as coisas e fomos embora. Temos frigorífico em alguns estados que decidem subir imposto, por exemplo. Se não é viável, nós vamos até o governador e falamos: “Desse jeito não consigo trabalhar”. Não acho que se relacionar com o Estado é algo ruim, nem sou daqueles que quer distância dele.

O fato de ser uma empresa brasileira ajuda ou atrapalha?

Já houve momentos diferentes. Até 2014 era uma delícia andar mundo afora sendo empresário brasileiro. Desde 2014 até agora, o Brasil entrou numa rota em que as coisas pararam de funcionar. E ser brasileiro passou a ser um passivo. Vejo isso como uma grande disfunção do Estado. O Brasil viveu em sobressaltos nos últimos dez anos. Mas de 8 de janeiro para cá estamos numa curva ascendente.

Qual é o peso de ser pioneiro em expansão global?

Carregamos o peso de andar sozinhos, já que somos a única empresa brasileira líder mundial no seu setor. Sem desmerecer as outras empresas brasileiras globalizadas, elas são pequenas lá fora. Nós temos 25% da empresa no Brasil e 75% fora. O Brasil precisava ter umas dez JBS, em vários outros setores.

:format(webp))