Fundos Imobiliários: resultados e perspectivas no cenário atual

O mercado de fundos imobiliários (FIIs) tem apresentado alta expressiva no ano, acumulando retorno de +12,3% até setembro

Mercado imobiliário: os FIIs têm buscado reduzir a sua alavancagem, dando preferência para o pré-pagamento de suas dívidas mais caras – de modo geral, as que são indexadas ao CDI (Divulgação/Divulgação)

Redação Exame

Publicado em 6 de outubro de 2023 às 07h17.

(*) Anita Scal e Isabella Almeida

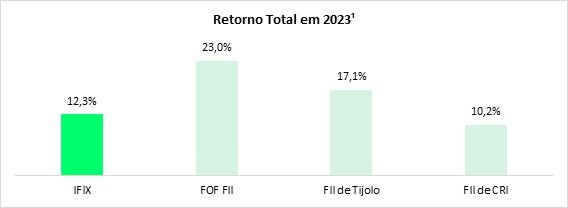

O mercado de fundos imobiliários (FIIs) tem apresentado alta expressiva no ano, acumulando retorno de +12,3% até setembro. Diante do arrefecimento da inflação e do início do corte de juros, temos observado principalmente uma valorização dos FOFs imobiliários, fundos que aplicam em cotas de outros FIIs, e dos fundos de “tijolo”, detentores de imóveis.

Nos últimos dois anos, os fundos imobiliários de tijolo negociaram no mercado secundário com descontos expressivos em relação ao seu patrimônio, o que, na época, dificultou a realização de novas ofertas públicas. Além disso, no período de escassez de recursos e de dinheiro “caro”, parte dos fundos recorreu à alavancagem financeira para continuar fazendo negócio e adquirindo imóveis. Com a alta do mercado de FIIs em 2023, o que facilita a precificação de novas cotas na hora de realizar uma captação, temos visto uma volta de ofertas primárias de fundos de tijolo com dois objetivos principais: aquisição de ativos e desalavancagem.

O atual momento tem se mostrado benéfico para a aquisição de novos ativos. Diversas empresas proprietárias de imóveis encontram-se alavancadas e com necessidade de caixa, o que tem tornado os termos de negociações de venda de imóveis, em muitos casos, mais favoráveis ao comprador (fundo imobiliário). As aquisições de ativos pelos fundos que estão realizando emissões têm sido anunciadas a cap rates[1] atrativos, entre 8% e 9%, a depender do setor. Os fundos, em muitos casos, têm conseguido negociar o recebimento de 100% da receita de aluguel no desembolso da primeira parcela do imóvel, o que torna o cap rate ainda maior em um primeiro momento.

De igual modo, os FIIs têm buscado reduzir a sua alavancagem, dando preferência para o pré-pagamento de suas dívidas mais caras – de modo geral, as que são indexadas ao CDI. O pré-pagamento tem sido realizado por meio de emissões de cotas ou, em alguns casos, por meio da venda de imóveis, o que contribui para o aumento do resultado atual e do resultado projetado dos fundos.

Ademais, diante da melhora do cenário econômico local, os fundos imobiliários têm conseguido reduzir a sua vacância. O segmento corporativo de São Paulo, que teve devoluções de áreas durante o período pandêmico, apresentou absorção líquida positiva no primeiro semestre do ano, ou seja, teve mais espaços corporativos locados do que devolvidos por empresas. Diante disso, os fundos têm conseguido aumentar a sua receita e reduzir despesas de condomínio e IPTU.

Taxas de juros menores

Além da melhora que temos observado do resultado dos FIIs, acreditamos que o cenário de corte de juros deve impactar positivamente a reavaliação dos imóveis desses fundos, que normalmente ocorrem em dezembro. As expectativas de taxas de juros menores refletem uma redução na taxa de desconto utilizada para avaliar esses imóveis. Dessa forma, mesmo com a alta expressiva dos fundos imobiliários no ano, enxergamos que ainda há espaço para novas altas.

Como aproveitar esse potencial de melhoria nos fundamentos imobiliários?

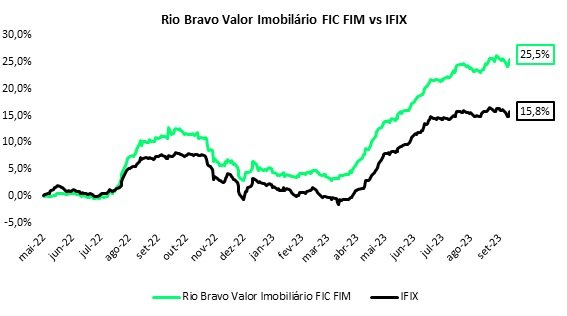

Com o objetivo de capturar a valorização dos fundos imobiliários no médio prazo, tendo em vista o valor percebido pelo time de gestão imobiliária da Rio Bravo no fundamento de bons fundos descontados, em maio de 2022 lançamos o Rio Bravo Valor Imobiliário FIC FIM. Desde então, o fundo tem apresentado performance de 25,5% contra um desempenho do IFIX (índice de fundos imobiliários) no mesmo período de 15,8%.

[1] Cap rate: Rendimento anual do empreendimento em relação ao valor investido no imóvel.

O fundo visa obter ganho de capital principalmente com as alocações que possui em fundos de tijolo e fundos de fundos imobiliários, que correspondem a 73,8% de seu patrimônio. Como comparativo, a alocação do IFIX em ambas as classes de fundos imobiliários é de 58,9%, uma vez que o IFIX ainda tem uma exposição relevante em fundos de CRI. Com o DNA fundamentalista da Rio Bravo e uma análise minuciosa do cenário macro, tendo à frente nosso time de economia liderado por Gustavo Franco, pudemos nos posicionar de forma a antever os movimentos macroeconômicos.

As alocações do fundo foram feitas em portfólios com ativos de qualidade e bem localizados, no qual enxergamos maior potencial de aumento de receita e valorização. O time de gestão ainda vê potencial de valorização em alguns setores, como shopping, logística, corporativo e FOF, e segue se posicionando para extrair o maior valor possível para seus cotistas. O fundo atualmente está disponível para a alocação na plataforma da Rio Bravo e da Warren e é destinado a investidores qualificados.

(*) Anita Scal é sócia e diretora de Investimentos Imobiliários da Rio Bravo

(*) Isabella Almeida é analista de Investimentos Imobiliários da Rio Bravo

Este artigo faz parte da Carta Estratégias de Setembro, relatório mensal distribuído pela Rio Bravo a seus clientes e reproduzido com exclusividade pela EXAME Invest.

:format(webp))