Por que investir no exterior? O custo da oportunidade perdida

Entenda como um portfólio bem planejado e globalmente diversificado amplia as possibilidades de retorno e protege contra os riscos específicos de mercados locais

O que distingue os grandes investidores globais, especialmente os americanos, dos brasileiros é o planejamento de longo prazo e a alocação muito diversificada em diversas classes de ativos e geograficamente bem distribuída. (Stock/Getty Images)

Colunista

Publicado em 4 de novembro de 2024 às 15h10.

Última atualização em 5 de novembro de 2024 às 16h23.

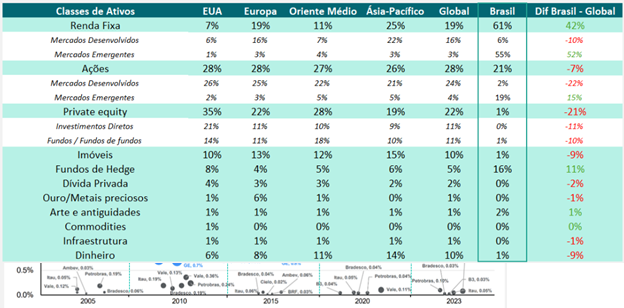

Nos investimentos, o grande objetivo é alcançar excelentes retornos com a segurança e riscos balanceados e adequados. No entanto, o que distingue os grandes investidores globais, especialmente os americanos, dos brasileiros é o planejamento de longo prazo e a alocação muito diversificada em diversas classes de ativos e geograficamente bem distribuída.

Enquanto nos Estados Unidos e em outras economias desenvolvidas a diversificação global é uma prática padrão, no Brasil, a concentração em ativos locais ainda prevalece. Essa diferença impacta diretamente o crescimento do patrimônio ao longo do tempo e capacidade de capturar oportunidades globais.

Historicamente, o investidor brasileiro tende a concentrar seus investimentos em renda fixa e ativos locais. Isso se deve, em grande parte, à cultura de investimento do país, onde o CDI, por muito tempo, ofereceu aparentemente retornos atraentes com baixo risco aparente.

No entanto, ao analisar a evolução de um investimento de US$1 milhão em diversas classes de ativos ao longo de 15 anos, como mostra o gráfico, fica claro o custo da oportunidade perdida ao focar apenas no Brasil. O índice de Private Equity calculado pela CA (Cambridge Associates) nos EUA, por exemplo, transformou um patrimônio inicial de US$ 1 milhão em US$7,9 milhões (14,77% ao ano), enquanto o Ibovespa em dólares resultou em um prejuízo, retornando apenas US$ 752 mil (-1,88% ao ano).

Essa comparação evidencia como a falta de diversificação global limita significativamente o potencial de crescimento do patrimônio e como preferências geográficas e em classes de ativos podem afetar o resultado no longo prazo.

Além disso, a preferência por empresas familiares e negócios locais reflete uma mentalidade de cautela em relação a mercados globais e falta de familiaridade com ativos estrangeiros. As razões da decisão da concentração geográfica em ativos locais feita pelos brasileiros podem ser diversas, desde a as restrições impostas pela língua e altos juros até o modelo de regulatório adotado no Brasil de distribuição de produtos de investimento baseado em comissões, ou seja, um modelo não fiduciário no qual os interesses dos clientes não estão em primeiro lugar.

Esse modelo adotado, no entanto, traz consigo desafios significativos. A Bolsa de Valores brasileira é relativamente pequena, com poucas empresas listadas e com setores concentrados, como bancos e commodities. Em comparação, o mercado americano é 117 vezes maior e oferece acesso a uma diversidade muito maior de setores, incluindo tecnologia, saúde e consumo, que são os motores da inovação global. A falta de exposição a essas áreas limitou e limitará o crescimento potencial do patrimônio dos investidores brasileiros.

Nos Estados Unidos, grandes investidores e family offices adotam uma abordagem diferente. Eles alocam uma parcela significativa de seus portfólios em ativos internacionais e alternativos, como Real Estate, Private Equity e Venture Capital. Cerca de 50% dos portfólios dessas famílias são direcionados para investimentos alternativos, que oferecem não apenas maiores retornos, mas também uma diversificação eficaz do risco (Fonte: Pesquisa com 320 famílias Bilionárias, 2023 UBS).

Hoje já não é mais possível ter exposição à dinâmica de crescimento global dos novos setores de vanguarda apenas acessando os mercados listados e em economias regionais. Essa estratégia de diversificação não é apenas uma questão de aumentar os retornos, mas de mitigar riscos e capturar crescimento em mercados globais de forma diversificada.

Ao investir em empresas privadas e fundos alternativos, esses investidores conseguem acessar oportunidades desde os estágios iniciais, muitas vezes antes que essas empresas se tornem listadas. É uma perspectiva de longo prazo, e que historicamente tem oferecido retornos muito superiores aos dos mercados públicos com uma melhor relação de risco e retorno.

A maior lição que podemos tirar dos grandes investidores americanos é a importância da alocação global. Não se trata apenas de adicionar uma camada extra de diversificação, mas de acessar um universo de oportunidades que não estão disponíveis localmente.

Por exemplo, nos últimos 20 anos, as maiores empresas do S&P 500 (índice que reúne as 500 maiores empresas listadas nos EUA) evoluíram de gigantes industriais para empresas de tecnologia como Apple, Microsoft e Google, que lideram o mercado com inovações disruptivas (Fonte: Companiesmarketcap.com). Em contraste, as maiores empresas do Brasil continuam sendo dominadas por setores tradicionais, como petróleo e bancos.

Além das vantagens evidentes em termos de diversificação e potencial de retorno, a alocação global permite que os investidores protejam seus patrimônios contra a volatilidade específica de um único mercado.

No Brasil, a instabilidade política e econômica teve e terá um impacto direto e significativo no mercado financeiro local. Por outro lado, um portfólio internacional desconcentra e diversifica esses fatores idiossincráticos de riscos, aproveitando a estabilidade e robustez de economias mais desenvolvidas. Essa abordagem não só preserva o valor do patrimônio em momentos de crise local, mas também facilita o acesso a novos mercados dinâmicos e com altíssimo potencial de crescimento que podem impulsionar o desempenho do portfólio ao longo do tempo.

Outro aspecto crucial para os investidores brasileiros é a questão da liquidez e flexibilidade na gestão dos ativos. Enquanto muitos investidores locais ainda veem o CDI e outros instrumentos de renda fixa como pilares de segurança, a realidade é que esses investimentos oferecem pouca flexibilidade em termos de ajuste estratégico em respostas às mudanças globais.

Investimentos em ativos internacionais, por outro lado, proporcionam maior liquidez e diversificação não correlacionadas, com ajustes que permitem maximizar oportunidades e minimizar riscos à medida que o cenário econômico global evolui. Essa flexibilidade é fundamental para manter a resiliência do portfólio em um mundo de mudanças rápidas.

Além disso, enquanto o investidor brasileiro se sente seguro com a alta do CDI e a performance do Ibovespa, o custo da oportunidade perdida é significativo. Ao focar apenas no mercado local, o investidor brasileiro perde as maiores oportunidades de crescimento, principalmente em mercados como o americano, onde a inovação e a tecnologia são impulsionadas por setores de alto crescimento e inovação.

Para muitos, o CDI alto trouxe uma falsa sensação de segurança, enquanto os mercados globais se transformavam e expandiram exponencialmente. Apesar de nominalmente o CDI apresentar um alto retorno, quando convertido para moedas mais seguras como dólar ou euro, o CDI rendeu historicamente muito próximo a um investimento de renda fixa sem risco de crédito nessas moedas (ver gráfico 1 acima). Obviamente que o risco percebido em se deixar o dinheiro no Brasil financiando o governo brasileiro deveria ser muito superior a financiar o governo americano ou a zona do Euro.

Para os investidores brasileiros, adotar uma mentalidade de alocação global é mais do que uma escolha estratégica — é uma necessidade para acompanhar o ritmo da riqueza global. A internacionalização do portfólio não apenas mitiga o risco local, mas também alinha o crescimento do patrimônio com as dinâmicas econômicas globais, que são cada vez mais impulsionadas por setores de alto crescimento, tecnologia e inovação.

Por fim, é essencial reconhecer que o investimento global não é uma simples tendência passageira, mas uma evolução necessária no gerenciamento de patrimônio. A história mostra que os maiores crescimentos patrimoniais são alcançados por aqueles que estão dispostos a romper com os status quo e explorar além das fronteiras nacionais. A diversificação global não apenas protege contra os riscos locais, mas também abre portas para inovações e oportunidades que definem o futuro. Para o investidor moderno, abraçar essa abordagem é fundamental para garantir que o portfólio não apenas sobreviva, mas prospere no cenário global em constante mudança.

Para capturar essas oportunidades e proteger seu patrimônio, um planejamento financeiro robusto é essencial. Com uma estratégia bem fundamentada e visão de longo prazo, os investidores podem navegar com confiança por um cenário de investimentos mais amplo e diversificado, aproveitando o que o mundo tem a oferecer para alcançar crescimento sustentável e alinhado com seus objetivos pessoais.

Afinal, um portfólio bem planejado e globalmente diversificado não só amplia as possibilidades de retorno, como também protege contra os riscos específicos de mercados locais, oferecendo um caminho mais seguro e promissor para o futuro financeiro.

:format(webp))