Antecipação de recebíveis: o que é e quando vale a pena?

Recurso usado para antecipar pagamentos feitos no cartão de crédito é um dos mais comuns entre os empreendedores; aprenda a calcular a taxa e entender se a antecipação é vantajosa para a sua PME

Antecipação de recebíveis: como calcular a taxa e entender se ela é vantajosa para o empreendedor (Germano Lüders/Exame)

Redação Exame

Publicado em 8 de julho de 2021 às 12h00.

Última atualização em 22 de abril de 2024 às 17h28.

Por Paula Bazzo, planejadora financeira

Outro dia um dono de uma loja de instrumentos musicais me procurou porque queria entender melhor qual o impacto de antecipar as prestações de vendas que foram parceladas no cartão de crédito em sua loja. Chamava-se Renato e, como tinha pouco dinheiro em caixa, estava avaliando fazer antecipação de recebíveis para conseguir pagar suas obrigações.

- Jornada da Super Mulher: O despertar do seu poder interior para uma vida pessoal e profissional verdadeiramente abundante!

O que é antecipação de recebível?

Antecipação de recebível nada mais é do que receber hoje um valor que foi vendido parcelado, e cujas prestações você receberia ao longo dos próximos meses. Para realizar esta antecipação, naturalmente, há uma cobrança de taxa, e ela não deve ser menosprezada.

Cada intermediadora de pagamento possui suas regras e tarifas, que podem variar de acordo com a bandeira do cartão, o volume de vendas, a área de atuação do negócio. Por isso, não há uma resposta rápida e válida para todos, mas em geral essa estratégia costuma ser bastante prejudicial para a saúde do negócio.

Como entender se vale a pena

Além da baixa educação financeira da média dos empreendedores brasileiros, um dos desafios de entender qual é a taxa real praticada numa operação de antecipação, é que o formato como a proposta é apresentada induz ao entendimento (equivocado) de que as taxas são baixas. Mas não é bem assim.

Vou pegar o exemplo do empresário-músico de nossa história e ilustrar o que significaria, no caso dele, fazer a antecipação de um instrumento de 7.500 reais que ele havia vendido.

A regra da antecipação da adquirente que utilizava era a seguinte: 4,79% sobre a venda + 1,92% por parcela antecipada. Concorda comigo que a um primeiro olhar, até dá a impressão de as taxas serem baixas ou justas? Mas vamos ver em detalhes o que isso significa.

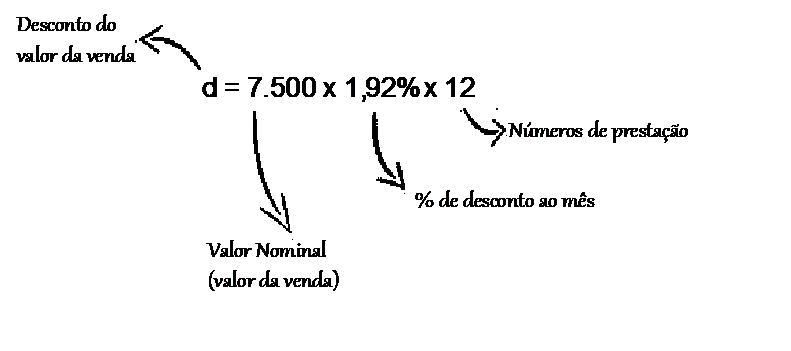

Ele queria descobrir qual o desconto total sobre o valor de uma venda de 7.500 reais (chamado Valor Nominal) em um prazo (n) de 12 meses.

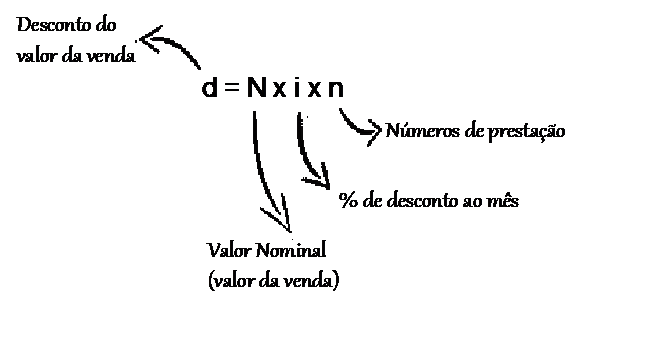

Existe uma fórmula para chegarmos no resultado. Ela é assim:

O desconto do valor da venda é o que queremos descobrir. Ela tem duas partes:

- Parte 1: desconto sobre o valor total da venda (no nosso exemplo, 4,79%)

- Parte 2: desconto sobre o valor de cada prestação (1,92% por parcela).

Para encontrar o desconto total temos de somar a Parte 1 + Parte 2.

A parte 1 é fácil. Basta multiplicar o valor nominal pela taxa principal: 7.500 x 4,79%. O resultado será R$ 359,25. Se o vendedor não quiser antecipar as prestações, este é o valor que irá pagar pela operação.

Agora, se quiser receber hoje as 12 prestações, temos de fazer a parte 2 da conta. Ficaria assim:

Essa conta parece complicada, mas quando colocar na calculadora verá que dá para fazer com tranquilidade. O resultado é R$ 1.728 e esse é o produto da parte 2.

Se somarmos a parte 1 (359,25 reais) com a parte 2 (1.728 reais) vamos ter o desconto total de 2.087,25 reais.

Caso o empresário escolhesse antecipar mesmo esta venda parcelada, apesar de vender 7.500 reais, receberia em sua conta 5.412,75 reais. O restante ficaria com a adquirente de cartão, para custear a operação de crédito.

Para termos uma referência percentual do que esses mais de dois mil reais representam sobre o valor da venda, podemos dividir um pelo outro:

2.087,25/7.500,00

O resultado desta conta será 27,83% e significa que esta é a taxa real do que foi descontado da venda. Ver assim é bem diferente de ver no formato 4,79% + 1,92% por prestação, concorda?

Pois é, Renato entendeu que fazer essa antecipação poderia até representar um respiro momentâneo, mas adotar isso como prática de negócio colocaria sua empresa em risco. Ele entendeu que ao fazer uma venda parcelada ele está financiando um cliente e que deve ter parcimônia e incluir o custo de operações de crédito no preço.

E para você, amigo leitor, recomendo que antes de tomar uma decisão como essa, organize seu fluxo de caixa e entenda seu capital de giro. Além disso, verifique no site de sua adquirente quais as taxas praticadas em seu negócio e use os simuladores disponibilizados. Às vezes o lucro que não enxerga no fim do mês na conta da sua empresa pode está ficando em processos que você desconhece!

Tem dúvidas sobre como administrar a sua pequena empresa? Assine a EXAME e tenha acesso a conteúdos semanais sobre o assunto.

:format(webp))