Seis tendências para os investimentos ESG

Maior gestor global de investimentos sustentáveis, o UBS destaca temas como a liderança de algumas empresas brasileiras em ESG, e o combate ao greenwashing

(Philippe TURPIN/Getty Images)

exame.solutions

Publicado em 10 de outubro de 2022 às 07h30.

O segmento de investimentos sustentáveis, ou ESG, vem passando por transformações intensas no mundo todo. Identificar as mais novas tendências relacionadas a esse grupo de ativos constitui um dos principais focos do banco UBS, líder global em gestão de patrimônio que tem aproximadamente US$ 4 trilhões de ativos sob gestão.

Presente no Brasil com sua área de Wealth Management e como banco de investimento, em parceria com o Banco do Brasil, o UBS vem compartilhando tendências importantes sobre esse mercado com seus clientes no país. Confira, a seguir, algumas delas.

Investimentos sustentáveis

Pioneiro em diversos avanços relacionados com a sustentabilidade desde os anos de 1950, o UBS foi a primeira grande instituição financeira do mundo a tomar a decisão de tornar os investimentos ESG a solução preferida para clientes privados que investem globalmente, em 2020.

O banco ocupa o primeiro lugar no ranking de quatro das principais agências de rating ESG do mundo (Sustainalytics, S&P, MSCI e CDP). E recebeu este ano o prêmio de Melhor Banco para Gestão de Patrimônio da América Latina, concedido pela revista Euromoney.

O universo de investimentos ESG é composto por ativos de diferentes classes, como fundos de ações e títulos de dívida de empresas ou governos com diversos graus de impacto ambiental ou social, como títulos verdes, títulos de sustentabilidade, títulos vinculados à sustentabilidade e títulos sociais.

“Investimento ESG é diferente de filantropia”, ressalta Sylvia Coutinho, presidente do Grupo UBS no Brasil e head da área de Wealth Management do UBS para a América Latina. “Você alinha sua carteira de ativos com os seus valores, mas sem abrir mão da rentabilidade.”

A ONU estima que o mundo precisará investir entre US$ 5 e US$ 7 trilhões por ano para atingir os objetivos de desenvolvimento sustentável, que incluem a meta de redução do aquecimento global até 2030. E afirma que isso só será alcançado por meio dos investimentos ESG.

De acordo com dados da agência Bloomberg, esse grupo já responde por cerca de U$ 40 trilhões em investimentos no mundo – ou um terço do total de ativos sob gestão. E cresce em ritmo acelerado. Em 2021, as emissões globais de títulos de dívida com selo ESG dobraram de tamanho em relação ao ano anterior, totalizando US$ 882,8 bilhões, segundo dados da S&P Global e da Reuters.

No Brasil, onde esse mercado é mais recente, as emissões triplicaram no mesmo período, segundo dados da B3 e do UBS BB, atingindo a cifra de US$ 15,8 bilhões. O UBS BB foi mandatário de 176 emissões de dívida de empresas brasileiras, incluindo 23 transações “verdes”, no ano passado.

A presidente do Grupo UBS no Brasil ressalta a qualidade dos projetos que muitas companhias brasileiras vêm realizando para promover a sustentabilidade e os impactos positivos da sua atividade.

“Muitas empresas brasileiras são líderes em ESG globalmente”, enfatiza Sylvia. “O país tem tudo para se transformar em uma potência em sustentabilidade e usar seus ativos verdes para obter um premium Brasil.”

Investir fazendo o bem

Um dos fatores que explicam essa evolução, segundo a presidente do banco UBS no Brasil, é o número cada vez maior de pessoas dispostas a utilizar suas decisões de investimento como força transformadora do planeta, seja na proteção do meio ambiente, seja na melhoria das condições de vida das pessoas.

Nesse sentido, ela destaca o aumento do patrimônio pertencente a mulheres e millennials, como é chamada a geração nascida entre 1981 e 1996, dois grupos que dão especial importância a esses temas e vêm conquistando poder econômico no mundo todo.

Outro fator é a rentabilidade. Segundo a presidente do Grupo UBS no Brasil, os estudos mostram que investimentos sustentáveis proporcionam retorno pelo menos igual ou superior ao dos ativos tradicionais – uma crença compartilhada por 88% dos clientes de alta renda do banco.

Uma das maiores pesquisas sobre o assunto, concluída no ano passado, confirmou essa afirmação. Realizada por pesquisadores da Escola de Negócios Leonard Stern da Universidade de Nova York, ela analisou dados de mais de mil estudos comparativos publicados entre 2015 e 2020.

O meta-estudo revelou que, em 59% dos casos, os investimentos ESG deram retorno igual ou superior ao do benchmark convencional. Outros 28% apresentaram resultados mistos entre positivos, neutros e negativos. Em apenas 14% dos estudos os ativos sustentáveis renderam menos.

A pesquisa mostrou também que o desempenho superior desse grupo fica mais evidente em horizontes de tempo mais longos.

Ponto fora da curva

A presidente do Grupo UBS no Brasil lembra, no entanto, que esses ativos vêm atravessando um ano difícil no mundo, com muitos casos de retorno inferior ao de investimentos convencionais.

Segundo Sylvia Coutinho, algumas razões explicam esse fenômeno. Uma das principais foi o aumento nos preços do petróleo e do gás natural – e, consequentemente, a valorização dos ativos desses segmentos – causado pelo crescimento da demanda mundial e pela guerra na Ucrânia.

Outro motivo foi a queda de valor das empresas de tecnologia, principalmente as que dependem de muito investimento para sustentar planos de crescimento acelerado (growth), afetadas pela alta de juros adotada por diversos países para conter a inflação.

Como fundos ESG muitas vezes tinham um viés de investir menos em energia tradicional e mais em tecnologia, foram atingidos pelos dois fenômenos. “Temos a convicção de que este período é um ponto fora da curva”, afirma Coutinho. “A expectativa é voltar a igualar ou superar o retorno dos investimentos convencionais no longo prazo.”

Como investir fazendo o bem

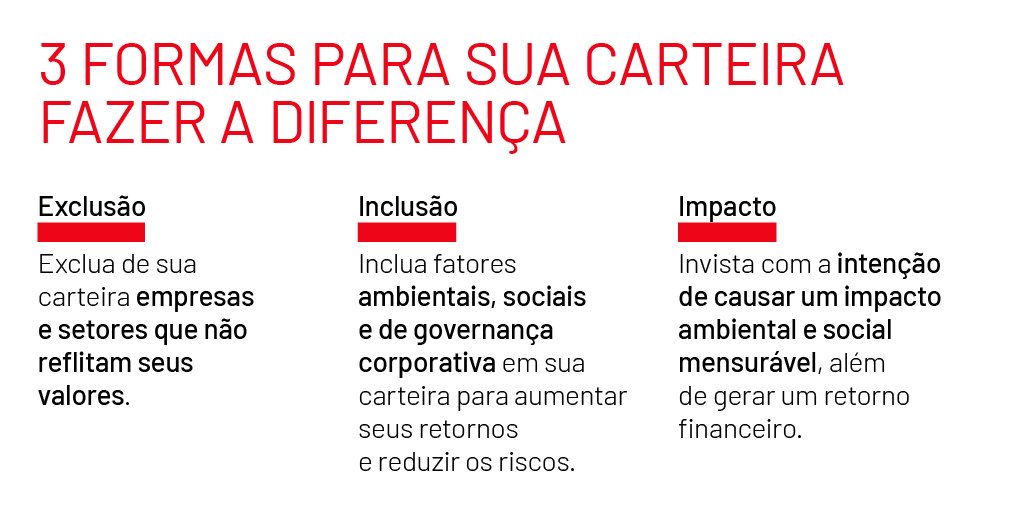

Existem basicamente três maneiras de utilizar as decisões de investimento para ajudar a melhorar o planeta: investir em empresas de baixo impacto negativo; excluir as de alto impacto negativo; ou incluir no portfólio companhias em transição, como petrolíferas e mineradoras que estão genuinamente empenhadas em reduzir sua pegada de carbono no planeta.

Segundo Frederic de Mariz, head de ESG do UBS para a América Latina, apoiar esse terceiro grupo constitui uma das estratégias que geram maiores benefícios socioambientais.

Risco menor, valor maior

Os fundamentos que explicam o sucesso de papeis sustentáveis não se limitam à consciência social e ambiental dos investidores. Outro fator importante é a redução de riscos.

Empresas que adotam práticas ESG ficam menos sujeitas a prejuízos provocados, por exemplo, por desastres ambientais, processos judiciais ou mudanças regulatórias impostas com a finalidade de reduzir impactos socioambientais.

De acordo com Mariz, o fato de uma companhia investir em projetos de sustentabilidade, que exigem planejamento, controle e auditoria, também costuma ser visto como sinal de boa governança.

Mas o trabalho precisa ser sério e produzir impactos reais. Com o crescimento desse mercado e as vantagens que as empresas encontram ao emitir papeis sustentáveis, como o interesse maior por parte dos investidores, surgiram no mundo casos em que as promessas não condiziam com a realidade.

Para combater essa prática, em diversos países, reguladores abriram investigações contra empresas acusadas de praticar o chamado greenwashing. Ao mesmo tempo, os participantes desse ecossistema, como investidores, gestores de patrimônio, agências de rating ESG e empresas emissoras desses papeis se tornaram muito mais rigorosos.

“Um discurso genérico de ESG era possível há cinco anos, mas hoje mercados exigem compromissos públicos e ações concretas”, afirma Mariz. “Cada vez mais, os investidores querem saber quais serão os impactos reais dos projetos.”

Papeis sustentáveis: sucesso não se limita à consciência social e ambiental dos investidores, mas também à redução de riscos (Artur Debat)

Não basta mais, por exemplo, informar que os recursos captados serão utilizados para construir uma escola em determinada localidade. “É importante estabelecer metas de impacto, como ganho de aprendizagem para as crianças beneficiadas – e confirmar os resultados.”

Medir, quantificar, ser transparente com as informações e ter o trabalho auditado de forma independente constituem hoje requisitos básicos desse mercado, afirma Mariz. Existe, no entanto, um longo caminho a seguir na definição das melhores métricas para quantificar alguns benefícios ESG.

Projetos relacionados com a redução de emissões de gases do efeito estufa, ele diz, já possuem parâmetros consolidados e bem aceitos pelo mercado. Mas o mesmo ainda não acontece em relação a outros impactos, como a promoção da biodiversidade. “É um desafio que precisamos superar”, reconhece.

R$ 100 bilhões para o Brasil

Para o futuro, o UBS enxerga uma oportunidade enorme para o Brasil no mercado global de créditos de carbono. “Para cumprir os compromissos de descarbonização assumidos no Acordo de Paris, os países desenvolvidos do hemisfério Norte terão de comprar créditos do hemisfério Sul para compensar suas emissões”, acredita o head de ESG do UBS para a América Latina. “O Brasil, com uma das matrizes energéticas mais limpas do mundo, pode se tornar um dos principais beneficiados.”

Ainda são necessários vários passos para transformar esse potencial em realidade. O Brasil ainda precisa instituir o seu mercado regulado, que hoje só existe para o setor de biocombustíveis. Também será necessário costurar acordos multilaterais para permitir a compensação internacional com créditos gerados no País.

Mas há avanços a comemorar. Um deles é o início das operações da primeira plataforma mundial de comercialização de créditos de carbono, a Carbonplace, que deve ocorrer até o final deste ano. A iniciativa, que tem o UBS como um de seus fundadores, dará mais transparência e segurança a esse tipo de transação.

No Brasil, os debates sobre o tema ganharam força a partir da edição, em maio, do decreto elaborado pelo Ministério do Meio Ambiente e pelo Ministério da Economia que estabeleceu as bases para a criação do mercado regulado de carbono no País.

De acordo com projeção da WayCarbon e da Câmara Internacional do Comércio, as empresas brasileiras dos setores de agronegócio, florestas e energia podem gerar até R$ 100 bilhões em receitas com créditos de carbono até 2030. “Essa entrada de recursos valorizaria os papeis dessas companhias, beneficiando os investidores”, conclui Mariz. “O Brasil tem muito a ganhar com isso, tanto em termos financeiros quanto em proteção ambiental.”

Disclaimer: O conteúdo desta matéria foi preparado pelo UBS apenas para fins de informação e educação. Nada aqui contido é destinado, ou deve ser interpretado ou tratado como uma oferta de qualquer produto, segurança e/ou serviço, conselhos de investimento, recomendação ou solicitação de qualquer produto, segurança e/ou serviço.

:format(webp))