Publicado em 04/08/2023, às 06:00.

Última atualização em 09/08/2023, às 16:11.

BC sinaliza que Selic pode terminar 2023 em 11,75%, mas mercado diverge sobre juros em 2024

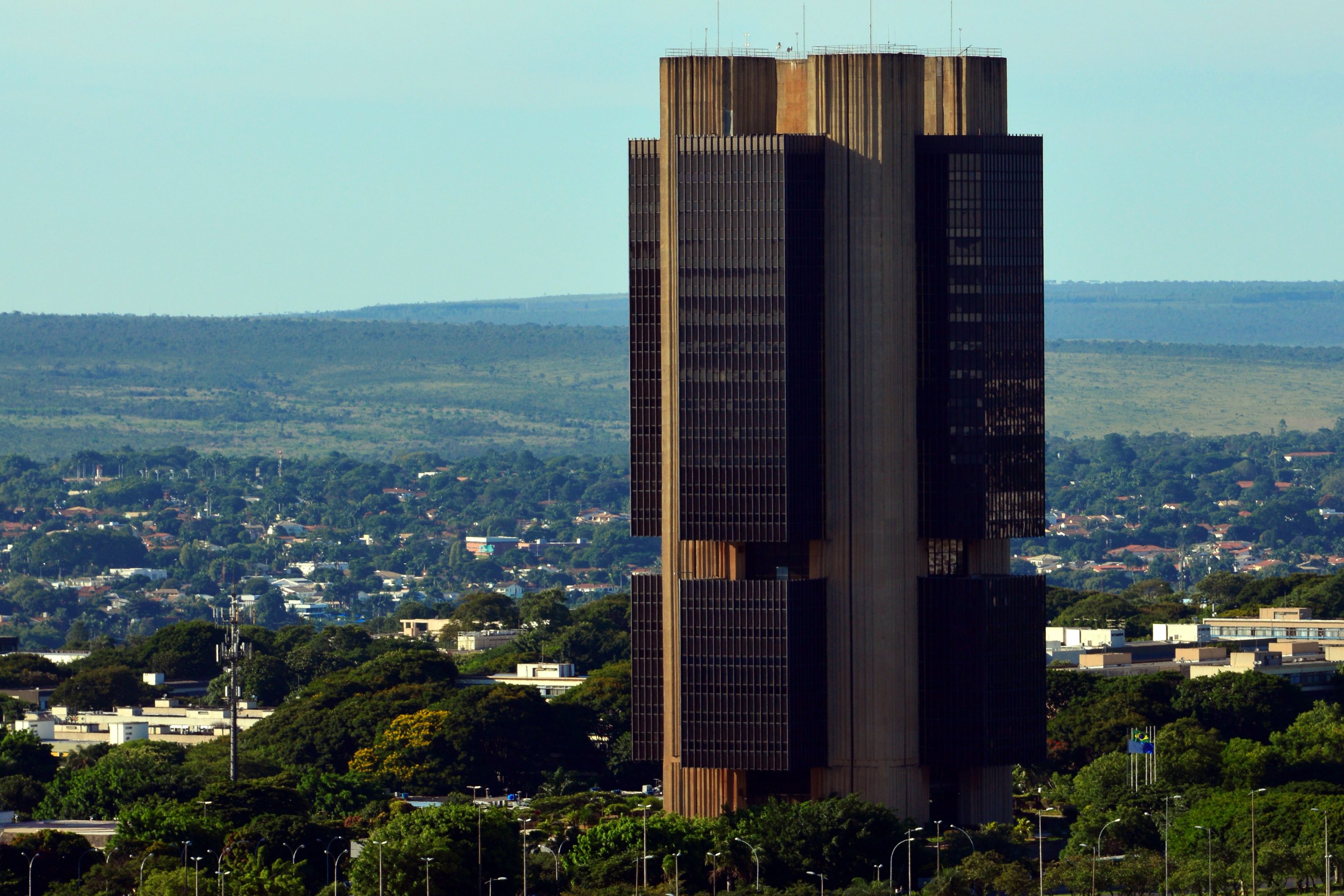

O corte de juros de 0,5 ponto percentual, que levou a Selic para 13,25% ao ano, e a sinalização dos diretores do Banco Central (BC) de manutenção do ritmo de queda nas próximas reuniões deve ancorar as expectativas de mercado para as próximas reuniões do Comitê de Política Monetária (Copom). A dúvida entre os analistas -- e de todos que acompanham no detalhe a política monetária e econômica -- é como a autoridade monetária se comportará a partir de 2024, quando terá mais dois membros indicados pelo presidente Luiz Inácio Lula da Silva.

No mercado, as apostas têm migrado para que o corte dos juros termine 2023 em 11,75% ao ano, com mais três cortes consecutivos de 0,5 ponto percentual. Um debate incipiente considera uma aceleração do ritmo para 0,75 ponto percentual, mas sem grandes fundamentos técnicos. Entretanto, para 2024, ainda não há clareza sobre como o BC se comportará.

A EXAME consultou três instituições financeiras diferentes. Todas têm análises distintas sobre como o BC se comportará a partir de janeiro. As projeções para Selic em 2024 chegam a até 8% ao ano.

Riscos adicionais para convergência da inflação

Diante da decisão do Copom e do comunicado divulgado, o chefe de pesquisa para América Latina do banco BNP Paribas, Gustavo Arruda, mudou as estimativas do que o BC deveria fazer para o que ele provavelmente fará. Ele manteve a estimativa de cortes de 0,5 ponto percentual da Selic nas três próximas reuniões, o que fará a taxa terminar o ano em 11,75%.

“No entanto, para 2024, vemos o BC acelerando o ritmo dos cortes de juros para 0,75 ponto percentual por reunião, com a Selic no final do ano em 8,5%. Antes, prevíamos que a taxa chegaria a 10,0%”, disse.

Segundo ele, com as mudanças na diretoria do BC no fim do ano, com a saída de outros dois diretores em dezembro e a indicação de novos nomes pelo governo Lula, a nova composição pode estar aberta a tomar mais risco.

“Um BC mais dovish e que assume riscos pode testar a convergência da inflação e das expectativas de inflação”, resumiu.

Juro voltaria a subir em 2025

Arruda, entretanto, alertou que cortes de juros mais agressivos em 2024 se traduzirão em expectativas de inflação mais altas no médio prazo.

“Agora prevemos uma recuperação nas taxas em 2025 com uma inflação mais alta. Esperamos que o BC retome o ciclo de aperto quando a inflação não atingir a meta. Prevemos taxas de 11,75% em 2023, 8,5% em 2024 e 10,0% em 2025”, afirmou.

Veja também

Entraves para aumento do ritmo de cortes

Em relatório distribuído aos clientes, Mauricio Une e Renan Alves, analistas de macroeconomia do Rabobank, passaram a projetar que a Selic terminará 2023 em 11,75% e em 9,25% em 2024. As estimativas anteriores apontavam que a taxa estaria em 12% no fim desse ano e em 9,5% no próximo.

“Um dos entraves para o Copom aumentar o ritmo de corte reside no fato de que as expectativas de inflação de longo prazo ainda têm mais espaço para ceder e convergir para a meta de 3,0%. É verdade que as expectativas de inflação para o 2025 e 2026 já caíram de 4,0% no início de junho para 3,5% em meados de julho”, escreveram os analistas.

Entretanto, eles ressaltaram que as projeções precisam se se aproximar de 3,0% para que o Copom tenha certeza de que as expectativas de inflação estão totalmente ancoradas novamente.“Além disso, a inflação medida pelo IPC começará a aumentar mais rapidamente com a reversão dos incentivos fiscais de combustível no terceiro trimestre de 2023 e os riscos de El Niño no final do ano, com possíveis repercussões nas expectativas de inflação. Nesse sentido, o Copom deve seguir defendendo ‘serenidade e moderação’”, afirmaram.

Decisão do BC é âncora para mercado, diz economista

Na avaliação da economista-chefe da Galapagos Capital, Tatiana Carvalho, o corte de 50 ponto percentual da Selic garante um efetivo ajuste do grau de aperto monetário, sem perda de credibilidade para o BC.

“O dissenso de membros diretamente ligados ao debate de cenário econômico e o guidance expresso para as próximas decisões servem como âncora para as expectativas do mercado com relação à condução da política monetária. Por fim, em nossa avaliação, a redução do distanciamento das expectativas de inflação em relação à meta é um fator que reforça a confiança do BC na condução do ciclo de corte dos juros”, afirmou.

Apesar do cenário positivo, Tatiana apontou que a autoridade monetária seguirá atenta à evolução da aprovação do arcabouço fiscal, da Lei de Diretrizes Orçamentárias e do orçamento para definir o tamanho do ciclo. Diante da decisão do Copom, a economista revisou para baixo a nossa projeção de Selic de 12,0% para 11,75% em dezembro de 2023.

“Adicionalmente, mantemos nossa expectativa de finalização do ciclo de corte no segundo semestre de 2024, com a Selic em 8,0%. Por agora, não esperamos uma aceleração do ritmo de afrouxamento monetário em função do um comportamento potencialmente mais favorável da inflação e as expectativas. Acreditamos que o atual forward guidance de política monetária também favorece uma transição na liderança do BC em 2024”, disse.

Novos membros do BC pela frente

As próximas mudanças na diretoria do BC terão peso significativo nas futuras decisões do Copom, sobretudo em 2024. Após a chegada de Gabriel Galípolo e de Ailton Santos ao BC em julho de 2023, o diretor de Relacionamento, Cidadania e Supervisão de Conduta, Mauricio Moura, e a diretora de Assuntos Internacionais, Fernanda Guardado, encerram os mandados em 31 de dezembro de 2023.

Com isso, Lula indicará mais dois nomes que terão ingerência direta na definição dos juros ao longo do próximo ano. No fim de 2024, o presidente do BC, Roberto Campos Neto, encerra o mandato. Além dele, o diretor de Regulação, Otavio Damaso deixará o posto.

Lula e o ministro da Fazenda, Fernando Haddad, já sinalizaram que todos os diretores da autoridade monetária devem ser substituídos. Com isso, o Copom terá os membros indicados pelo presidente República a partir do início de 2026, quando o diretor de Política Econômica, Diogo Guillen, o diretor de Organização do Sistema Financeiro e Resolução, Renato Dias de Brito Gomes, e diretora de Administração, Carolina Barros, deixam os postos.

A transição no BC já está na pauta do mercado. Espera-se que a Selic não seja a vítima da disputa por espaços na autoridade monetária.

Compartilhe este artigo

Tópicos relacionados

Créditos

Antonio Temóteo

Repórter especial de Macroeconomia

Repórter desde 2011, especialista em economia brasileira, fundos de pensão e política monetária. Passagens por Correio Braziliense, UOL e Agência Estado.