Cobiça por Brasil deve acelerar fusões e aquisições no 2º semestre

Mesmo com a volatilidade dos mercados, a compra e venda de participações em empresas do Brasil movimentou 44,7 bilhões de dólares

Da Redação

Publicado em 3 de julho de 2012 às 08h53.

São Paulo - A cobiça pelo mercado de consumo e por grandes projetos de infraestrutura no Brasil, cuja economia tende a ganhar tração reagindo a estímulos do governo, deve acelerar o mercado de fusões e aquisições envolvendo empresas do país no segundo semestre.

Grandes corporações com caixas polpudos, pressionadas por seus investidores a aplicá-los em ativos de alto crescimento potencial, e investidores de private equity com bilhões em caixa estão sedentos para fechar negócios, que foram adiados devido à crise externa e à frágil atividade doméstica recente.

"Todas essas incertezas dificultam a convergência entre ofertas de compra e de venda", disse o diretor do BBI, braço de banco de investimentos do Bradesco, Renato Ejnisman.

Mesmo com a volatilidade dos mercados, a compra e venda de participações em empresas do Brasil movimentou 44,7 bilhões de dólares, em 417 transações, no primeiro semestre, um aumento de 7,1 por cento ante o mesmo período de 2011, quando foram computados 364 negócios, segundo dados da Thomson Reuters.

Grande parte dessa expansão se deve à correria no final do mês passado para anunciar operações às vésperas da reforma no sistema brasileiro de defesa da concorrência, que passa a incluir a análise prévia de determinadas transações.

"O volume maior foi influenciado pela mudança no Cade (Conselho Administrativo de Defesa Econômica)", disse o co-responsável pela divisão de banco de investimentos do Bank of America Merrill Lynch no país, Roberto Barbuti.

Mas a visão é de que a economia diversificada do Brasil deve voltar a se sobressair entre os investidores sofisticados num cenário de maior estabilidade, disse o chefe de fusões e aquisições do Credit Suisse para Brasil, Fabio Mourão.

Enquanto eles esperam, quem está levando a melhor são os chamados investidores estratégicos, empresas de grande porte que estão menos preocupados com o 'timing' da operação, já que têm grande interesse em ganhos de sinergia de longo prazo.

"Por isso, o investidor estratégico está disposto a pagar mais do que um fundo de private equity", disse Mourão, prevendo que 2012 será mais ativo que o anterior em fusões no país.

Maiores expectativas se dão com setores ligados ao mercado de consumo, de saúde e cuidados pessoais, em meio à leitura de que a ascensão da classe média no Brasil cria oportunidades únicas para grandes empresas globais.

"E é justamente nesses setores onde as maiores companhias globais estão sentadas numa pilha de caixa", disse a diretora-gerente de banco de investimentos do Barclays, Ana Cabral-Gardner. "O ano de 2012 ainda está por vir."

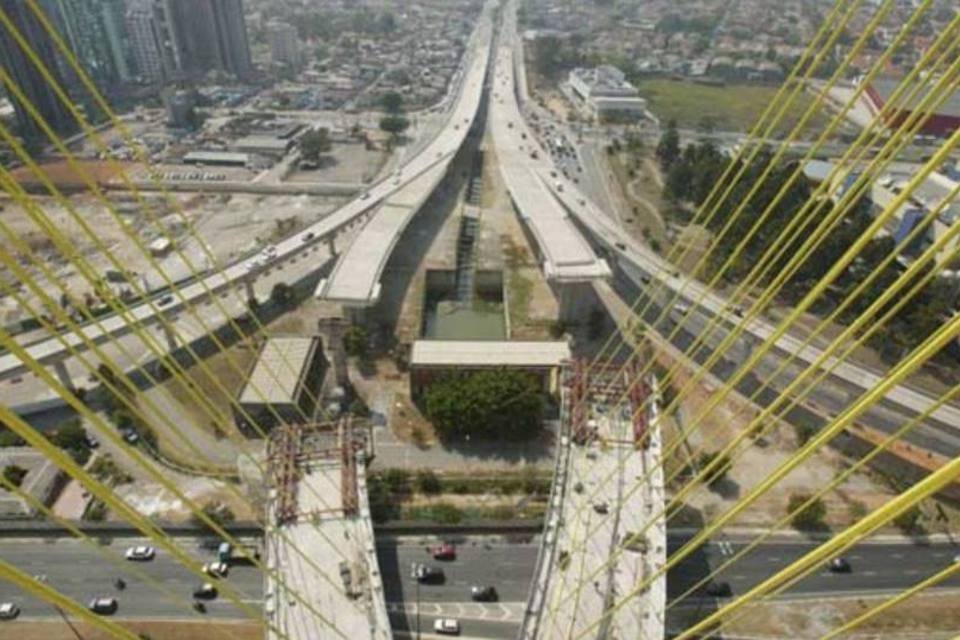

Noutra frente, o setor de infraestrutura é alvo de cobiça, com ênfase nos segmentos elétrico e de transportes.

Ranking

Bancos de investimento locais se destacaram no ranking dos coordenadores, ocupando três das primeiras cinco posições nas fusões e aquisições de janeiro a junho, valendo-se da maior proximidade com clientes, além de criar redes de distribuição semelhantes aos de bancos globais.

Itaú BBA, unidade de banco de investimento do Itaú Unibanco, liderou com volume financeiro de 20 bilhões dólares no semestre. O BTG Pactual do banqueiro André Esteves foi o primeiro em número de negócios, com 38 transações.

O Credit Suisse ficou em segundo em volume financeiro, com 16,7 bilhões dólares em operações asessoradas. Bradesco BBI ficou em quarto.

São Paulo - A cobiça pelo mercado de consumo e por grandes projetos de infraestrutura no Brasil, cuja economia tende a ganhar tração reagindo a estímulos do governo, deve acelerar o mercado de fusões e aquisições envolvendo empresas do país no segundo semestre.

Grandes corporações com caixas polpudos, pressionadas por seus investidores a aplicá-los em ativos de alto crescimento potencial, e investidores de private equity com bilhões em caixa estão sedentos para fechar negócios, que foram adiados devido à crise externa e à frágil atividade doméstica recente.

"Todas essas incertezas dificultam a convergência entre ofertas de compra e de venda", disse o diretor do BBI, braço de banco de investimentos do Bradesco, Renato Ejnisman.

Mesmo com a volatilidade dos mercados, a compra e venda de participações em empresas do Brasil movimentou 44,7 bilhões de dólares, em 417 transações, no primeiro semestre, um aumento de 7,1 por cento ante o mesmo período de 2011, quando foram computados 364 negócios, segundo dados da Thomson Reuters.

Grande parte dessa expansão se deve à correria no final do mês passado para anunciar operações às vésperas da reforma no sistema brasileiro de defesa da concorrência, que passa a incluir a análise prévia de determinadas transações.

"O volume maior foi influenciado pela mudança no Cade (Conselho Administrativo de Defesa Econômica)", disse o co-responsável pela divisão de banco de investimentos do Bank of America Merrill Lynch no país, Roberto Barbuti.

Mas a visão é de que a economia diversificada do Brasil deve voltar a se sobressair entre os investidores sofisticados num cenário de maior estabilidade, disse o chefe de fusões e aquisições do Credit Suisse para Brasil, Fabio Mourão.

Enquanto eles esperam, quem está levando a melhor são os chamados investidores estratégicos, empresas de grande porte que estão menos preocupados com o 'timing' da operação, já que têm grande interesse em ganhos de sinergia de longo prazo.

"Por isso, o investidor estratégico está disposto a pagar mais do que um fundo de private equity", disse Mourão, prevendo que 2012 será mais ativo que o anterior em fusões no país.

Maiores expectativas se dão com setores ligados ao mercado de consumo, de saúde e cuidados pessoais, em meio à leitura de que a ascensão da classe média no Brasil cria oportunidades únicas para grandes empresas globais.

"E é justamente nesses setores onde as maiores companhias globais estão sentadas numa pilha de caixa", disse a diretora-gerente de banco de investimentos do Barclays, Ana Cabral-Gardner. "O ano de 2012 ainda está por vir."

Noutra frente, o setor de infraestrutura é alvo de cobiça, com ênfase nos segmentos elétrico e de transportes.

Ranking

Bancos de investimento locais se destacaram no ranking dos coordenadores, ocupando três das primeiras cinco posições nas fusões e aquisições de janeiro a junho, valendo-se da maior proximidade com clientes, além de criar redes de distribuição semelhantes aos de bancos globais.

Itaú BBA, unidade de banco de investimento do Itaú Unibanco, liderou com volume financeiro de 20 bilhões dólares no semestre. O BTG Pactual do banqueiro André Esteves foi o primeiro em número de negócios, com 38 transações.

O Credit Suisse ficou em segundo em volume financeiro, com 16,7 bilhões dólares em operações asessoradas. Bradesco BBI ficou em quarto.