Corrida nos fundos de investimento: resgates chegam a R$ 82 bihões no 1º tri

Alta taxa de juros e aversão a risco prejudicam investimentos mais arriscados e investidores migram para a renda fixa

Repórter de Invest

Publicado em 6 de abril de 2023 às 16h38.

Última atualização em 6 de abril de 2023 às 18h10.

A combinação de juros altos e aversão a risco têm prejudicado os fundos de investimento desde o ano passado. O primeiro trimestre de 2023 foi o terceiro balanço trimestral consecutivo a registrar um volume de resgates acima da captação.

A diferença entre o que os fundos captaram em novos aportes e o que saiu da indústria em saques foi um saldo negativode R$ 82,1 bilhões, segundodados da Anbima , a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais. O valor reverteu o saldo positivo de R$ 42,6 bilhões registrado no primeiro trimestre de 2022.

Por que os fundos de investimento estão em baixa?

E os motivos para a baixa são os mesmos que, em 2022, levaram a categoria ao pior resultado de captação líquida da série histórica. Em primeiro lugar, está a alta na taxa básica de juros, a Selic, que atualmente está em 13,75% ao ano – seu maior patamar desde 2006.

Em segundo, está o alto grau de aversão a risco no mundo. Fora do Brasil, as taxas também estão subindo, o que deixa investidores estrangeiros receosos com opções mais arriscadas de investimento. E para fechar o cenário adverso, a inflação alta corrói a renda dos investidores, que resgatam parte do patrimônio investido para pagar as contas.

Tipos de investimentos isentos de imposto de renda

“A aversão global a risco e a alta taxa de juros faz com que outros instrumentos disponíveis se tornem mais atrativos que os fundos. Entre eles estão produtos de renda fixa isentos de imposto de renda, como LCIs, LCAs, CRIs e CRAs ”, afirmou Pedro Rudge, vice-presidente da Anbima, em coletiva nesta quinta-feira, 6.

A associação lembrou que o movimento observado por aqui é semelhante ao que acontece em outros dois mercados relevantes para a indústria de fundos: Estados Unidos e Luxemburgo. Nos EUA, a captação líquida dos fundos caiu do patamar de US$ 500 bilhões para US$ 126 ao final de 2022, segundo dados do IIFA (International Investment Funds Association) compilados pela Anbima. Já os fundos de Luxemburgo caíram de uma captação pouco menor que US$ 100 bilhões para apenas US$ 3,3 bilhões no mesmo período.

“Daqui para frente, o que vai definir o cenário para captação é a queda de juros. Se houverem cortes tanto aqui quanto no exterior, pode haver uma busca por ativos de risco e uma maior demanda. Mas isso deve ficar para o final do ano”, afirma Giuliano De Marchi, diretor da Anbima. Na avaliação da associação, os fundos que podem apresentar o maior potencial de captação no ano são justamente os de renda fixa.

Captação vs rentabilidade

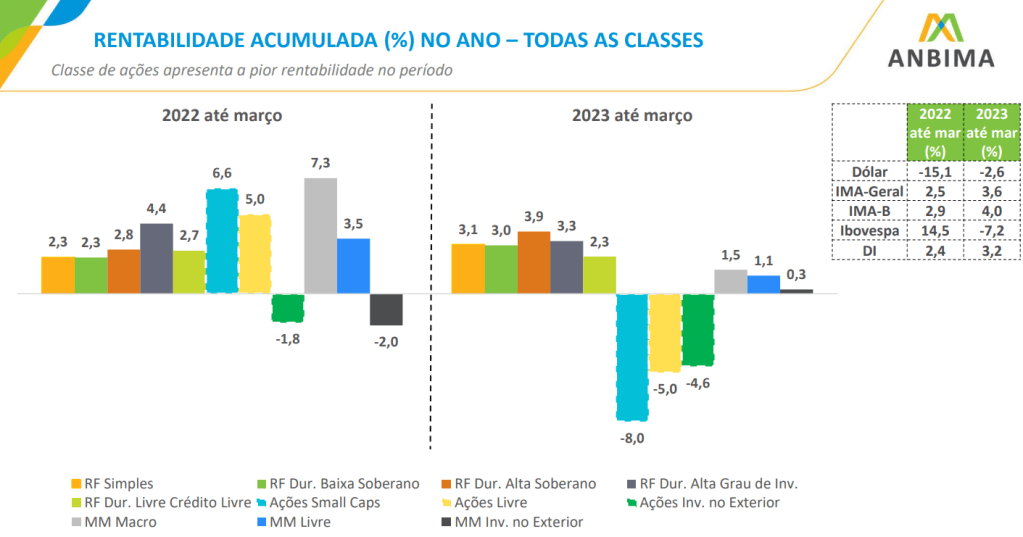

Embora os saques estejam superando o volume de captações, o desempenho da indústria continua positivo na maior parte dos segmentos. Os fundos de renda fixa tiveram rentabilidade em torno dos 3%, enquanto os multimercados ficaram perto de 1%. Os que ficaram no negativo foram os fundos de ações, com destaque negativo para os fundos de ações de small caps.

Vale lembrar, no entanto, o velho mantra do mercado: rentabilidade passada não significa rentabilidade futura. Ou seja, os fundos que sofrem hoje podem demonstrar bons rendimentos quando o cenário mudar.

Neste contexto, a Anbima reforça a necessidade de não abandonar a diversificação. “É muito difícil adivinhar o que vai ser a melhor opção de investimento nos próximos meses e anos. Nossa recomendação é ter um ovo em cada cesta, não zerar a posição em outros produtos [mais arriscados]”, comentaram Rudge e De Marchi.

Impacto Americanas nos fundos de crédito

Segundo a Anbima, não houve impacto relevante nos fundos de crédito privado após o caso de fraude na Americanas. O percentual de exposição do patrimônio dos fundos de crédito privado à títulos da varejista era de apenas 12%.

E, em termos de patrimônio, o volume dos fundos não caiu, mas sim aumentou. A concentração de patrimônio subiu de R$ 939,2 bilhões em janeiro para R$ 924,2 bilhões ao final do primeiro trimestre.

“Houve um impacto de aversão a risco e medo de contaminação em um primeiro momento. Mas quando se observa o trimestre como um todo, parece ser algo restrito até pela natureza do fato. Não é algo que se espera que aconteça com frequência”, apontou Rudge.

Veja também