Usaram seus dados para pedir crédito em seu nome? Serasa vai alertar

Nova ferramenta permite que a pessoa avise o sistema sobre se está ou não em busca de empréstimos; caso não esteja, será avisado se algum golpista entrar com esse pedido

Karla Mamona

Publicado em 9 de agosto de 2021 às 09h48.

Última atualização em 9 de agosto de 2021 às 11h23.

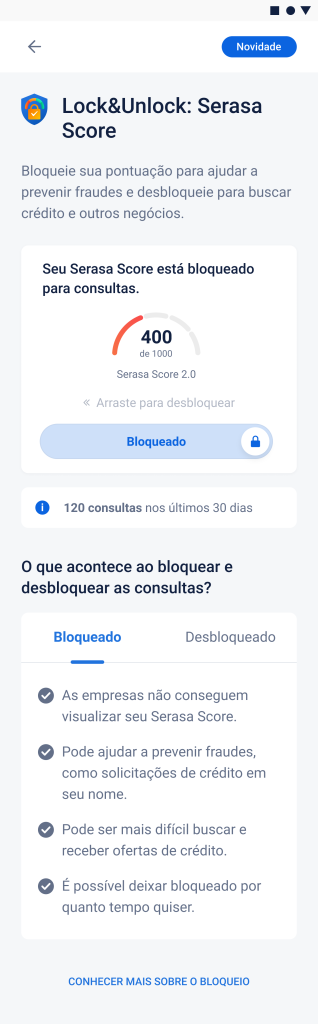

A Serasa lança nesta segunda-feira, 9, uma ferramenta que permite que o consumidor sinalize ao mercado se ele está ou não em busca de crédito. Por meio dessa nova funcionalidade, denominada de Lock&Unlock, a pessoa escolhe se deixará acessível para consulta os dados do seu score de crédito.

Vale lembrar que o score é uma pontuação que reflete os hábitos de pagamento e o relacionamento da pessoa com o mercado de crédito. Quanto maior o score, maior a chance de conseguir crédito e em condições mais vantajosas (ou menos onerosas). Entretanto ele não é o único quesito avaliado por bancos e empresas na hora da avaliação de uma compra ou um empréstimo.

As dívidas tiram o seu sono e você não sabe por onde começar a se organizar? Mostramos o caminho

Em entrevista à EXAME Invest, Matheus Moura, gerente da Serasa, explicou a principal vantagem de deixar ou não o score disponível para consulta. Segundo ele, é a segurança do consumidor. Quem fizer o bloqueio do score recebe um alerta caso haja alguma consulta.

“A ferramenta ajudará no combate à fraude. Muitas vezes, a pessoa só descobre que foi vítima de um golpe e que usaram os dados dela depois. Se o consumidor sinaliza ao mercado que ele não está em busca de crédito, dificilmente um empréstimo ou uma compra será finalizada no nome dele.”

A ferramenta está disponível dentro da Serasa Premium, um serviço de assinatura da empresa, que permite o monitoramento de dados do consumidor. Por meio dela, é possível receber alertas de movimentações no CPF, incluindo consultas ao nome, novas dívidas, negativações e mudanças do score, entre outros.

Moura afirma que as ferramentas ajudam na prevenção de fraudes. Ele conta um caso que ocorreu com um dos clientes. Por meio da plataforma, a pessoa soube que uma loja de automóveis estava olhando os dados dela. Entretanto o consumidor não estava interessado em comprar um carro.

“Na mesma hora, ela ligou na loja e questionou o motivo da busca pelos dados dela. O vendedor explicou que estava com uma pessoa na frente dele com todos os documentos da cliente e, após a ligação, ele entendeu que se tratava de um golpista e chamou a polícia.”

Moura acrescenta que é comum que o interesse do consumidor para evitar a fraude ocorra apenas depois que ele já caiu em algum golpe. “É muita dor de cabeça. Os criminosos abrem empresa no nome da pessoa e pedem falência.”

Quem foi vítima de um golpista em um primeiro momento tem um impacto no score de crédito, mas, após a comprovação do golpe, por meio de boletins de ocorrência, a pontuação do consumidor volta ao que era antes.

Sobre o score

Na Serasa, o score de crédito vai de 0 a 1.000 pontos e é formado por meio de informações disponíveis em bancos, como dívidas contratadas. Contrair uma dívida, ser negativado, atrasar o pagamento do financiamento, usar o cheque especial e buscar constantemente crédito são ações que têm impacto negativo no score.Já pagar contas em dia e não ter dívidas afetam de forma positiva a nota de crédito.