Fundos de previdência ganham destaque na prateleira em cenário de transição

Fundos voltados para aposentadoria podem estar entre os primeiros a receber fluxo de capital com redução da taxa de juro

Bolsa de Valores do Brasil, a B3: ativos em planos de previdência privada aumentaram 14,2% em 2023, e já somam 1,4 trilhão de reais (Gustavo Scatena/B3/Divulgação)

Repórter de Invest

Publicado em 23 de fevereiro de 2024 às 06h00.

Os fundos de previdência, produtos focados na aposentadoria, unem os ingredientes essenciais da transição macroeconômica de um ambiente restritivo, de juros altos, para outro arrojado, com a taxa Selic mais baixa. O segredo está no desenho do produto: eles estão entre os queridinhos dos conservadores, mas, devido ao foco no longo prazo, costumam ser fundos em que também se aceita uma pitada de risco.

“Nesses momentos de melhora do ambiente macroeconômico, a previdência é o bolso mais propício para começar a tomar risco na carteira de investimentos”, afirma Pedro Rudge, vice-presidente da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) e sócio-fundador da Leblon Equities.

Isso é possível por causa de uma série de mudanças que flexibilizaram o investimento previdenciário nos últimos dez anos, aumentando, por exemplo, o percentual permitido de investimento em renda variável de 49% para 70% no caso do pequeno investidor — e em até 100% para os investidores qualificados. Cresceram assim as possibilidades de investimento em previdência, que hoje cobrem desde renda fixa até ações internacionais. Foi também o que abriu as portas do segmento para gestoras que — sem as amarras antigas — decidiram replicar o carro-chefe de sua estratégia também em produtos previdenciários.

É o caso do Kinea Apolo Previdência, fundo lançado pela Kinea em 2020 para replicar sua estratégia multimercado — o produto foi o primeiro vencedor do Prêmio Melhores do Mercado da EXAME na categoria previdência, lançada neste ano. “Dentro da gestora, a previdência é um envelope: a estratégia é a mesma. É uma categoria interessante especialmente pelas vantagens tributárias”, explicou Ruy Alves, gestor da Kinea.

Entre os benefícios, os fundos de previdência estão isentos do “come-cotas”, a antecipação semestral do imposto de renda que incide sobre a maioria dos produtos. Outra vantagem é que a porcentagem paga em imposto de renda pode ser uma das mais baixas da indústria de fundos caso o dinheiro fique aplicado no longo prazo. A alíquota de imposto de renda na tabela regressiva é de 10% para investimentos acima de dez anos, enquanto a porcentagem é de 15% para a média dos fundos de longo prazo. Foram esses benefícios fiscais que, no último ano, alimentaram as teorias de que os recursos dos fundos exclusivos e offshore migrariam para a previdência para escapar da nova taxação.

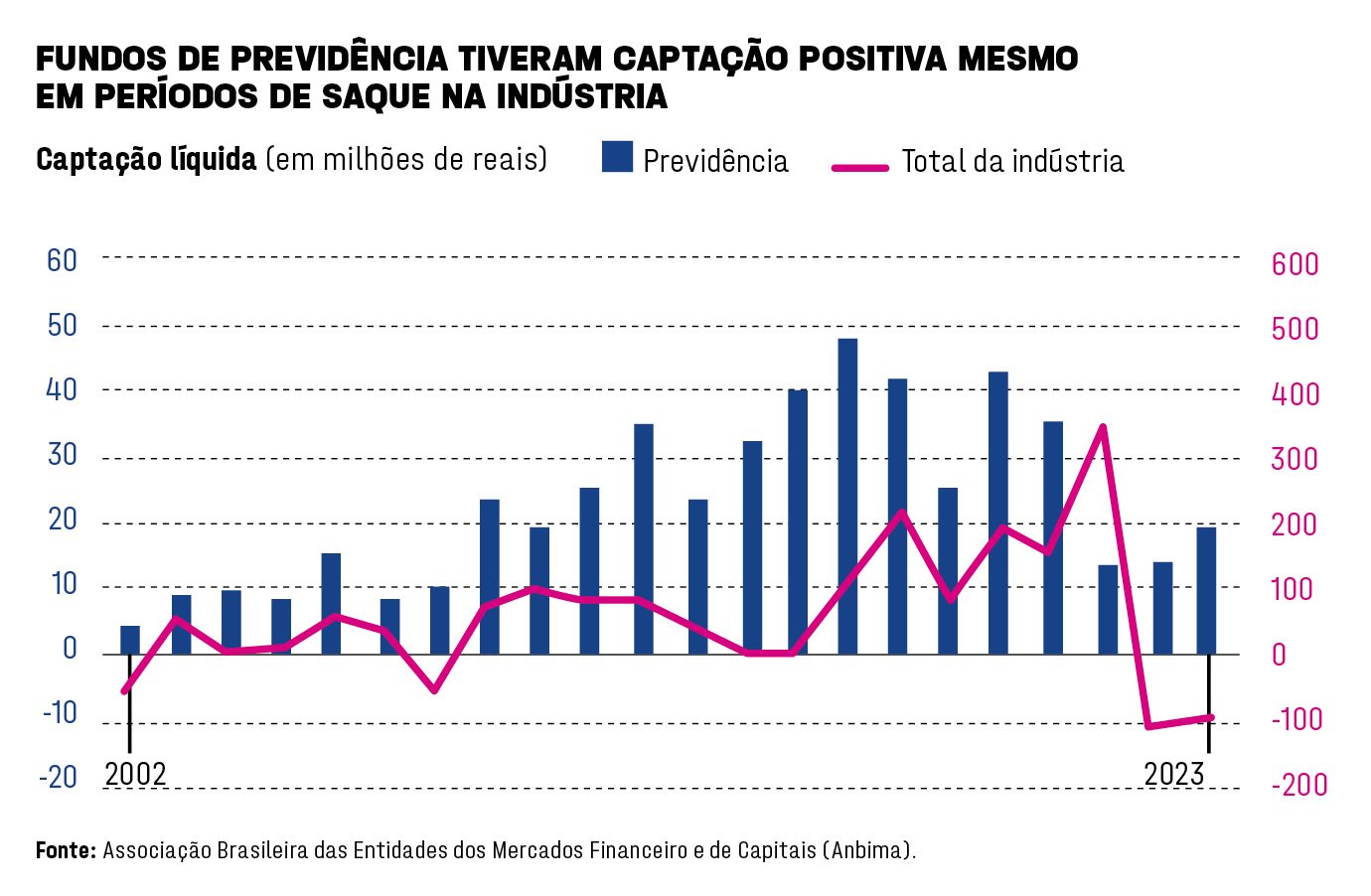

Para os especialistas ouvidos pela EXAME, a transferência de capital é uma possibilidade ainda sobre a mesa mas que, até agora, não se concretizou. O que já pode ser constatado é a resiliência do segmento, que vem mostrando uma captação positiva mesmo em períodos de saque na indústria (veja gráfico).

O nível de captação líquida da previdência privada também está caminhando para retomar o patamar pré-pandemia nos cálculos da Federação Nacional de Previdência Privada e Vida (FenaPrevi). Entre as associadas da federação, foram 42,9 bilhões de reais captados em 2023, ante 58 bilhões de reais em 2019. Os ativos em planos de previdência privada aumentaram 14,2% em 2023 e já somam 1,4 trilhão de reais, segundo a FenaPrevi. São 11 milhões de pessoas que possuem algum tipo de plano de previdência privada no país.

“Os fundos de previdência conseguem ficar à frente da indústria porque o investidor conservador está sempre colocando dinheiro no produto. Os aportes mensais funcionam como uma prestação a pagar, que nos traz mais constância que os demais segmentos”, defendeu Altair Cesar de Jesus, superintendente de Investimentos da Brasilprev, braço de previdência privada do Banco do Brasil.

Existem ainda algumas novidades que podem renovar o gás da indústria. Uma delas é a Lei no 14.652, sancionada em agosto do ano passado. A lei permite que os recursos depositados em planos de previdência complementar aberta sejam usados como garantia para empréstimos bancários. Para Estevão Scripilliti, diretor da Bradesco Vida e Previdência, a mudança vai incentivar que os recursos para aposentadoria não sejam sacados para emergências pontuais.

“Quando o cliente tinha uma necessidade de liquidez de curto prazo, ele logo resgatava a previdência. O crédito com garantia é mais barato, e se torna uma alternativa ao saque do fundo. Deixa o produto menos sensível às demandas imediatas.” Nas contas da Bradesco Vida e Previdência, o crédito garantido com esse instrumento aumentou de 3 bilhões para 5 bilhões de reais nos sete meses desde a aprovação da lei.

Outra mudança no radar é a adaptação da indústria para a fase da aposentadoria em si, quando chega o momento de sacar os recursos do fundo. Atualmente o investidor pode escolher o regime de tributação de seu fundo de previdência apenas no momento da contratação do produto — deixando a decisão engessada por décadas até o primeiro saque. Mas isso pode mudar com a Lei no 14.803, sancionada neste ano mas ainda no aguardo de regulamentação da Superintendência de Seguros Privados (Susep). Atualmente o investidor pode escolher o regime de tributação de seu fundo de previdência apenas no momento da contratação do produto. Com a alteração, será possível mudar de regime também no momento do saque da aposentadoria privada.

:format(webp))