Após Oi (OIBR3) vender operação móvel, é hora da compra? Analista responde

Com a venda da operação móvel para rivais e o fim próximo da recuperação judicial, analista responde se vale a pena investir na Oi

Da Redação

Publicado em 29 de abril de 2022 às 09h00.

Este conteúdo é patrocinado e apresentado por Empiricus.

A Oi ( OIBR3 ) está cada vez mais perto de sair do processo de recuperação judicial. Na semana passada, a telecom concluiu a venda da operação móvel para as rivais Claro, Tim e Vivo por quase R$ 16 bilhões.

Parte do dinheiro foi usado para quitar uma dívida com o BNDES (Banco Nacional de Desenvolvimento Econômico e Social), no valor de R$ 4,6 bilhões. Com isso, a maior recuperação judicial do país, que perdura desde junho de 2016, parece ter data prevista para terminar, no próximo trimestre de 2022.

Diante disso, é razoável que o investidor esteja se perguntando: é hora de comprar ações OIBR3?

A conclusão do processo de venda das operações é especialmente positiva para a Oi. Segundo dados do 3º trimestre de 2021, a telecom possuía R$ 30 bilhões de dívida líquida. Agora, com a venda dos ativos móveis, esse número cai quase pela metade, próximo dos R$ 15 bilhões.

Além disso, a Oi também espera a aprovação da venda do controle da sua rede de fibra óptica para a GlobeNet e fundos do banco de investimentos BTG Pactual pela quantia de R$ 13 bilhões. Assim, a companhia poderá ficar praticamente livre de dívidas.

Mas, respondendo à pergunta, esses ainda não são motivos suficientes para que seja favorável comprar ações OIBR3 agora. É disso que está convicto Felipe Miranda, co-CEO da maior casa de análise financeira independente do país, a Empiricus.

Ele chegou a recomendar os papéis da Oi quando enxergou sinais de recuperação por parte da empresa, mas retirou o papel de sua carteira recentemente.

Em um relatório publicado recentemente, Miranda explicou aos investidores que, apesar de ainda ver potencial de valorização nas ações OIBR3, retirou a indicação da sua carteira de ações recomendadas, chamada “Oportunidades de Uma Vida”.

“Haverá um momento melhor para voltarmos a recomendar Oi. Por ora, preferimos dar espaço para outras ações que fazem mais sentido”, afirmou o analista.

É por isso que eu sugiro que você entenda o que está acontecendo com a telecom e também com o cenário macroeconômico mundial antes de optar por comprar ou vender seus papéis. A seguir, explico o que está por trás da decisão de Miranda e por que a Oi não é mais uma recomendação da carteira dele:

Por que esse analista indica vender OIBR3? (embora ainda haja potencial de valorização no longo prazo)

Se você acompanha o noticiário de economia, vai notar que estamos vivendo uma nova ordem mundial no mercado financeiro. Se nos últimos anos o contexto foi de juros muito baixos e inflação praticamente inexistente, agora estamos em um período completamente oposto. Há um mundo de juros mais altos e inflação preocupante.

Para que você entenda o cenário, em um intervalo de 2 anos, a taxa Selic foi de 2% para 11,75% ao ano. E, segundo sinalização do Copom, o comitê do Banco Central brasileiro que define a taxa básica de juros, ela pode chegar aos 12,75% até o fim de 2022.

A alta dos juros é um “remédio” do Banco Central para segurar a inflação. E o fato é que a inflação está decolando no Brasil e no mundo. O IPCA, índice de inflação oficial brasileiro, acumula uma alta de 11,3% em 12 meses até março.

No mundo, a dinâmica de juros e de inflação tem sido a mesma. A saída dos bancos centrais para conter os preços é aumentar as taxas de juros. No caso dos EUA, essa é uma mudança macroeconômica brutal. “Aquela farra de dinheiro barato financiando empresas com promessas de lucros abundantes no futuro e nenhum resultado no presente acabou”, explica Miranda.

As implicações desse movimento são significativas. Neste novo cenário de juros mais altos, todas as empresas de “ growth ” (em crescimento), isto é, que não são lucrativas agora, mas que têm a promessa de entregar lucros exponenciais no futuro, passam a ser preteridas em favor dos casos de “ value ” (empresas de valor, que estão com múltiplos baixos e que geram caixa no presente).

Na prática, isso significa que especialistas do mercado financeiro e investidores estão fugindo de empresas de tecnologia ou de cases de recuperação judicial, como é o caso da Oi, que têm fluxos de caixa incertos. Em vez disso, eles têm preferido investir em ações de empresas mais sólidas, com caixa robusto e resilientes:

“Embora vejamos grande potencial de valorização nos papéis da Oi, esse ainda é um nome de alto risco, um turnaround complexo e uma empresa endividada, que sofre com a alta dos juros” - Felipe Miranda, co-CEO da Empiricus

Para Miranda, diante do cenário atual, não faz sentido deixar de investir em empresas como Vale (VALE3) e Petrobras (PETR4), por exemplo, que são resilientes e estão extremamente baratas, para comprar ações de companhias que estão caras e não têm perspectiva de crescimento no presente.

É por isso que o analista está recomendando vender os papéis da Oi, mesmo entendendo que eles ainda têm grande potencial de valorização no futuro.

Quando Miranda recomendou investir na Oi, o contexto macroeconômico era outro. Na época, a taxa Selic estava em 5,9% ao ano, com perspectiva de queda ainda maior para os juros.

Com isso, o mercado como um todo estava disposto a investir em ativos com fluxos de caixa estendidos. Nos meses seguintes, de fato, a Selic caiu ainda mais, para 2% ao ano, no início de 2021. Nesse contexto, o dinheiro rendia pouco no presente e fazia sentido apostar em empresas que poderiam despontar no futuro.

Em outras palavras, os investidores aceitavam comprar ações que não davam lucros no presente, como é o caso da Oi e também de inúmeras empresas de tecnologia no mundo todo, pagando um pouco mais caro quando o juro era baixo.

Mas agora o jogo é outro. “Nos parece fazer sentido essa migração tática em direção a nomes de valor clássico”, afirma.

E essa decisão se faz ainda mais importante em um contexto em que o Brasil tem uma das poucas bolsas de valores no mundo que está performando positivamente. Para Miranda, esse é um prato cheio para comprar ações de empresas de valor.

Pois, pela primeira vez em muitos anos, há uma convergência de fatores em favor do nosso país. E parece que os investidores estrangeiros já se deram conta disso.

Tem uma ‘tsunami’ de capital estrangeiro entrando no Brasil - e você pode lucrar com isso se investir em empresas de valor

Enquanto o investidor brasileiro está deslumbrado com os títulos de renda fixa na casa dos 2 dígitos, há um importante fenômeno acontecendo no mercado de ações. Acontece que, neste momento, o Brasil é um dos poucos países a entregar performance positiva na bolsa de valores.

Veja o gráfico abaixo que traz o retorno em dólar de algumas bolsas globais:

Imagem: TradingView

De acordo com levantamento do G1, o país está em primeiro lugar no ranking de melhor desempenho do mundo neste ano entre as bolsas de países emergentes. Para você ter uma ideia, nos primeiros três meses do ano, o Ibovespa (principal índice de referência da bolsa brasileira) avançou mais de 32% em dólares até o dia 31 de março.

E mesmo em comparação com países desenvolvidos, o Brasil ainda sai na frente. Nos Estados Unidos, os índices S&P 500, Dow Jones e Nasdaq estavam em queda. O mesmo aconteceu na Europa, onde o DAX (índice de referência da bolsa alemã) caiu. Enquanto que na Inglaterra, a bolsa ficou no zero a zero.

O motivo é que enquanto o mercado de capitais estrangeiro ainda sofre os impactos da pandemia e da guerra entre Rússia e Ucrânia, o Brasil desfruta de diversas vantagens:

- Estamos em posição geográfica privilegiada, fora da guerra na Europa e sem grandes ameaças geopolíticas, com histórico de pacificação e neutralidade;

- Somos um nome bastante associado a casos de valor, com grande exposição a commodities e bancos com grande representatividade nos principais índices de ações;

- Estamos baratos frente aos outros mercados, com o Ibovespa negociando hoje próximo a 8 vezes lucros projetados (um desconto de 30% sobre a média histórica).

E tudo isso leva a um otimismo especial com empresas de valor, capazes de atrair fluxo estrangeiro e se beneficiar do juro alto. Na verdade, isso já está acontecendo. Como prova, houve um saldo positivo de mais de R$ 60 bilhões de capital estrangeiro entrando na bolsa brasileira.

Em outras palavras, os gringos estão aproveitando que a bolsa brasileira ainda está mal precificada para comprar ações de boas empresas a “preço de banana”. Para Miranda, é isso o que o investidor brasileiro também deveria estar fazendo agora.

Veja bem: não estou dizendo que é errado investir em renda fixa aproveitando a alta da Selic, afinal, ela é realmente atrativa acima de 11% ao ano. Mas o ponto é que você pode estar deixando dinheiro na mesa se não aproveitar o cenário macroeconômico para se posicionar também em ações brasileiras.

Por enquanto, você ainda está dentro do timing ideal para comprá-las, mas isso pode não durar muito tempo. Felipe Miranda já tomou uma atitude para aproveitar o novo cenário: desistiu dos papéis da Oi para recomendar as ações de um “bancão”.

O analista decidiu cair fora das ações OIBR3 para comprar as ações de um banco tradicional brasileiro que, na visão dele, está barato agora e tende a ser beneficiado pela alta da Selic. “A inclusão desse banco à carteira complementa muito bem nossa tese de retorno ao clássico e rentável, em um mundo pós-hipervalorização de promessas techs, nem sempre tão rentáveis assim ao acionista”, afirma.

Se você tiver interesse em conhecer a ação que Miranda está recomendando, saber mais sobre sua tese, você pode acessar o relatório gratuito. Você não precisa pagar nada, é só se cadastrar para receber o relatório por e-mail. Esse pode ser o seu primeiro passo para investir ao lado de alguém que, ao longo de quase 7 anos, já acumulou com suas recomendações cerca de 400% de lucro com ações - mesmo em anos de pandemia.

Conheça a ação do banco que ‘roubou’ o lugar da Oi em relatório gratuito

Neste relatório gratuito , Miranda compartilhou com os investidores detalhes sobre o porquê decidiu retirar as ações OIBR3 da carteira de “ Oportunidades de Uma Vida ” para incluir as ações de um banco tradicional no lugar.

Para acessar o documento, basta inserir o seu e-mail aqui e fazer o download . Não se preocupe, pois nenhum centavo sequer será cobrado para que você possa conhecer a nova recomendação do analista.

Mas pode ser que você esteja se questionando: “afinal, quem entregaria uma indicação da carteira assim, sem mais nem menos?” Bom, o motivo é simples. Está no DNA da Empiricus sair na frente do restante do mercado e recomendar que investidores se antecipem a certos movimentos. Existem várias indicações gratuitas nas redes sociais, no site da Empiricus e também neste portal de notícias, que tem diversos analistas da casa como colunistas.

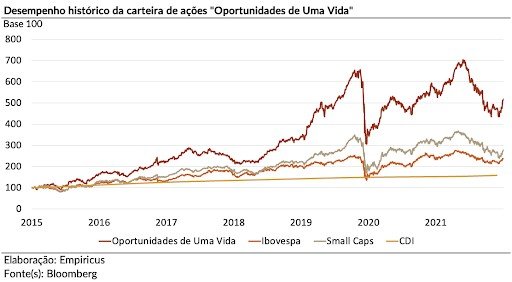

Para Miranda, essa é uma oportunidade para que a casa de análise independente prove mais uma vez o seu valor. Foi assim que a carteira dele pôde multiplicar o capital de investidores por, em média, 5 vezes, desde a sua criação, em setembro de 2015, até agora.

E, além de tudo, superou rigorosamente todos os índices de referência do mercado, mesmo considerando as quedas da pandemia e, mais recentemente, com a guerra:

Fonte: Bloomberg/Elaboração Empiricus

Se ficou interessado no trabalho do analista e está curioso para saber qual a ação que Miranda colocou no lugar da Oi diante do cenário macroeconômico, recomendo que clique no botão abaixo que dê uma “espiadinha” no relatório:

Este conteúdo é patrocinado e apresentado por Empiricus.