Decisão da Moody´s não é coerente com fiscal

A Moody´s aumentou a nota de risco brasileira de Ba2 para Ba1, um nível abaixo do investment grade

Moody's (Joel Saget/AFP)

Colunista

Publicado em 7 de outubro de 2024 às 13h25.

A Moody´s aumentou a nota de risco brasileira de Ba2 para Ba1, um nível abaixo do investment grade. A última vez que estivemos nesta condição foi em agosto de 2007, quando a empresa deu o upgrade para Ba1.

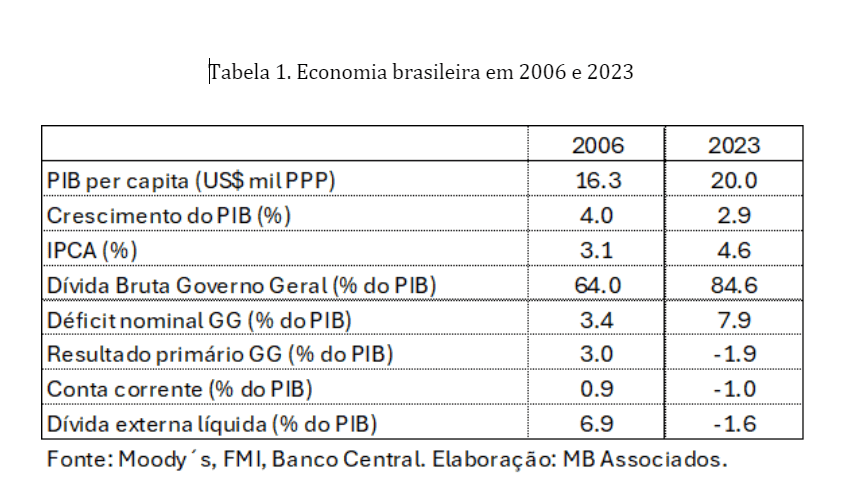

As condições econômicas em 2006, ano em que os dados anuais foram observados para a mudança da nota em agosto de 2007, eram sob quase todos os quesitos melhores do que agora. A tabela 1 faz uma comparação entre os números, em parte reportados pela Moody´s na sua decisão, e outros que adicionamos que mostram a piora estrutural que o país enfrenta na parte fiscal.

O PIB per capita em US$ cresceu muito pouco em quase 20 anos saindo de US$ 16,3 mil para US$ 20 mil, nas contas deste último ano pela Moody´s. O crescimento econômico em 2006 era maior, mas dada a diferença de crescimento populacional dos dois períodos não é tão diferente. A inflação em 2006 havia atingido um número baixo e abaixo da meta da época, de 4,5%, que foi até fruto de reclamação por parte do governo por estar tão baixa. Avançamos na meta, que hoje finalmente é 3%, mas ainda com dificuldades de chegar a esse número. Os 3% alcançados em 2006 foram fruto de forte apreciação cambial que não está no radar atualmente.

Os resultados fiscais são nosso ponto de stress. Tanto a dívida quanto as leituras de resultados primários e nominais mostram uma economia pior em 2023 do que em 2006. Mais ainda, o filme de 2006 era melhor do que o filme de 2023, pois a dívida bruta chegou a 59% em 2013, dos 64% que tínhamos em 2006 (aqui utilizando o critério do FMI para podermos comparar com esse período, já que o BC mudou a metodologia em 2011). O déficit nominal estava em 3,4% naquela época em agora está em 8% enquanto o primário, maior elemento de preocupação, tinha robustos 3% de superávit naquele momento, números que melhoraram até 2008. Atualmente o déficit foi artificialmente elevado ano passado e deve permanecer na casa dos 0,7% a 0,8% até 2026 pelo menos.

melhora significativa que tivemos, já consolidada desde essa época foi na dívida externa líquida, que estava em forte queda naquele momento, com 7% e hoje se mantém em território negativo há alguns anos.

Até 2006, o Brasil vinha em uma sequência inédita de reformas econômicas que permitiram resultados robustos que se mantiveram por algum tempo até a mudança de política do governo começar a ficar mais clara, depois da saída de Palloci. Agora, o país passou também por uma sequência de reformas importantes, especialmente no governo Temer e a tributária agora no governo Lula que ajudam a explicar a decisão da Moody´s. Entretanto, uma economia que estaria a um passo do investment grade precisaria dar sinais mais substantivos em relação à trajetória fiscal, o que não é o caso. Utilizando a metodologia do BC para a dívida bruta, sairemos de 72% do PIB em 2022 para 84% no final de 2026, uma alta de 12 pontos percentuais em apenas quatro anos sem nenhuma crise no meio do caminho para justificar tal elevação. Ainda mais, há uma recorrente tendência do governo de se apegar a metas fictícias. Por exemplo, o governo insiste que poderá chegar ao piso inferior da meta, de déficit de 0,25% do PIB, enquanto o déficit real, pelos créditos extraordinários que foram feitos esse ano para as queimadas e a enchente no Rio Grande do Sul devem levar o déficit real para R$ 70 bilhões. Ano que vem, com os R$ 44 bilhões de precatórios fora da conta, o resultado será de pelo menos R$ 75 bilhões de déficit, considerando que o governo siga atingindo o mínimo da meta fictícia.

Para atingir o investment grade o governo terá que fazer mudanças efetivas na estrutura fiscal, como temos discutido em outros momentos neste espaço. Sem isso, parte importante dos números positivos que se mostram na economia agora vão se perder, a começar pelo crescimento que será recorrentemente afetado por uma taxa de juros que ficará pressionada pelo fiscal em desequilíbrio (a taxa de juros neutra já está entre 5% e 6%).

O que a Moody´s não conta, mas faz parte da resiliência da economia brasileira, é o fato de que as commodities de uma forma ampla têm sido responsáveis pelo crescimento econômico dos últimos anos e com potencial de manter esse padrão nos próximos anos. Fica uma dúvida sobre o papel das reformas no crescimento recente, dado que o grande puxador da expansão entre 21 e 23 foram as commodities e agora em 24 a política fiscal tem sido a principal fonte de expansão. O crescimento que foi gerado nos primeiros mandatos de Lula foi razão das longas reformas feitas anteriormente por FHC, mas que foram sancionadas pelo governo naquela época. A manutenção das boas práticas foi essencial para que o crescimento acontecesse. Dessa vez, as boas práticas fiscais estão aquém do ideal e o mundo cresce menos do que naquele período. Ao mesmo tempo, diversas reformas microeconômicas foram feitas nos últimos anos, mas fico na dúvida se não foram mais intensas e disruptivas no governo FHC em relação ao momento atual. De qualquer maneira, será mais difícil dessa vez passar para o investment grade, que, em 2007, levou dois anos para acontecer, vindo apenas em setembro de 2009. Dessa vez, se ocorrer, será só depois de reformas fiscais mais profundas, caso aconteçam, a partir de 2027.

:format(webp))