O que aconteceu com as previsões de inflação?

O leitor desta coluna tem acompanhado já há alguns meses minha posição de que o processo de desinflação no Brasil tem sido mais intenso do que o previsto pelo mercado financeiro. A divulgação do IPCA do mês de novembro passado corroborou esta minha tese e levou os principais analistas a fazer uma rápida e dramática […]

CONSUMO: uma fonte de erro foi a pouca – ou nenhuma – importância dada à dinâmica de preços que se segue à ruptura de uma bolha de consumo gerada pelo excesso de crédito na economia / Marcelo Correa/EXAME.com (Marcelo Correa/Site Exame)

Luiz Carlos Mendonça de Barros

Publicado em 12 de dezembro de 2016 às 10h18.

Última atualização em 22 de junho de 2017 às 17h59.

O leitor desta coluna tem acompanhado já há alguns meses minha posição de que o processo de desinflação no Brasil tem sido mais intenso do que o previsto pelo mercado financeiro. A divulgação do IPCA do mês de novembro passado corroborou esta minha tese e levou os principais analistas a fazer uma rápida e dramática revisão de seus números. Mais ainda, obrigou o COPOM a rever sua postura de extrema cautela na redução da taxa SELIC e assumir o compromisso de acelerar sua redução já na reunião de janeiro próximo. Uma postura pouco usual na tradição do Banco Central do Brasil.

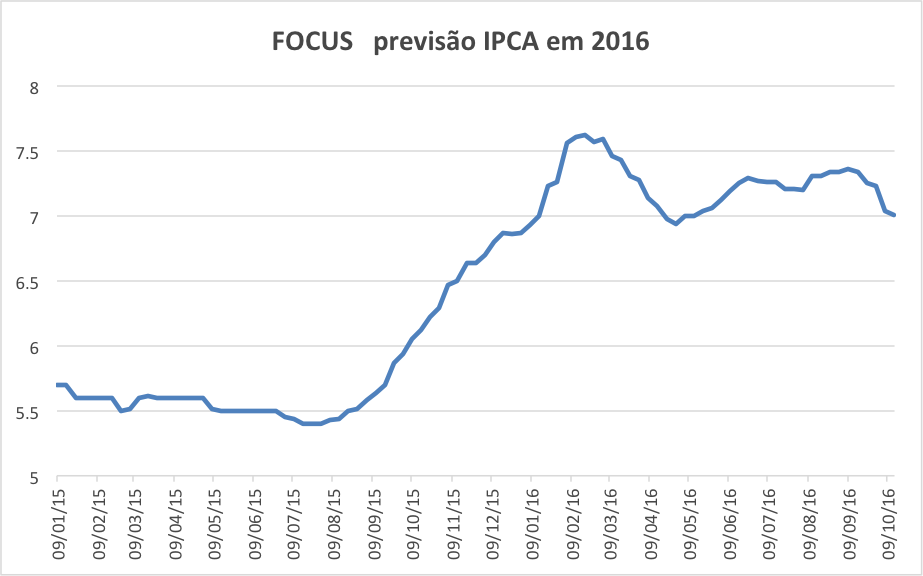

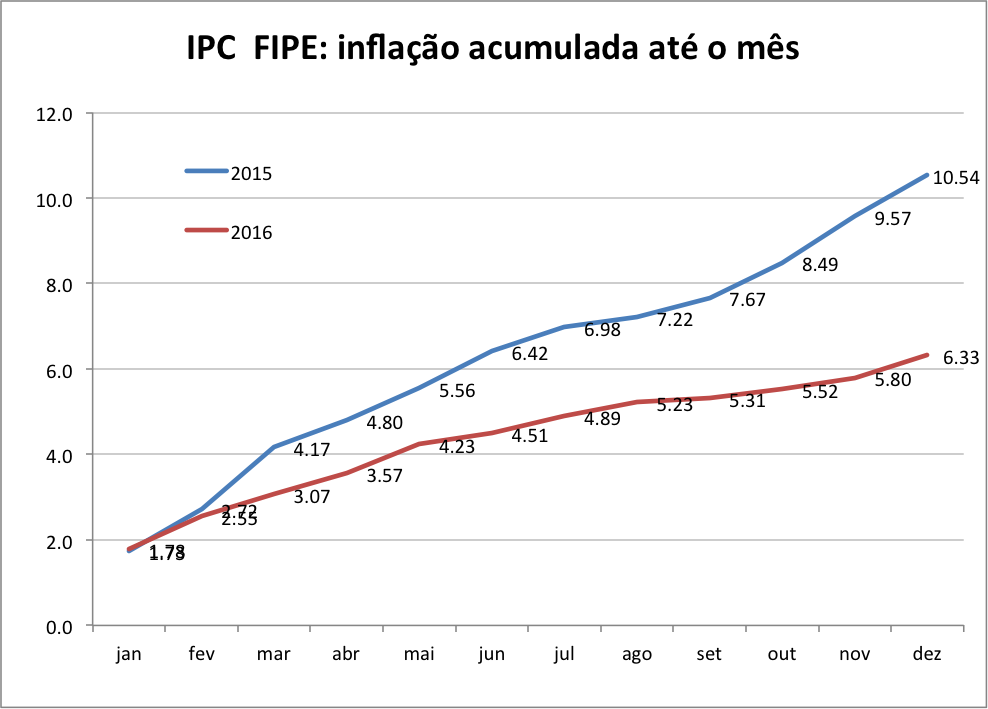

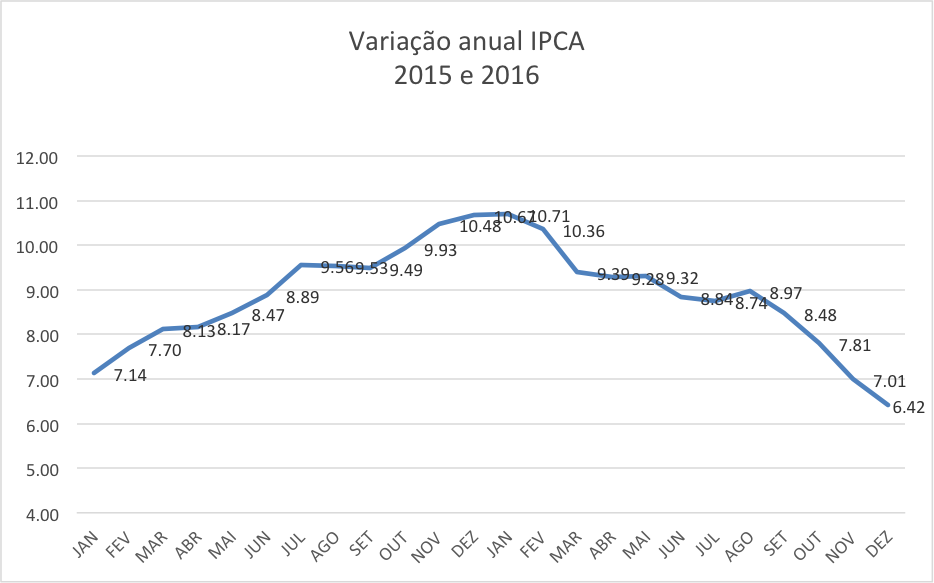

Em função da surpresa da ata do COPOM e do impacto do IPCA divulgado, o mercado de juros futuros passou a incorporar uma queda sequencial de 75 pontos no primeiro trimestre do ano novo. Pela primeira vez vários analistas de mercado acordaram para a questão da profunda recessão que vivemos e do impacto que o chamado hiato do produto está tendo sobre a formação de preços, inclusive na caixa preta que é o segmento dos serviços no Brasil. Na parte de baixo desta coluna apresento um gráfico com o comportamento do IPCA e o IPC da FIPE no ano fechado de 2016 a partir de uma previsão de 0,40% para o número de dezembro.

Vale a pena lembrar que no FOCUS do início do mês de outubro – veja também gráfico abaixo– a previsão para o IPCA em 2016 era de 7,20%. Ou seja, em apenas dois meses os responsáveis pela previsão do IPCA corrigiram seus números em 70 pontos o que mostra a dimensão dos erros cometidos. Se considerarmos o IPC medido pela FIPE a acomodação da inflação em 2016 é ainda mais forte, com o índice cheio podendo chegar a 6,30%.

Aqui cabe uma pergunta sobre as causas de erros tão expressivos cometidos por um grande número de analistas qualificados. Na minha opinião, estes erros estão associados a uma visão equivocada sobre a dinâmica da inflação no Brasil nos últimos dois anos, criada em função de uma posição ortodoxa radical em relação à influência das chamadas expectativas racionais na definição da inflação futura. Ao minimizar os efeitos que a recessão que se seguiu a reeleição da presidente Dilma, com uma queda de quase 11% na chamada absorção interna, não se deu conta da intensidade da correção dos preços nos últimos três meses. Também contribuiu para este erro o fato da maioria dos analistas de mercado trabalhar com a taxa de inflação cheia em doze meses e não com a inflação na margem.

Outra fonte de erro foi a pouca – ou nenhuma – importância dada à dinâmica de preços que se segue à ruptura de uma bolha de consumo gerada pelo excesso de crédito na economia. Entre 2012 e 2013 a absorção interna crescia a taxas de 10% ao ano fazendo com que a inflação se acelerasse de forma continua no primeiro mandato da expresidente Dilma. Ora, como sabemos de outras experiências, a desinflação que se segue a situações como esta é sempre muito aguda quando a política econômica passa a corrigir os excessos da bolha. No caso brasileiro de agora, a intensidade da acomodação dos preços de mercado foi suficiente para que mesmo em setores como o de serviços a inercia inflacionaria fosse vencida no último trimestre deste ano.

Como a recuperação da economia no próximo ano será frágil não há porque se manter a posição majoritária do mercado financeiro de um IPCA em 2017 acima do centro da meta do Banco Central, mesmo com uma taxa de juros SELIC de apenas um dígito ao final de dezembro. A inflação corrente já está na meta e assim deve continuar até as eleições de 2018 pelo menos.

:format(webp))