1210_pme_1

Carolina Ingizza

Publicado em 21 de maio de 2020 às 05h30.

Última atualização em 12 de fevereiro de 2021 às 12h58.

Leonardo Rizzo, dono da empresa de gestão de camarotes esportivos Soccer Hospitality, perdeu 100% de sua receita com a pandemia do coronavírus. Ele percebeu o impacto que a quarentena teria em seu negócio quando a Federação Paulista de Futebol, no dia 13 de março, anunciou que todos os jogos na capital seriam realizados com portões fechados. Depois, os jogos e os eventos foram suspensos por tempo indeterminado. “Eu passei a não ter o que vender”, diz. Sua empresa, fundada em 2009, faturou cerca de 8,5 milhões de reais no ano passado com a venda de ingressos para jogos, festas e shows nos camarotes da Arena Corinthians, do Allianz Parque, do Morumbi e do Sambódromo de São Paulo.

Sem conseguir realizar novas vendas, Rizzo buscou as linhas de crédito disponíveis no mercado em abril. Não teve sucesso com bancos públicos, cooperativas de crédito e bancos privados. A alternativa encontrada foi suspender temporariamente o contrato de 25 funcionários por dois meses, enquanto outros 25 seguem trabalhando em regime de redução salarial. Para conseguir pagar a folha e honrar compromissos, Rizzo está produzindo, em parceria com os times, lives esportivas patrocinadas por grandes empresas. Dessa forma, conseguirá manter a companhia pelo menos até dezembro.

A situação da Soccer Hospitality é ruim, mas melhor do que a média das pequenas e médias empresas brasileiras. A maioria não tem caixa para sobreviver por tantos meses. Uma pesquisa nacional realizada pelo Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae), de 3 a 7 de abril, mostrou que, em média, os pequenos negócios conseguiriam pagar as contas com a empresa fechada por até 23 dias. A estimativa do Sebrae é que de 20% a 25% das micro e pequenas empresas fechem por causa da pandemia. Quem perde com isso é o país. As microempresas, com faturamento anual de até 360.000 reais, e as empresas de pequeno porte, que faturam até 4,8 milhões de reais, são vitais para a economia.

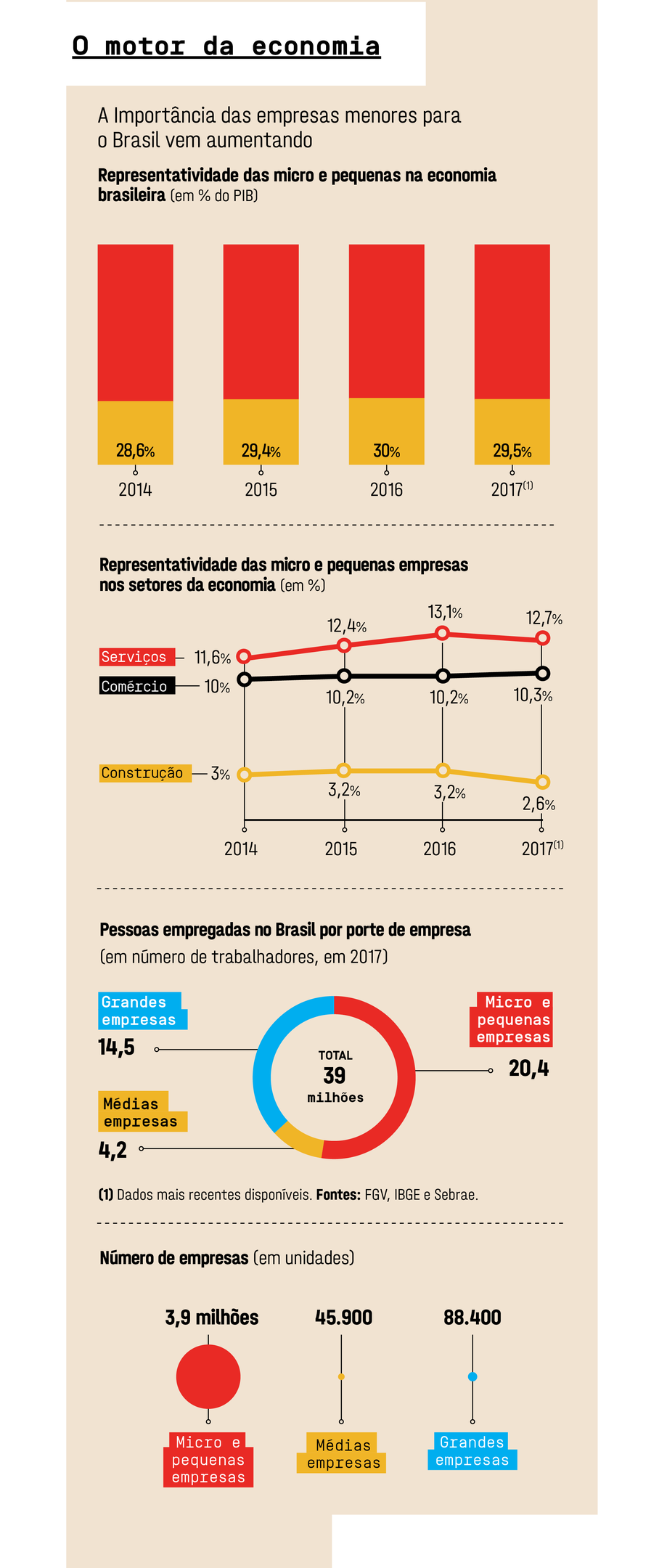

Juntas, elas representam 96,6% dos negócios e contribuem para cerca de 30% do produto interno bruto (PIB) brasileiro. Além disso, elas são responsáveis pela maioria (52%) dos empregos formais. Em 2019, enquanto as médias e grandes empresas fecharam 88.000 postos de trabalho, as micro e pequenas empresas abriram 731.000 vagas, de acordo com uma análise do Sebrae feita com base em dados do Ministério da Economia. “Não vamos conseguir passar por esta crise se não for pelas micro e pequenas empresas. Elas sustentam o povo e os empregos”, afirma Ercílio Santinoni, presidente da Confederação Nacional das Micro e Pequenas Empresas (Conampe).

O Ministério da Economia adotou algumas iniciativas para ajudar as empresas brasileiras durante a crise causada pela covid-19. Desde meados de março, tributos como PIS, Pasep, Cofins e Simples Nacional foram adiados, assim como o recolhimento do Fundo de Garantia do Tempo de Serviço (FGTS). O governo também instituiu uma pausa de duas prestações nos financiamentos da Caixa Econômica Federal e regulamentou uma carência de até 90 dias para as novas contratações de crédito comercial com o banco.

As medidas trouxeram um alívio imediato, mas, com o volume de vendas muito reduzido e sem uma real perspectiva de quando haverá uma retomada econômica, os empresários precisam de crédito para conseguir pagar os custos fixos enquanto a operação da empresa continuar fechada. “Em geral, o crédito já é complicado e caro. Em um momento de incerteza, em que as empresas possuem poucas garantias de que vão conseguir retomar, fica ainda mais difícil”, diz Edgard Barki, coordenador do Centro de Empreendedorismo e Novos Negócios da FGV.

Os cinco maiores bancos do país anunciaram na segunda quinzena de março algumas medidas para dar fôlego financeiro às empresas. Uma delas é a prorrogação de 60 a 180 dias nos vencimentos das dívidas. A pausa no pagamento teve como foco os clientes que estão adimplentes e os contratos já vigentes. As instituições também criaram novas linhas de crédito voltadas para o financiamento de capital de giro e da folha de pagamentos. A Caixa, por exemplo, em um convênio assinado com o Sebrae, criou uma linha com crédito garantido com os recursos do Fundo de Aval às Micro e Pequenas Empresas (Fampe).

A taxa de juro varia de 1,19% a 1,39% ao mês. Até o dia 12 de maio, nessa linha, a Caixa concedeu 152,4 milhões de reais em empréstimos. Os bancos privados Itaú Unibanco, Santander e Bradesco lançaram linhas após a adesão ao fundo emergencial voltado para o financiamento da folha de pagamentos de pequenas e médias empresas. O fundo foi criado com a Medida Provisória no 944/20 e destina recursos para o financiamento de até dois meses da folha de pagamentos, sendo 85% desse valor oriundo do funding do Tesouro Nacional, com recursos que serão aportados em um fundo administrado pelo Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e 15% dos próprios bancos, que serão responsáveis pelo repasse dos recursos.

O último balanço divulgado pelo banco de fomento apontou que essa linha de financiamento contabilizava 73.000 operações aprovadas, totalizando 1,6 bilhão de reais, bem abaixo do total de recursos disponíveis, de 40 bilhões. “Muitos bancos só emprestaram para quem fazia a folha de pagamentos com eles”, afirma Santinoni.

Dinheiro para capital de giro também custa a chegar. Numa linha disponibilizada pelo BNDES, o total emprestado até agora é de 2,3 bilhões de reais, quase metade do valor total disponível, de 5 bilhões. No total, o orçamento do BNDES para combate à crise do coronavírus soma 77 bilhões de reais (considerando a suspensão de pagamentos em operações e a concessão de crédito) e até agora o banco emprestou 12,8 bilhões de reais, ou seja, 16,62% dos recursos.

De acordo com a Federação Brasileira de Bancos (Febraban), do dia 16 de março até 8 de maio, os bancos liberaram 31,36 bilhões de reais para micro e pequenas empresas em novos empréstimos e 43,28 bilhões de reais para empresas de médio porte. O valor é bem inferior aos empréstimos concedidos às grandes empresas (216,87 bilhões) e às pessoas físicas (86,45 bilhões de reais). “A empresa precisa responder para que quer o dinheiro, por quanto tempo precisa dele e quando vai pagá-lo. Agora a gente não tem essas respostas”, diz Eduardo Menicucci, professor na Fundação Dom Cabral.

Uma pesquisa realizada pelo Sebrae apontou que a maioria (58%) dos pequenos negócios que foram atrás de financiamento bancário teve o pedido negado na pandemia. Outra parcela significativa, cerca de 30%, está aguardando resposta e só 14% conseguiram. Segundo o levantamento, 54,9% precisarão pedir empréstimo para manter o negócio em funcionamento sem demitir. Afonso Jungblut, que junto com a mulher e o filho é dono da Sag Bordados, empresa de Blumenau especializada em fazer bordados para a cadeia têxtil, é um dos que não conseguiram segurar os custos.

Antes da crise, a pequena fábrica de 13 anos empregava 50 funcionários e faturava cerca de 2,2 milhões de reais por ano. Quando, no dia 18 de março, o governo de Santa Catarina suspendeu as atividades e os serviços privados não essenciais, começaram os problemas financeiros da Sag. O faturamento sofreu uma queda de 80% e as mercadorias já produzidas não puderam ser enviadas às fábricas de roupa, que pediram prorrogação de 60 dias para os pagamentos.

O empresário demitiu 25 funcionários, colocou cinco de férias, cinco em regime de banco de horas e deixou o restante com o contrato suspenso. “Quando voltar a turma que está suspensa, vamos suspender a turma que está trabalhando. Contamos que venha ajuda para as pequenas empresas”, afirma. Com o Banco do Brasil, a Sag conseguiu o crédito do BNDES para pagar a folha de abril e fez o pedido para maio, mas agora busca uma linha para capital de giro que tenha pelo menos um ano de carência. Na situação atual de caixa, a empresa se sustenta por mais 90 dias.

Uma fonte de financiamento que ganha força com a crise são as fintechs, startups financeiras. Hoje, o Brasil tem cerca de 100 fintechs de crédito. Dessas, 24 são classificadas como Sociedade de Crédito Direto (SCD), que realizam operações de crédito de capital próprio, e as demais operam como correspondentes bancários, ou seja, com uma instituição financeira parceira por trás. Entre as empresas que atuam com crédito está a Nexoos. A fintech empresta até 500.000 reais com taxas de juro que variam de 1,14% a 4,19% ao mês.

Desde março, a demanda por crédito na empresa subiu 25% — já foram concedidos 10 milhões de reais. “Ouvimos de muitos clientes que nos bancos havia demora em conseguir os empréstimos”, afirma Daniel Gomes, presidente da empresa. Apesar de ser uma possibilidade para os pequenos negócios, o setor de fintech passa ele mesmo por sua primeira grande crise. Segundo a Associação Brasileira de Fintechs (ABFintech), uma das preocupações é com a falta de liquidez no mercado. “Com a escassez de recursos, os empréstimos não estão chegando aonde deveriam chegar”, afirma Ingrid Barth, diretora executiva da associação.

Para tentar amenizar o problema, no começo de maio o BNDESPar, braço de investimentos do BNDES, abriu uma chamada pública para selecionar fundos de crédito estruturados focados no financiamento de pequenas e médias empresas. Os fundos repassarão 4 bilhões de reais. As gestoras que trabalham com antecipação de recebíveis por meio do Fundo de Investimento em Direitos Creditórios (FIDC) também poderão participar da chamada pública. A Moka Investimentos é uma das interessadas. Além da antecipação de recebíveis por meio do fundo próprio, a gestora tem trabalhado como consultora de negócios, ajudando na análise de crédito dos clientes.

“Com nossa experiência, sabemos quem vai pagar e quem não vai”, afirma Rodrigo Mussolino, sócio fundador da gestora de recursos Moka. Para ampliar a possibilidade, os empresários têm buscado recurso na pessoa física. Um levantamento realizado pela fintech Creditas apontou que 21% das pessoas que buscaram empréstimos entre março e abril o fizeram para investir no próprio negócio. Entre as opções procuradas estão crédito com garantia de imóvel e de automóvel. No home equity, o tíquete médio buscado pelo pequeno empresário é de 14.000 reais, e no empréstimo com automóvel como garantia o valor médio é de 8.000 reais.

O chef Gerson Higuchi, proprietário do Apple Wood Steaks Bar, restaurante especializado em carnes no Jardim Anália Franco, em São Paulo, achou arriscado colocar um imóvel pessoal como garantia. “Não seria justo colocar o apartamento de minha família como garantia da empresa”, afirma. Antes de ir às fintechs, ele teve a linha de crédito negada com o BNDES e o Desenvolve SP, por ter atrasado o pagamento de impostos no mês. O atraso aconteceu depois que foi decretado o fechamento do comércio de São Paulo. O restaurante, que faturava em média 200.000 reais por mês, teve queda de 67% e está sobrevivendo com delivery.

O Brasil prevê gastar 258,5 bilhões de reais para atenuar os efeitos da pandemia. A maior parte do montante é destinada a pessoas físicas. O auxílio emergencial no valor de 600 reais mensais para pessoas em situação de vulnerabilidade representa 47% do total. Com todas as medidas, o país investirá 5% de seu PIB para enfrentar o coronavírus. Nações latino-americanas, como Chile (15,1%) e Peru (11%), estão proporcionalmente gastando mais. Países desenvolvidos, como França e Estados Unidos, comprometeram-se a usar, respectivamente, 19% e 14,2% do PIB para controlar os efeitos da pandemia.

Segundo cálculos do professor Paulo Ribeiro, do Insper, as medidas anunciadas pelo governo federal para micro, pequenas e médias empresas equivalem a 0,99% do PIB nacional, enquanto as políticas americanas para o setor correspondem a 5,8% do PIB do país. Outro ponto que diferencia os dois países é a assunção do risco do crédito. Nos programas americanos, o governo assume majoritariamente o risco de inadimplência, o que deixa os bancos mais confiantes para ceder o crédito. Por aqui, isso não tem acontecido. “O setor privado, em momento de muita incerteza, não tem incentivo para tomar risco e assumir inadimplência”, diz Ribeiro.

Carlos Melles, presidente do Sebrae, diz que a entidade está negociando para que o governo assuma mais o risco do crédito às PMEs. “Se somar tudo hoje, há de 40 bilhões a 50 bilhões de reais para crédito às micro e pequenas empresas. Mas entre o anunciado e de fato colocar a mão no dinheiro é um parto”, diz. Melles defende que o ideal seria ceder pelo menos 30% do faturamento anual da pequena empresa em um ano, com carência de seis a 12 meses e com 36 meses para pagamento, como prevê o Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte (Pronampe), projeto proposto pelo senador Jorginho Mello (PL-SC), aprovado pelo Congresso Nacional e sancionado pelo presidente no dia 19 de maio.

Em outra frente, o Sebrae aposta na capacitação dos empreendedores para que eles consigam manter seus negócios inovando no modelo de negócios ou se inserindo na economia digital. A entidade fechou uma parceria com o varejista Magazine Luiza para ajudar os pequenos comerciantes a vender seus produtos no marketplace da companhia. “Nestes últimos 60 dias fomos mais digitais do que no ano passado inteiro”, diz o presidente do Sebrae.

Inovação é justamente a forma que algumas empresas encontraram de contornar a crise e a dificuldade de acessar crédito. “Os empreendedores precisam se adaptar para sobreviver à crise. Se ficarem esperando até passar, talvez morram no caminho”, afirma Camilla Junqueira, diretora-geral da Endeavor Brasil, entidade de apoio ao empreendedorismo. No caso da rede de franquias de limpeza Jan-Pro, um novo serviço de desinfecção de grandes áreas foi a saída para recuperar parte das vendas. Com a chegada do coronavírus ao Brasil, as 400 unidades da rede, que, juntas, faturavam 70 milhões de reais por ano, perderam boa parte da receita, já que 40% de seus pequenos clientes faliram e 30% dos grandes pediram desconto nos valores mensais de limpeza.

Ao todo, 25% dos funcionários dos franqueados foram demitidos e 50% estão em férias coletivas. Sem conseguir acessar nenhuma linha de crédito, o franqueador Renato Ticoulat optou por apostar nos serviços de desinfecção de ambientes. Ele mesmo desenvolveu máquinas nacionais e fechou contrato com companhias que precisam manter o escritório aberto, como Mercado Livre, Dasa e SBT. Com o novo serviço, a rede projeta terminar o ano com faturamento 50% maior do que o do período pré-crise. “Se não inovasse estaria morto”, diz.

A agilidade para mudar o negócio também foi a chave do sucesso para a empresa de locação de estruturas Recon Eventos. Com a pandemia, a empresa teve de paralisar todas as atividades, como a montagem do festival Lollapalooza Brasil. Com caixa para aguentar dois meses, a empresa ganhou em licitação a construção de um hospital de campanha em Embu das Artes, em São Paulo. De lá para cá, já construiu quatro hospitais. Naldo Salles, fundador da empresa, orgulha-se de não ter demitido nenhum empregado antes das licitações.

“Tenho uma mão de obra muito específica e treinada. Não queria perdê-la”, diz. O faturamento médio da Recon Eventos é de 4,5 milhões de reais por mês. Se o ritmo for mantido, a empresa recupera o patamar ainda em junho. Infelizmente, é um ponto fora da curva. A maior parte das PMEs ficará feliz em sobreviver — como é o caso da Universidade Candido Mendes, do Rio de Janeiro, que pediu recuperação judicial em 17 de maio. Para a Candido Mendes, e para milhares de pequenas e médias empresas brasileiras, a batalha é no dia a dia.