Você pode receber de volta até 3,3% do que ganhou em 2023; entenda como

Muitos brasileiros ignoram, mas modalidade de investimento permite recebimento de bolada da Receita Federal via restituição do Imposto de Renda

Conteúdo Promocional

Publicado em 26 de dezembro de 2023 às 10h52.

Já imaginou começar o ano de 2024 sabendo que irá receber um Pix da Receita Federal?

Pois é, isso é possível graças a um investimento que permite “tirar das garras do Leão” até 12% do que você ganha, possibilitando uma “restituição turbinada” do seu Imposto de Renda.

O investimento em questão aqui é a previdência privada.

Trata-se de um produto muito conhecido no mercado, mas muitos investidores ainda possuem dúvidas como:

- Qual plano previdenciário escolher, PGBL ou VGBL;

- Qual regime de tributação compensa mais, progessivo ou regressivo;

- Quais os melhores produtos para investir e quais evitar.

Quem ganha mais de R$ 2.640 por mês e opta por não investir em previdência “ pode estar deixando um dinheiro valioso na mesa” todos os anos, segundo o analista especializado em fundos de investimentos da Empiricus Research, Bruno Mérola.

Isso porque é possível abater parte do que você investe (até 12%) da base de cálculo do IR, assim como é possível fazer com gastos com saúde e educação. Só que, nesse caso, estamos falando de um dinheiro que continua sendo seu.

GRATUITO: ACESSE O GUIA DA PREVIDÊNCIA PRIVADA E SAIBA COMO PAGAR MENOS IMPOSTO

Sai agora qual o melhor plano da previdência para se livrar em até 12% das ‘garras do leão’

Dentro da previdência privada existem dois tipos de plano, o PGBL (Plano Gerador de Benefício Livre) e o VGBL (Vida Gerador de Benefício Livre).

As principais diferenças entre os dois planos estão na forma da incidência do imposto de renda e nas vantagens oferecidas por ambos.

Enquanto no plano PGBL é possível deduzir parte do valor investido do Imposto de Renda, no VGBL isso não é possível. Em contrapartida, no VGBL, o IR incide apenas sobre os rendimentos, enquanto no PGBL sobre o valor total.

Além disso, existem também duas opções de regime de tributação: o progressivo (varia conforme o valor) e o regressivo (varia conforme o prazo).

Na visão do especialista Bruno Mérola, o plano PGBL Regressivo é “o melhor dos dois mundos”, e a opção mais indicada para quem faz a declaração completa do IR.

Isso porque é possível conseguir a dedução fiscal de até 12% de tudo o que você ganha. Para quem ganha mais de R$ 5.000 por mês, por exemplo, já está na alíquota máxima do IR, de 27,5%.

Ou seja, seria possível isentar 12% da renda que paga 27,5% de Imposto, recuperando, via restituição de IR, até 3,3% de tudo o que você ganhou no ano.

Ao isentar parte da renda, ainda é possível trocar essa alíquota por um imposto de 10% daqui a muitos anos.

Ou seja, além de pagar menos Imposto, o investidor de previdência pode “adiar” o pagamento e deixar o dinheiro rendendo no longo prazo.

GRATUITO: DESCUBRA QUAIS SÃO OS 4 MELHORES FUNDOS DA PREVIDÊNCIA PARA INVESTIR EM 2024

Tá, mas vamos exemplificar…

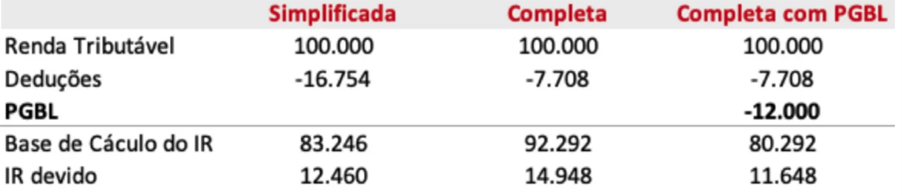

Imagine uma pessoa que ganha por ano R$ 100 mil bruto (cerca de R$ 8.300 por mês) e trabalha de acordo com o regime CLT.

No modelo simplificado essa pessoa teria uma dedução de aproximadamente 16,7%.

Já na declaração completa, ela sai “de cara” com a dedução da contribuição do INSS (R$ 7.708) ao longo do ano, o que corresponde a 7,7% dos R$ 100 mil.

Nessa simulação, vamos considerar que essa pessoa não tem dependentes e nem teve gastos com saúde.

Investindo a partir de R$ 9 mil em um plano previdenciário PGBL, isso já faria com que o modelo de declaração completa fosse o mais adequado, somando os mesmos 16,7% do modelo simplificado.

Veja:

O ideal é que você invista até o limite da regulação, 12% da renda tributável em PGBL. Nesse exemplo, é possível perceber que essa pessoa teria uma economia de R$ 812 por ano em relação ao modelo simplificado, pagando assim menos impostos.

GRATUITO: ENTENDA TUDO SOBRE O PLANO PGBL NO GUIA SOBRE PREVIDÊNCIA PRIVADA AQUI

Agora, um detalhe importante para saber sobre o benefício: para obtê-lo na próxima declaração de IR, é preciso investir em um plano PGBL ainda este ano.

Troque uma alíquota de 27,5% por uma de 10% em 2024

Além disso, uma outra vantagem para quem investe no plano PGBL regressivo é a possibilidade de trocar a alíquota de 27,5% cobrada pela Receita Federal por uma de 10%.

Calma, vou explicar melhor.

Ao escolher o plano PGBL com modelo de tributação regressivo, após 10 anos investindo na previdência, o investidor consegue obter uma alíquota de 10%.

Agora você deve estar se perguntando: ta, mas como é possível realizar essa troca?

Imagine que a pessoa que ganha R$ 100 mil por ano, dentro de um regime CLT, tem retido na sua folha de pagamento 27,5% de Imposto de Renda.

Caso esse indivíduo invista no modelo previdenciário citado acima, parte do valor sobre o qual incide a alíquota máxima fica isento em um primeiro momento. E, se deixar no PGBL por mais de 10 anos, só vai pagar 10% na hora do resgate…

E as vantagens não param por aí…

Receba um ‘pix’ da Receita Federal com um ‘restituição turbinada’

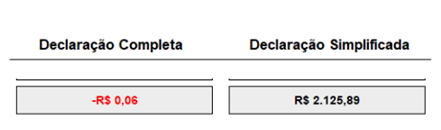

Em uma rápida simulação no sistema do Imposto de Renda, é possível ver qual valor o indivíduo citado acima receberia na hora da restituição caso ele não aportasse em PGBL:

É possível ver que, na declaração simplificada, ele poderia receber uma restituição de R$ 2.125,89, o que não é nada mal.

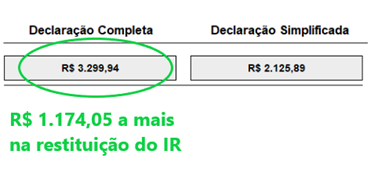

Contudo, se ao longo do ano ele tivesse investido R$ 12 mil em previdência privada no modelo PGBL, e optado por realizar a declaração completa do IR, o resultado seria o seguinte:

Com isso, ele poderia aumentar em até 55% a sua restituição, recebendo assim “pix recheado” da Receita Federal.

SAIBA TUDO SOBRE A PREVIDÊNCIA PRIVADA NESTE GUIA AQUI

Veja como acessar o Guia da Previdência Privada e garanta outros benefíciosPensando em facilitar o entendimento dos investidores sobre o investimento em previdência privada, o analista Bruno Mérola e sua equipe decidiram criar o Guia da Previdência Privada .

Neste guia, o investidor vai encontrar tudo o que precisa saber para investir nesse ativo eter 12% da sua renda isenta de pagar IR em 2024.

Além disso, dentro do guia o analista também traz assuntos, como:

- Outras vantagens de ter um plano de previdência;

- Planilha financeira para calcular quanto você precisa investir;

- Recomendação de 4 fundos de previdência privada que valem o seu dinheiro.

A boa notícia para você que ficou interessado no guia é que a Empiricus Research – maior casa de análise financeira independente do Brasil– está oferecendo como cortesia o acesso totalmente gratuito ao Guia da Previdência Privada.

Para acessar o guia completo é muito simples, basta clicar no link abaixo e se cadastrar. Assim que completar seu cadastro você receberá um pdf no seu email com o guia.

Lembrando: você não gasta um real sequer para obter essas informações, mas elas podem ser valiosas e te ajudar a pagar menos imposto em 2024. Então, aproveite!

100% GRATUITO: VEJA O GUIA DA PREVIDÊNCIA PRIVADA AGORA MESMO

* Este conteúdo é apresentado por Empiricus