São Paulo - Veja o que você precisa saber.

1- Os maiores gestores de fundos de investimento no Brasil. Veja o ranking do s maiores gestores de fundos no país em 2013, segundo a Anbima.

2 - Fiat sinaliza que fusão com Chrysler está a caminho. A Fiat sinalizou nesta sexta-feira que sua fusão com a filial norte-americana Chrysler está a caminho, enquanto um cálculo de acionistas sugeriu que a maioria escolheu não exercer uma opção que poderia inviabilizar o plano, um passo vital nos esforços de recuperação da montadora italiana.

3- Telefónica economizará 4,7 bi de euros com sinergias com GVT. A espanhola Telefónica acredita que a operação e integração da operadora de banda larga GVT com negócios no Brasil será rentável desde o primeiro dia, em um acordo que proporcionará sinergias de 4,7 bilhões de euros e melhorará em 50 pontos base o crescimento do resultado operaciona l da controladora até 2016.

4- Prejuízo da Malaysia Airlines dobra após tragédias. A companhia aérea Malaysia Airlines quase dobrou as perdas no segundo trimestre após as tragédias com os voos MH370 e MH17 e advertiu em comunicado que a situação piorará até o fim do ano, publicou nesta quinta-feira a imprensa local.

5- Alibaba supera Amazon e eBay juntas em lucros antes do IPO. - A Alibaba Group Holding já foi descrita como uma mistura entre a Amazon.com e a eBay durante os preparativos para sua abertura de capital nos EUA. No trimestre passado, a Alibaba ganhou mais do que essas empresas combinadas.

6- Ricardo Furquim Guimarães assume como CEO da MMX. O principal executivo da MMX renunciou ao cargo, em meio à paralisação temporária de sua produção e queda nos preços do minério de ferro.

7- Petrobras admite que não cumpriu meta de produção. Enquanto se esforça para convencer ao mercado da viabilidade de ampliar em 7,5% a produção depetróleo no País ainda este ano, a Petrobras admitiu a seus funcionários que não cumpriu a meta de produção definida para o primeiro semestre.

8- Telecom Itália diz manter planos de investimento no país. A Telecom Itália divulgou na quinta-feira, 28, comunicado sobre a decisão do conselho de supervisão da Vivendi para entrar em negociações exclusivas com a Telefônica em relação à venda da GVT.

9- Marina Silva diz que energia limpa é fundamental ao Brasil. A candidata do PSB à Presidência da República, Marina Silva, disse aos empresários na Feira Internacional de Tecnologia Sucroenergética (Fenasucro), em Sertãozinho (SP), que energia limpa é assunto importante em sua pauta de governo.

10- Mantega encontra ministro da Argentina em reunião sigilosa. A reunião de quinta-feira entre o ministro da Fazenda, Guido Mantega, e o ministro da Economia da Argentina, Axel Kicillof, terminou sem declarações e em meio a um total sigilo por parte das duas delegações.

- 1. Fazendo as malas

1 /9(Nacho Doce/Reuters)

São Paulo - Nenhuma empresa realizou oferta pública inicial (

IPO ) este ano. Em paralelo a esta seca de ofertas, sete empresas informaram que pretendem deixar a bovespa. Veja as compahias que já anunciaram Oferta Pública de Aquisição de ações (

OPA ) para fechar capital.

- 2. Companhia Providência

2 /9(Paulo Fridman/Bloomberg News)

Em janeiro, a Companhia Providência informou que seus acionistas alienaram à PGI Brasil 57.013.069 ações ordinárias, o correspondente a 71,25% do total das ações emitidas. O preço de compra é de R$ 9,75, totalizando R$ 555.877.422,75. A companhia explicou que um valor de R$ 430.608.418,79 deverá ser pago no fechamento da operação.

- 3. Brookfield

3 /9(Divulgação)

A controladora da Brookfield anunciou em fevereiro que fará uma OPA para tirar a incorporadora imobiliária da Bolsa, em uma operação que pode ter um giro financeiro de até 429,8 milhões de reais. O preço máximo a ser pago pela controladora Brookfield Brasil Participações aos minoritários é de 1,60 real por ação.

- 4. Autometal

4 /9(Divulgação/BM&FBovespa)

A fabricante de componentes para a indústria automobilística lançou edital para OPA em abril deste ano, ao preço de 19,11 reais por papel.A controladora indireta da Autometal, a espanhola CIE Autometal, pretende comprar até 31.775.132 ações da Autometal, equivalentes a 25,24% do capital social da empresa, numa operação que poderia chegar a 607,2 milhões de reais.

- 5. M&G

5 /9(Divulgação)

A M&G Poliéster informou em maio que seu acionista Mossi & Ghisolfi International decidiu formular oferta pública de aquisição da totalidade de ações da empresa em circulação.O preço a ser ofertado na operação é de 0,11 real por ação, a ser corrigido pela variação da taxa Selic até a data de liquidação da OPA.

- 6. Cacique de Café Solúvel

6 /9(Reprodução/Facebook)

A Companhia Cacique de Café Solúvel, fabricante do café Pelé, informou em julho que seu controlador, Horácio Sabino Coimbra - Comércio e Participações, tem a intenção de realizar oferta pública de aquisição de ações. O controlador oferecerá 11,70 reais por ação da empresa, em operação que visa o cancelamento do registro de companhia aberta e de negociação das ações de emissão da Cacique.

- 7. Docas Investimentos

7 /9(Dado Galdieri/Bloomberg)

No final do ano passado, a Docas Investimentos informou que sua acionista controladora, a Santa Maria Participações, apresentou pedido de registro de oferta pública de aquisição (OPA) das ações negociadas em bolsa.A investida envolverá as 344.517 ações ordinárias e 58.388 ações preferenciais da Docas que circulam no mercado, representativas de 34,76% do seu capital social. Os 65,24% restantes pertencem à Santa Maria.

- 8. Café Iguaçu

8 /9(Wikimedia Commons)

Em agosto, a Cia. Iguaçu de Café Solúvel publicou edital de oferta pública de aquisição de ações para que a MBC Europe Limited, subsidiária de sua controladora direta Marubeni Corporation, adquira a totalidade de suas ações ordinárias e preferenciais em circulação.No âmbito da oferta, a MBC oferecerá 8,29 reais por ação para o cancelamento do registro de companhia aberta e saída da Cia. Iguaçu da bolsa de valores.

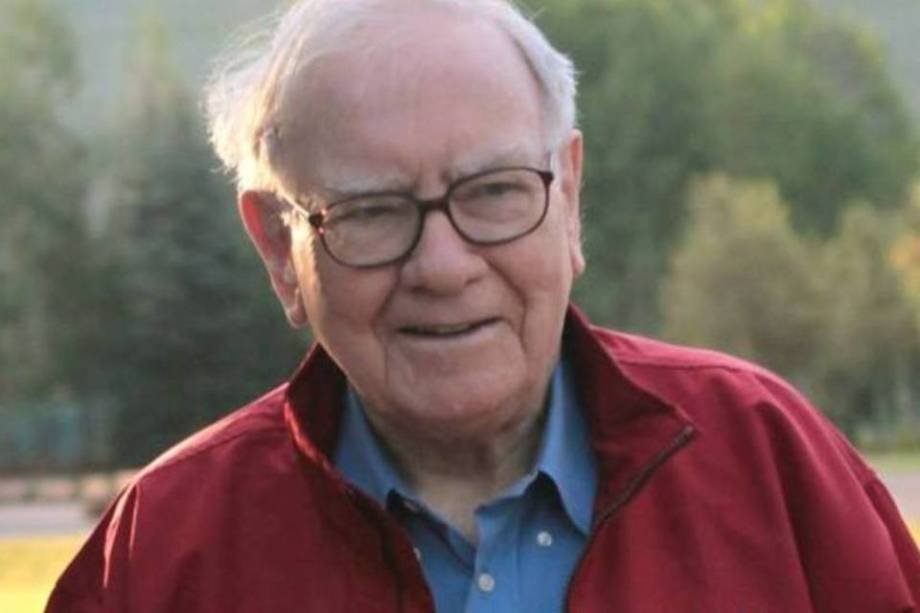

- 9. Veja agora as 10 empresas de peso nos investimentos de Warren Buffett

9 /9(Scott Olson/Getty Images)