10 erros financeiros que você precisa eliminar antes dos 30

Algumas gafes financeiras que você comete aos 20 anos podem ter efeitos devastadores na faixa dos 30; veja quais são elas e como evitá-las

Mulher segura cofrinho: Alguns hábitos que são apenas ruins aos 20 anos, podem causar estragos depois dos 30 (Thinkstock/Alberto Bogo)

Da Redação

Publicado em 1 de setembro de 2015 às 08h27.

São Paulo – Alguns erros financeiros que passam despercebidos aos 20 e poucos anos, podem ser destrutivos depois dos 30.

Se aos 20 é possível se dar ao luxo de cometer alguns deslizes, enquanto os filhos não chegam, e você não tem prestações de um imóvel para pagar, aos 30 as responsabilidades passam a bater na porta com mais frequência e se você não se preparar precisará aprender a cuidar do seu dinheiro na marra.

Caso você seja do tipo mais prevenido, veja alguns erros que você deve parar de cometer desde já para chegar aos 30 sem passar por sufocos.

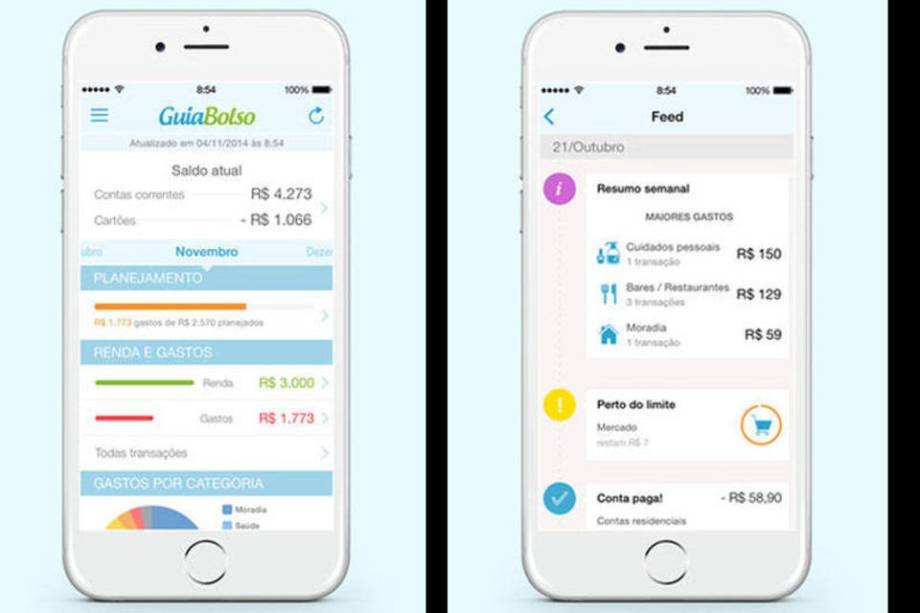

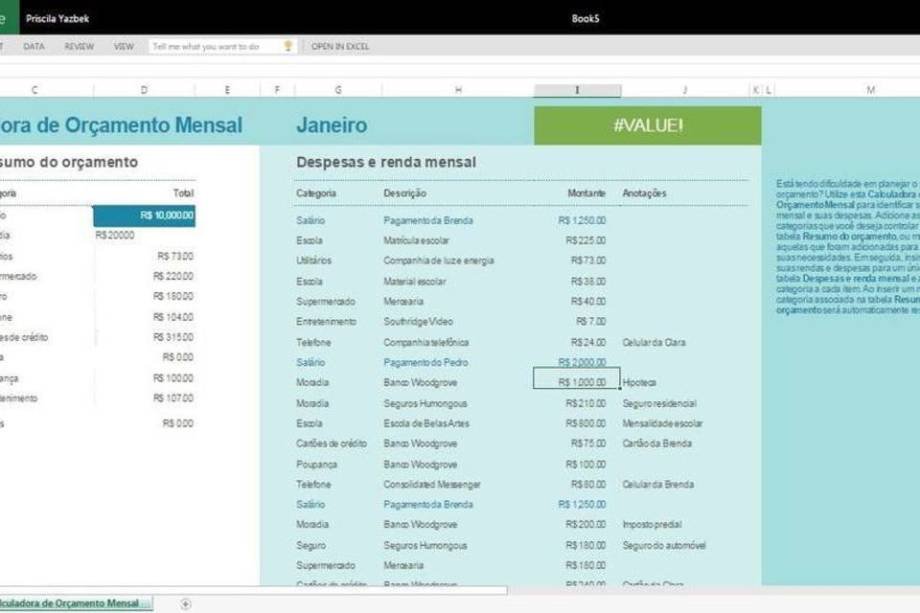

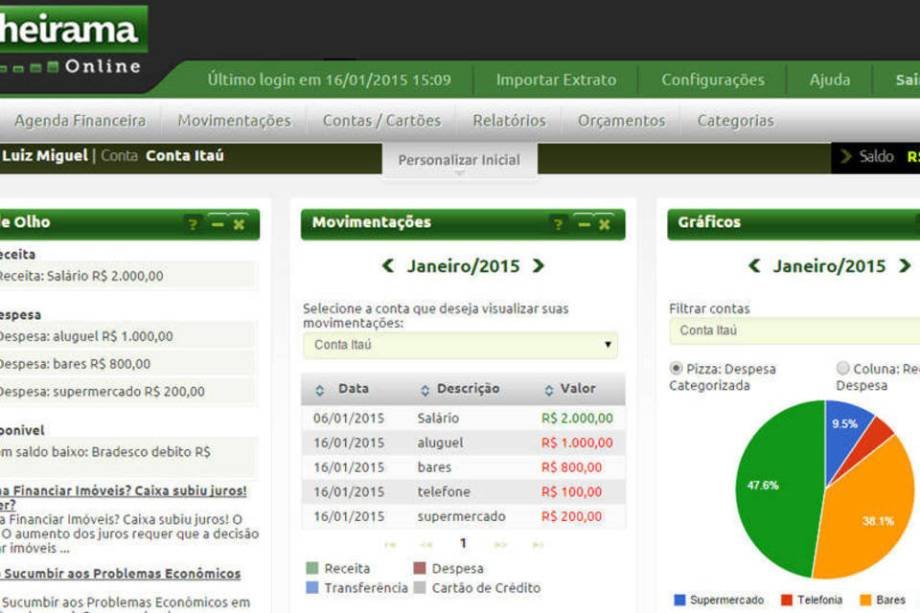

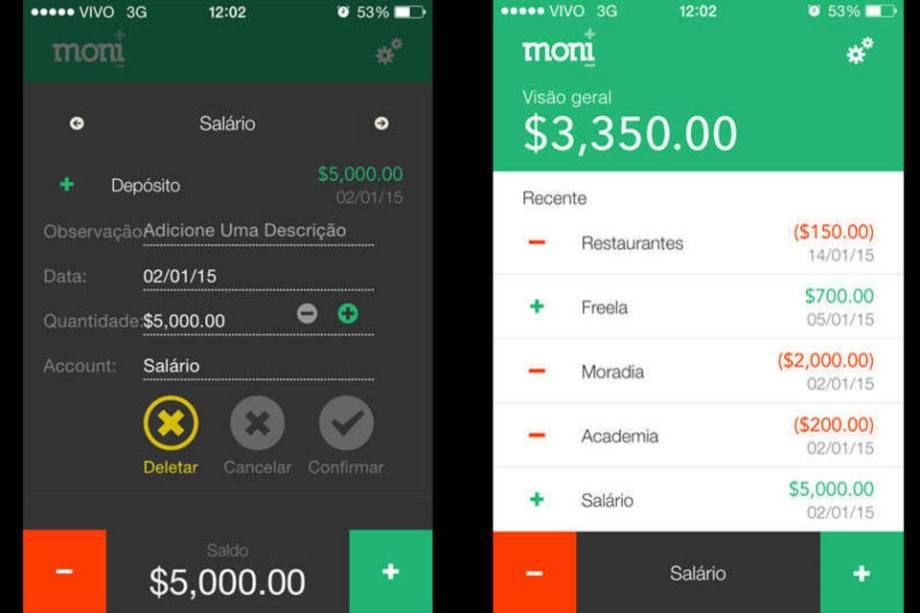

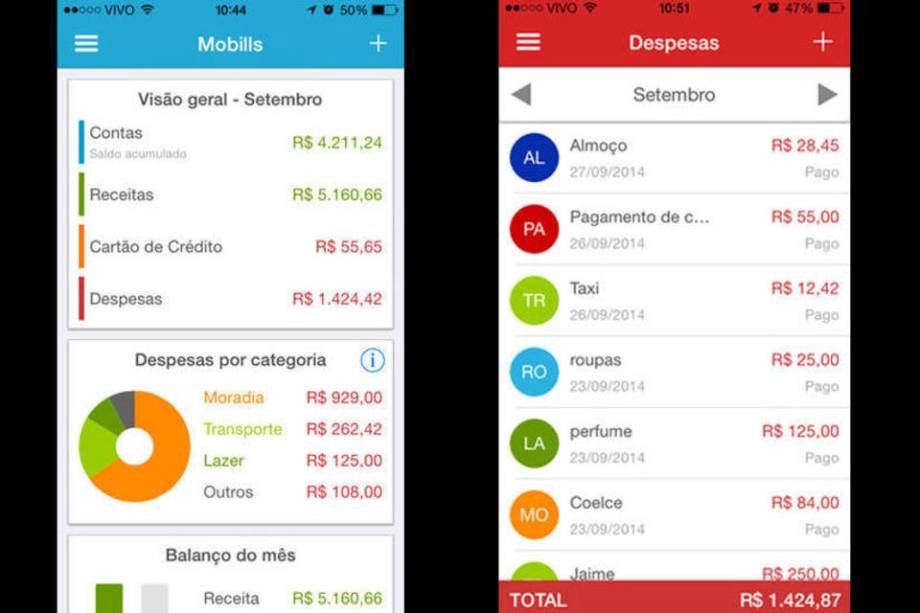

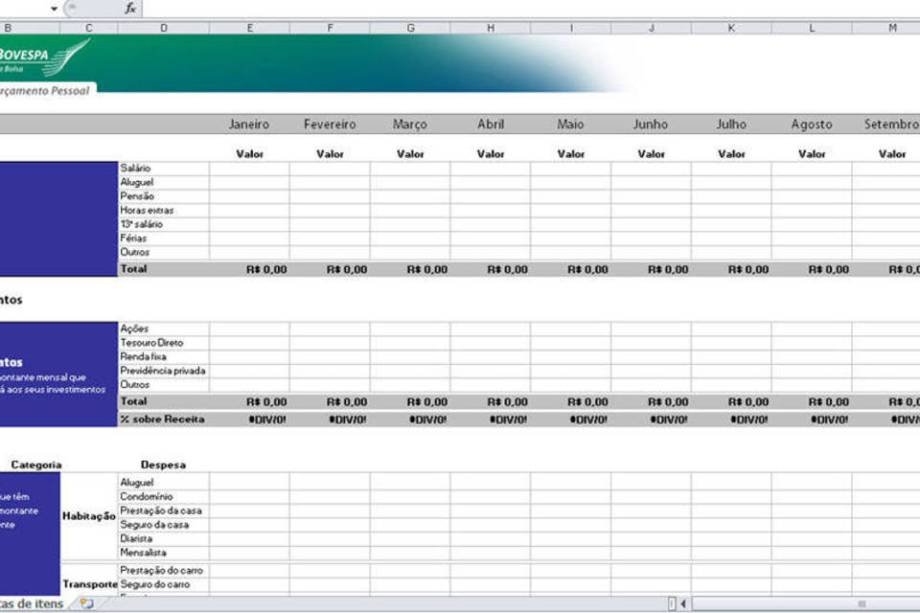

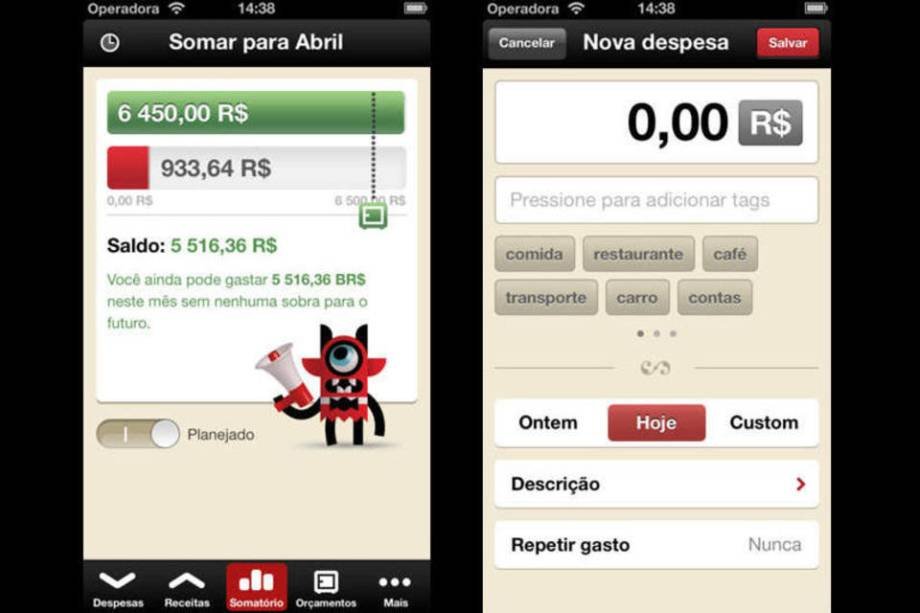

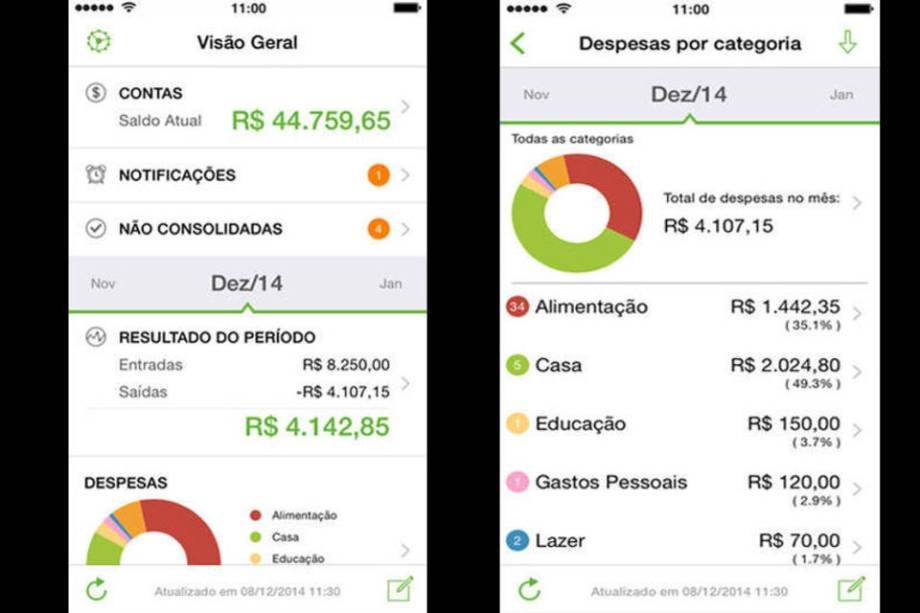

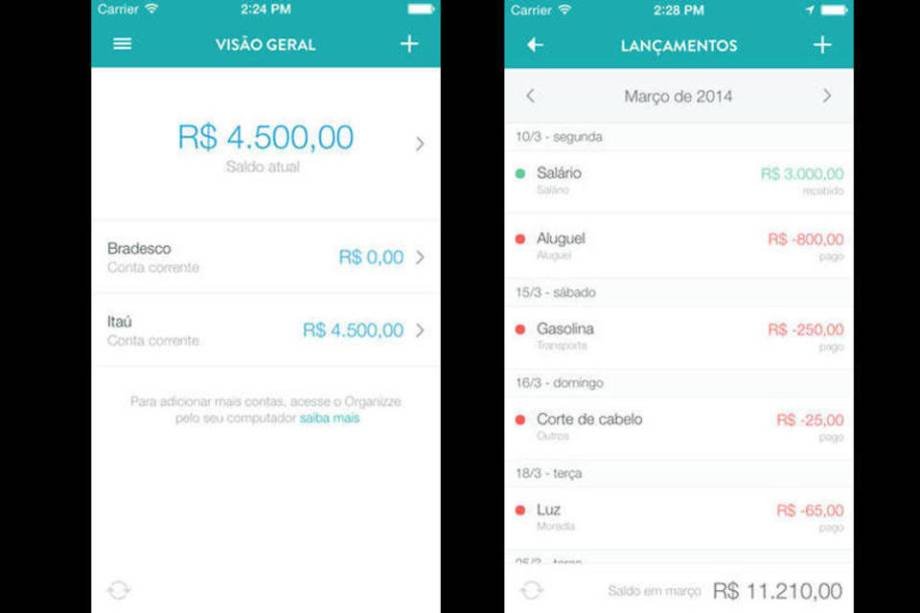

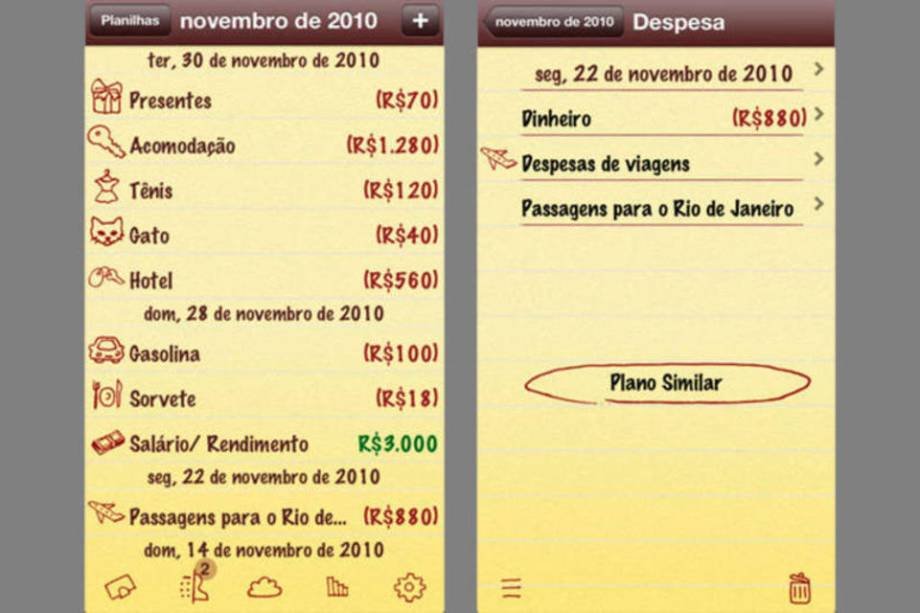

1) Não controlar o orçamento

Na casa dos 20 anos é provável que você more com seus pais, ou divida as despesas da casa com um amigo. Assim, talvez você tenha mais liberdade para gastar seu dinheiro com o que bem entender.

O problema é que isso pode te levar a achar que é desnecessário fazer um orçamento. Ainda que hoje ele não faça falta, quando suas despesas se multiplicarem manter as contas no azul sem qualquer controle pode ser uma tarefa bem complexa.

O orçamento é o ponto de partida para qualquer projeto, como a compra de uma casa ou a formação de poupança para iniciar um mestrado. E se aos 20 e poucos esses e outros objetivos podem ficar mais no campo das ideias, aos 30 eles podem ganhar corpo e pedir ações mais efetivas.

Com as receitas e despesas na ponta do lápis é possível ver quais gastos estão mais pesados do que deveriam e o que é possível cortar em prol de um objetivo maior (confira 15 opções de planilhas e apps para controlar seu orçamento).

2) Abusar do cartão de crédito

Você já gastou todo seu salário, mas seus amigos vão fazer aquela viagem que você não pode perder? Passa no crédito. Seu saldo está quase zerado, mas você não pode deixar de ir àquela festa que tem um ingresso bem salgado? Crédito de novo.

Esse uso exagerado do cartão de crédito pode não causar grandes estragos aos 20 e poucos, mas depois dos 30, quando você eventualmente terá um financiamento ou a escola dos seus filhos para pagar, pode se tornar uma bomba. Afinal, com o orçamento mais comprometido com contas fixas, suas despesas podem não deixar espaço para uma fatura tão gorda quanto a atual.

É bom lembrar que o crédito não é uma extensão do seu salário e que ao deixar de pagar a fatura você pode entrar no rotativo do cartão, cujos juros chegam a absurdos 395% ao ano, em média (segundo dados de julho do Banco Central). E o cheque especial não fica muito atrás, seus juros ficam em 246,9% ao ano, em média, e o pior: eles passam a ser cobrados assim que você entra no negativo, sem qualquer aviso.

Para não pagar essas taxas altíssimas e transformar as dívidas em uma bola de neve, crie o hábito de pagar contas à vista e use seu cartão esporadicamente (veja quais são os bons e os maus parcelamentos).

3) Esquecer da aposentadoria

A aposentadoria está tão longe que é a última das suas prioridades hoje? Bom, é fato que pagar as contas que vencem no final do mês é algo mais urgente, mas também é certo que, se tudo correr bem, sua aposentadoria vai chegar.

Com a expectativa de vida aumentando e a inflação corroendo o poder de compra dos brasileiros, quanto antes você investir seu dinheiro, se aproveitando do maravilhoso poder dos juros compostos (os populares juros sobre juros) dos investimentos e das aplicações que cobrem a variação da inflação, melhor.

“Com a mudança da pirâmide demográfica, a molecada que não se preparar para a velhice terá grandes dificuldades porque não vamos ter tantos jovens em idade produtiva para sustentar a população aposentada”, afirma Vera Rita de Mello Ferreira, consultora independente de psicologia econômica e professora da Fundação Instituto de Pesquisas Contábeis, Atuariais e Financeiras (Fipecafi).

Apenas para dar uma medida do perigo de ignorar a aposentadoria, em um artigo sobre o assunto, o planejador financeiro Valter Police mostrou que um milhão de reais garantem uma renda de apenas 3,3 mil reais por mês durante 30 anos (considerando uma inflação de 4% ao ano). Ele também mostrou que, para cada mil reais de renda durante esse período, é preciso poupar 305 mil reais.

Ou seja, se você pretende ter uma aposentadoria tranquila e farta e nem começou a investir, talvez você já esteja atrasado (veja onde investir para a aposentadoria aos 25 anos).

4) Contar com o apoio financeiro dos pais

Sim, os preços estão caros e a crise tem reduzido as oportunidades de ganhar dinheiro. Mas, se você conta com o apoio financeiro dos seus pais frequentemente e não apenas em situações extremas, é importante saber que depois dos 30 essa fonte de recursos tem mais chances de se esgotar, afinal, a probabilidade de seus pais se aposentarem e não contarem mais com o salário dos tempos de ativa é maior.

Resolver os problemas por conta própria e pensar duas vezes antes de recorrer aos seus pais, é essencial para que você aprenda a lidar com imprevistos e se prepare para saber como enfrentar as dificuldades quando eles não estiverem mais por perto.

5) Investir apenas na poupança

Por funcionar quase como uma conta corrente, a caderneta de poupança é extremamente prática. Mas, conforme os anos passam e sua renda aumenta, a caderneta fica cada vez mais desvantajosa.

Se você tem apenas 100 reais para investir, em um ano seu rendimento será de 7,44 reais (considerando que a Taxa Referencial seja de 0,1%) na poupança, ou de 11,48 reais se você investir no Tesouro Selic, título público que acompanha a variação da taxa Selic (considerando a Selic atual, de 14,25% ao ano). Como a diferença é de apenas 4,04 reais, você pode pensar que não compensa partir para um investimento mais complicado.

Mas, vamos supor que aos 30 anos você receba um bônus 15 mil reais e resolva investi-lo. Nesse caso, ao final de um ano, seu rendimento seria de 1.116,36 reais na poupança e 1.721,55 reais no Tesouro Selic. A diferença sobe para 605,19 reais. Você dispensaria?

Então, mesmo que hoje, para a quantia que você investe, não faça tanta diferença investir na poupança, entrar no universo dos investimentos mais rentáveis pode ser interessante por uma questão de educação financeira. Assim, quando você precisar investir valores maiores já estará habituado. Uma boa dica é começar pelos investimentos mais conservadores.

6) Não ter uma reserva de emergência

Pior do que só investir na poupança é não ter nenhum dinheiro guardado para imprevistos. Um dos primeiros passos de qualquer planejamento financeiro é a formação de uma reserva financeira para emergências.

Pode não ser algo tão importante aos 20, quando você não tem grandes despesas ou pode contar com seus pais para todos os efeitos, mas essa reserva pode ser sua salvação futuramente, diante de uma demissão ou do surgimento de gastos inesperados com um tratamento médico, ou com uma oportunidade de viagem única.

Especialistas recomendam que a reserva tenha uma quantia equivalente a seis meses da sua renda e outros dizem pelo menos um ano, mas uma boa dica é observar o tempo médio de recolocação profissional da sua área para casar a quantia poupada com o tempo que você demoraria para encontrar um novo trabalho, caso fosse demitido.

É importante manter os valores da reserva investidos em aplicações conservadoras, que não vão gerar prejuízo se forem resgatados antes do vencimento (veja algumas opções). Se você não tem muito dinheiro sobrando, comece aos poucos, com 1% da sua renda e amplie esse percentual para 2% no mês seguinte, 3% no outro e assim por diante.

7) Relegar aos pais os gastos com seguros e planos de saúde

Os pais que têm boas condições financeiras podem fazer questão de manter os filhos em seus planos de saúde ou contratar seguros para os carros de toda a família. Ainda que contratar esses serviços em conjunto possa render bons descontos, novamente é importante entender que essas mordomias podem não te acompanhar por muito tempo.

Por mais que seja vantajoso ficar no plano da sua família, tente ao menos conversar com seus pais sobre esses gastos para entender o peso que essas despesas representam e como elas funcionam em termos do tipo de cobertura que oferecem, formas de pagamento e como declará-las no Imposto de Renda.

Como esses produtos são cheios de especificidades, caso você tenha que contratá-los por conta própria sem nenhum conhecimento, você pode acabar gastando dinheiro à toa.

8) Descuidar da saúde

“Jovens têm a tendência de acreditar que são imortais, onipotentes, porque sua pilha está novinha, então eles aguentam ficar três dias sem dormir, não comer, etc. Mas, alguém que viveu apenas duas décadas não consegue visualizar que algumas coisas que são feitas agora vão cobrar o pedágio lá na frente”, diz Vera Rita.

Para evitar que esse pedágio seja alto demais depois dos 30 anos, é importante ter um comportamento mais consciente aos 20. Para isso, Vera Rita orienta que o jovem tenha contato com pessoas mais velhas e informe-se mais por meio de jornais e livros e não apenas pelas redes sociais.

9) Não ter autonomia

Alguns jovens têm mais autonomia que outros, dependendo do tipo de criação e de suas condições sociais. Mas, é possível dizer que aos 20 anos muitos ainda mantêm certo grau de dependência dos pais.

Para se preparar para as situações que exigirão uma boa dose de autonomia, como liderar uma equipe ou arcar com as despesas de sustentar uma família, Vera Rita orienta que aos 20 anos o jovem adulto passe por experiências que o tirem de sua zona de conforto, como fazer um trabalho voluntário, morar por algum tempo em uma comunidade com condições precárias, ou abrir mão do carro.

“Se o jovem não sai do lugar onde nasceu, da sua realidade, ele não dá valor a coisas simples. Ao conhecer outros contextos que ele não está acostumado, ele aprende melhor quais são seus limites e evita ser surpreendido e se apavorar com isso no futuro”, diz a professora da Fipecafi.

10) Pensar apenas no curto prazo

Todas os erros citados anteriormente estão muito ligados a um comportamento comum, que afeta não só quem está na casa dos 20, mas pessoas em qualquer faixa etária: a priorização do curto prazo, em detrimento do longo prazo.

Segundo Vera Rita, esse comportamento vem de longa data. “Nossos ancestrais pensavam no curto prazo porque o mais importante para sua sobrevivência era pensar no presente, em como garantir sua próxima refeição. Então, nós nos acostumamos a nos preocupar mais com o curto prazo", afirma.

Para não deixar os planos de longo prazo de lado, a professora recomenda iniciar projetos como uma dieta, um curso ou a prática de esportes com o objetivo de mantê-los por um período mais longo. Assim, é possível identificar quais são os erros que contribuem para que você não cumpra com suas metas.

:format(webp))