Os melhores e os piores fundos imobiliários de 2010

Ano foi excelente para esse tipo de investimento; fundos renderam até 59,6% e bateram a maioria das demais aplicações financeiras

Da Redação

Publicado em 7 de fevereiro de 2011 às 08h05.

Última atualização em 13 de setembro de 2016 às 16h36.

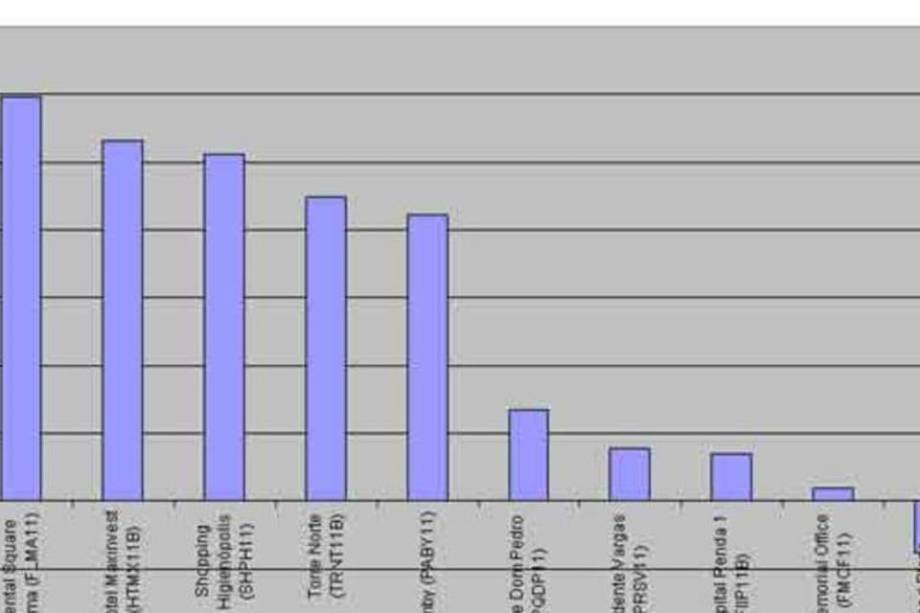

Quem investiu em fundos imobiliários em 2010 não tem do que reclamar. Segundo um levantamento do consultor Sérgio Belleza Filho, especializado no assunto, esse tipo de aplicação gerou um retorno médio de 26,7% no ano passado - contra apenas 9,75% do CDI (taxa de juro de mercado que funciona como principal patamar de referência para investimentos em renda fixa). O fundo mais rentável de 2010 gerou um lucro de 59,6%. A pesquisa incluiu 25 fundos imobiliários com cotas negociadas na BM&FBovespa ou no mercado de balcão organizado. Todos eles oferecem isenção de Imposto de Renda para pessoas físicas sobre os ganhos apurados com aluguéis desde que o investidor não seja dono de mais de 10% das quotas. Para calcular o retorno de cada fundo, o consultor somou a oscilação das quotas negociadas no mercado com as receitas de aluguel geradas pelo empreendimento. Sérgio Belleza Filho diz que a valorização imobiliária extraordinária do ano passado influenciou nos altos retornos obtidos pelos investidores, mas não deve se repetir nos próximos anos. O foco dos interessados em aplicar nesses fundos, portanto, deve estar na renda gerada pelo imóvel. São atraentes, segundo ele, investimentos em que seja possível obter uma renda com aluguel equivalente a ao menos 0,8% ao mês. Veja nas próximas páginas os melhores e os piores fundos de 2010.

2 /7(Divulgação)

Administrado pela BR Capital, esse fundo, que tem quotas na BM&FBovespa negociadas sob o código FLMA11, detém parte do empreendimento conhecido como Continental Square Faria Lima. Entre aluguéis distribuídos e valorização das quotas, o investimento deu um retorno de 59,6% no ano passado, o maior da indústria. Apesar do nome, o imóvel não está localizado na avenida Faria Lima, mas na rua das Olimpíadas, no coração da Vila Olímpia, em São Paulo. O fundo é dono de 75% do hotel cinco estrelas Caesar Park e de 18 conjuntos de escritórios de uma torre comercial. As 135 suítes do hotel foram arrendadas, e a remuneração do fundo varia de acordo com a receita operacional gerada pelos quartos. O imóvel foi construído pela Inpar e não foi um sucesso instantâneo. Os escritórios comerciais sempre foram uma fonte segura de rendimentos, mas o hotel nunca gerou a mesma rentabilidade para o fundo. Só recentemente o produto virou o queridinho do mercado. Além de ter chegado caro ao mercado, o desempenho foi inicialmente atrapalhado pelo atraso nas obras da ampliação da av. Faria Lima. Mas a sorte virou nos últimos anos. As obras na av. Faria Lima e na rua das Olimpíadas foram concluídas. E a construção do shopping Vila Olímpia aumentou a atratividade da região, que, em breve também deve ganhar um novo shopping Iguatemi. Além disso, muitas grandes empresas têm se mudado para o bairro, o que aumenta o potencial de atração de hóspedes para o hotel e a chance de ocupação dos escritórios.

3 /7(Viagem e Turismo)

O Fundo de Investimento Imobiliário Hotel Maxinvest é bastante diversificado. É dono de mais de 600 flats em cerca de 50 edifícios diferentes de São Paulo, principalmente nos bairros do Itaim e da Vila Olímpia. Assim como o segmento de hotéis, o de flats foi por muitos anos considerado um "mico" por investidores do setor imobiliário. Os altos custos mensais de condomínio faziam com que muita gente evitasse alugá-los. Mas a valorização generalizada dos imóveis na cidade de São Paulo acabou beneficiando esse setor. Com o reajuste dos aluguéis, o condomínio passou a pesar menos no bolso dos inquilinos proporcionalmente à despesa total - tornando o negócio mais atrativo. Hoje até existe uma demanda reprimida por flats na cidade. O mercado percebeu isso, e o fundo apresentou um retorno de 53,2% no ano passado. Administrado pela Brazilian Finance (antiga Ourinvest), o fundo tem quotas negociadas no mercado de balcão organizado, e não diretamente na BM&FBovespa. Seu código de negociação é HTMX11B - e isso acontece sempre que esse código acabar com "B". Em geral, alguns investidores terão mais dificuldade de comprar e vender as quotas porque o home broker de algumas corretoras nem disponibilizam informações sobre ativos negociados em balcão. Em compensação, o fundo contratou a corretora XP como formadora de mercado, o que permite ao investidor comprar e vender quotas sem ter de aceitar grandes ágios ou deságios.

4 /7(VEJA SÃO PAULO)

Um dos fundos imobiliários mais lucrativos do Brasil na última década, o Shopping Higienópolis ofereceu ganho de 51,2% em 2010 e costuma apresentar resultados tão bons ao longo do tempo que pouquíssimos detentores de quotas cogitam vendê-las. O resultado é que os papéis, negociados sob o código SHPH11, têm uma liquidez muito baixa na BM&FBovespa. Administrado pela Rio Bravo, o fundo detém 25% do shopping Higienópolis, localizado no bairro de mesmo nome, um dos mais nobres da capital paulista. Segundo o último balanço, somente 6 das 233 lojas do shopping não estão ocupadas. O empreendimento conta ainda com seis salas de cinema, um teatro, uma academia e 864 vagas de estacionamento. O shopping inaugurou uma nova ala em novembro. A expectativa de aumento das receitas com aluguéis levou a uma forte valorização das quotas no ano passado. Foram abertas 60 novas lojas de marcas como Carlos Miele, Polishop e Centauro, além de um restaurante Outback. Muitos dos novos estabelecimentos ainda estão sendo montados, mas, até agosto, a maioria já deve ter aberto as portas ao público.

5 /7(Divulgação)

O Fundo RB Capital Renda 1, lançado no final de 2009, teve rentabilidade de 6,99% no ano passado, a terceira menor entre todos incluídos na pesquisa. Negociado sob o código FIIP11B, o fundo é administrado pela Oliveira Trust e detém centros de distribuição e lojas "build-to-suit". Nesses contratos, é o inquilino quem define quais as características do imóvel. Em troca do imóvel personalizado, o proprietário costuma exigir a assinatura de um contrato de prazo mais longo, como dez anos ou mais. Em geral, também fica estipulada uma multa elevada em caso de rescisão. Para o investidor, portanto, o risco de vacância do imóvel é menor. No caso do RB Capital Renda 1, a desvalorização da quota negociada em bolsa foi determinante para o resultado abaixo do CDI no ano passado. O fundo possui centros de distribuição locados para empresas como AmBev (foto) e Magazine Luiza e lojas ocupadas por varejistas como a C&A.

6 /7(Divulgação)

O Memorial Office é o primeiro fundo imobiliário do Brasil. Foi constituído em dezembro de 1996 com o objetivo de incorporar um prédio de escritórios de mesmo nome, localizado na Barra Funda, na zona oeste de São Paulo. Apesar de possuir um bom histórico, o fundo, negociado sob o código FMOF11, gerou rentabilidade de apenas 1,91% no ano passado, a segunda pior entre os 25 pesquisados. O empreendimento teve sua receita diminuída com a saída de um grande inquilino, a Atento, empresa de call center da Telefônica. A companhia ocupava 23 dos 24 andares do prédio, mas desistiu de alugar nove deles. O resultado foi que, a partir de setembro, as receitas distribuídas aos quotistas caíram em mais da metade. A Coinvalores, que administra o fundo, tem encontrado dificuldade para alugar os espaços vagos porque o prédio continua a ser parcialmente ocupado pela Atento. Em geral, prédios que abrigam empresas de call center possuem uma grande movimentação em elevadores e outras áreas comuns, o que afugenta outras companhias eventualmente interessadas. A perda de inquilinos é um dos principais riscos para qualquer fundo imobiliário. Entretanto, muitos fundos procuram comprar imóveis com características distintas, em diferentes locais para alugá-los a diversos inquilinos como forma de reduzir esse risco.

7 /7(Divulga)

O fundo do Grand Plaza Shopping (antigo ABC Plaza Shopping) foi o único de toda a lista a apresentar rentabilidade negativa no ano passado. Administrado pela Rio Bravo, o fundo teve perda de 7,71%, refletindo a queda nos valores repassados aos quotistas observada durante 2010. Situado em Santo André, na região do ABC paulista, o shopping possui mais de 300 lojas, dez salas de cinema e um estacionamento com mais de 2.000 vagas. A área bruta locável supera 35.000 metros e está dividida entre o shopping e um prédio comercial. O shopping deve passar nos próximos meses por um processo de ampliação para abrigar 80 novas lojas. A área de lazer ocupada pelo Playland também será aumentada.