Além do CDI: revelando a visão americana

O brasileiro está acostumado a utilizar esse indicador para medir performance, mas como é a visão americana e os fatores que a influenciam?

Panorama Econômico

Publicado em 18 de outubro de 2023 às 12h41.

Quem nunca viu ofertas de produtos com retornos a 100% do CDI ou CDI + 2%, por exemplo? Quem nunca olhou para o retorno do seu portfólio e julgou resultados bons ou ruins com base na comparação com o CDI do período? O fato é que o investidor brasileiro está completamente habituado a utilizar esse indicador para medir a performance das mais diversas classes de ativos. O tema deste artigo é apresentar a visão americana de análise e como alguns fatores históricos e culturais ainda influenciam essa maneira de pensar.

A sigla CDI, Certificado de Depósito Interbancário, é basicamente a taxa utilizada pelos bancos quando emprestam dinheiro entre si. Esse índice segue a Selic, a taxa básica de juros do Brasil, usada pelo Banco Central para controle da política monetária. Esse número é constantemente utilizado por analistas como “taxa livre de risco” ou “taxa de desconto” para medir o custo de oportunidade ou o valor de uma empresa ou projeto.

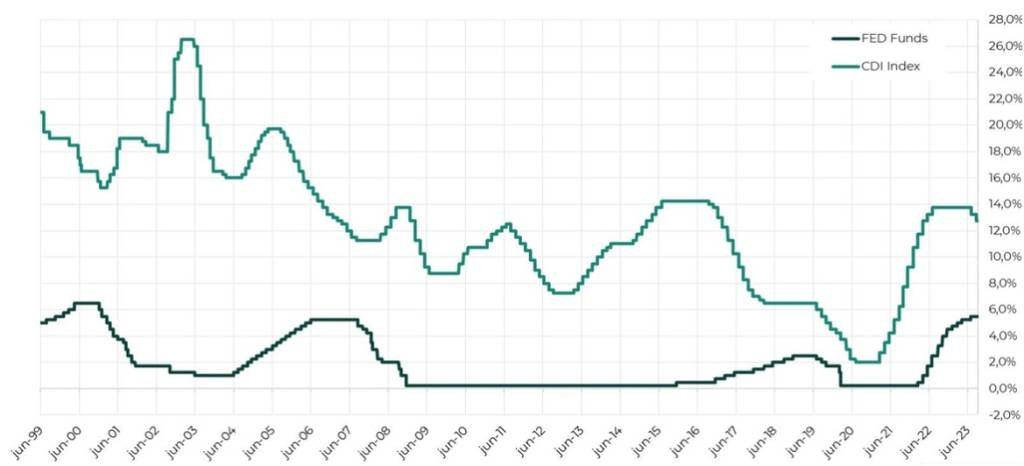

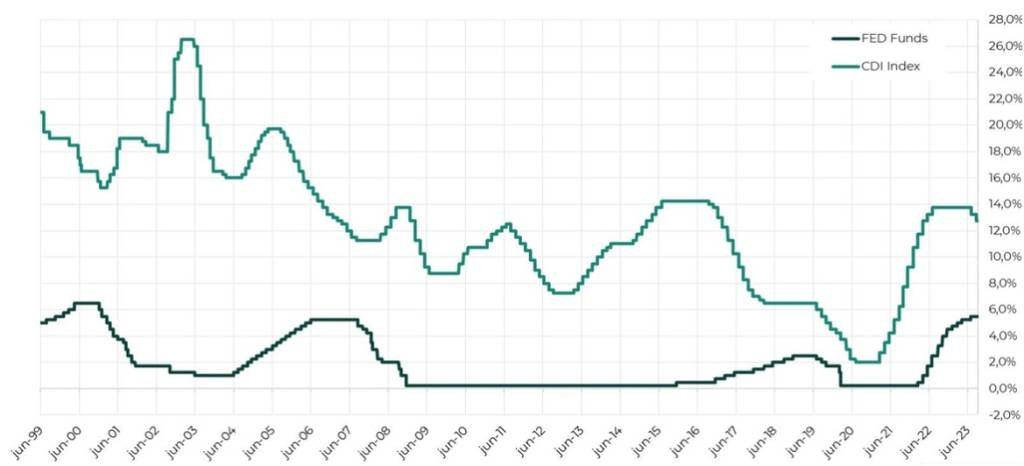

Como podem observar no gráfico abaixo, desde 1999, quando o Banco Central passou a divulgar a meta para taxa Selic para fins de política monetária, a média histórica da taxa de juros do Brasil foi de 12,35% a.a., enquanto a americana ficou na casa dos 1,8% a.a., com mais de 10 anos somados entre 0-1%.

A visão americana

Dito isso, o dinheiro rendendo a taxa de juros nos Estados Unidos, historicamente, nunca foi um fator relevante de retorno para o investidor e, por sua vez, não é utilizado pelos gestores de ativos como um medidor universal de comparação.

Para os norte-americanos, a abordagem é mais segmentada e adaptada às características de cada tipo de investimento. Eles estão habituados a tomar mais risco - ou a maior variação de mercado - e, para isso, precisam de um medidor mais preciso. É o famoso comparar “banana com banana”, “tomate com tomate”.

Por exemplo, o índice S&P 500 é amplamente utilizado para acompanhar o desempenho das ações de grandes empresas listadas nas bolsas dos EUA e o MSCI World para uma carteira com ativos globais. Para títulos do governo, o índice de referência pode ser o Treasury Bond (T-Bond) de 10 anos. Para uma carteira de renda fixa corporativa, usa-se o índice US Aggregate Bonds como uma proxy de performance de crédito das empresas e por assim vai. Essa abordagem oferece uma visão mais granular das variações de preços e rentabilidades, permitindo uma análise mais precisa do desempenho de cada investimento em relação ao seu respectivo benchmark.No Brasil, esses índices também existem, são exemplos o IMA-B para uma composição de títulos do governo em IPCA (proxy para juros real), o IFIX para fundos imobiliários, o IHFA para fundos multimercados, o Ibovespa para ações e outros, mas ainda não são difundidos e utilizados com o mesmo propósito que no resto do mundo.

Importante destacar que essa diferença não deve ser interpretada como uma superioridade de um sistema sobre o outro, mas é a vida como ela é. Cada abordagem tem suas vantagens e desvantagens, e a escolha do índice de referência depende das características individuais do investidor, seus objetivos e perfil de risco. Enquanto o uso generalizado do CDI no Brasil pode simplificar a comparação, ele também pode obscurecer nuances importantes entre diferentes tipos de investimento. Por outro lado, a segmentação dos benchmarks nos Estados Unidos pode fornecer uma visão mais aprofundada, mas também pode ser complexa e demandar um entendimento mais detalhado por parte dos investidores.

Em conclusão, há diversas maneiras de medir o desempenho de uma carteira de investimentos, o importante é estar alinhado com o perfil do investidor e os objetivos de longo prazo. Como Multi Family Office, a Portofino gere uma variedade de ativos e diferentes estratégias de investimentos, buscando através de inúmeras análises e diversos indicadores construir a melhor estratégia para “surfarmos” dentro de qualquer cenário, ou seja, conseguir o melhor resultado com o menor risco possível envolvido.

Fernando Godoy cursou Administração de Empresas na FGV com foco em Gestão Estratégica, atuou por 2 anos em empresa de capital aberto e possui 7 anos de experiência no mercado financeiro, com ênfase em investimentos internacionais. Está no time da Portofino Multi Family Office há 5 anos, 3 deles como sócio.

Quem nunca viu ofertas de produtos com retornos a 100% do CDI ou CDI + 2%, por exemplo? Quem nunca olhou para o retorno do seu portfólio e julgou resultados bons ou ruins com base na comparação com o CDI do período? O fato é que o investidor brasileiro está completamente habituado a utilizar esse indicador para medir a performance das mais diversas classes de ativos. O tema deste artigo é apresentar a visão americana de análise e como alguns fatores históricos e culturais ainda influenciam essa maneira de pensar.

A sigla CDI, Certificado de Depósito Interbancário, é basicamente a taxa utilizada pelos bancos quando emprestam dinheiro entre si. Esse índice segue a Selic, a taxa básica de juros do Brasil, usada pelo Banco Central para controle da política monetária. Esse número é constantemente utilizado por analistas como “taxa livre de risco” ou “taxa de desconto” para medir o custo de oportunidade ou o valor de uma empresa ou projeto.

Como podem observar no gráfico abaixo, desde 1999, quando o Banco Central passou a divulgar a meta para taxa Selic para fins de política monetária, a média histórica da taxa de juros do Brasil foi de 12,35% a.a., enquanto a americana ficou na casa dos 1,8% a.a., com mais de 10 anos somados entre 0-1%.

A visão americana

Dito isso, o dinheiro rendendo a taxa de juros nos Estados Unidos, historicamente, nunca foi um fator relevante de retorno para o investidor e, por sua vez, não é utilizado pelos gestores de ativos como um medidor universal de comparação.

Para os norte-americanos, a abordagem é mais segmentada e adaptada às características de cada tipo de investimento. Eles estão habituados a tomar mais risco - ou a maior variação de mercado - e, para isso, precisam de um medidor mais preciso. É o famoso comparar “banana com banana”, “tomate com tomate”.

Por exemplo, o índice S&P 500 é amplamente utilizado para acompanhar o desempenho das ações de grandes empresas listadas nas bolsas dos EUA e o MSCI World para uma carteira com ativos globais. Para títulos do governo, o índice de referência pode ser o Treasury Bond (T-Bond) de 10 anos. Para uma carteira de renda fixa corporativa, usa-se o índice US Aggregate Bonds como uma proxy de performance de crédito das empresas e por assim vai. Essa abordagem oferece uma visão mais granular das variações de preços e rentabilidades, permitindo uma análise mais precisa do desempenho de cada investimento em relação ao seu respectivo benchmark.No Brasil, esses índices também existem, são exemplos o IMA-B para uma composição de títulos do governo em IPCA (proxy para juros real), o IFIX para fundos imobiliários, o IHFA para fundos multimercados, o Ibovespa para ações e outros, mas ainda não são difundidos e utilizados com o mesmo propósito que no resto do mundo.

Importante destacar que essa diferença não deve ser interpretada como uma superioridade de um sistema sobre o outro, mas é a vida como ela é. Cada abordagem tem suas vantagens e desvantagens, e a escolha do índice de referência depende das características individuais do investidor, seus objetivos e perfil de risco. Enquanto o uso generalizado do CDI no Brasil pode simplificar a comparação, ele também pode obscurecer nuances importantes entre diferentes tipos de investimento. Por outro lado, a segmentação dos benchmarks nos Estados Unidos pode fornecer uma visão mais aprofundada, mas também pode ser complexa e demandar um entendimento mais detalhado por parte dos investidores.

Em conclusão, há diversas maneiras de medir o desempenho de uma carteira de investimentos, o importante é estar alinhado com o perfil do investidor e os objetivos de longo prazo. Como Multi Family Office, a Portofino gere uma variedade de ativos e diferentes estratégias de investimentos, buscando através de inúmeras análises e diversos indicadores construir a melhor estratégia para “surfarmos” dentro de qualquer cenário, ou seja, conseguir o melhor resultado com o menor risco possível envolvido.

Fernando Godoy cursou Administração de Empresas na FGV com foco em Gestão Estratégica, atuou por 2 anos em empresa de capital aberto e possui 7 anos de experiência no mercado financeiro, com ênfase em investimentos internacionais. Está no time da Portofino Multi Family Office há 5 anos, 3 deles como sócio.