A (nova) era da responsabilidade individual – Parte 3

Nesta série de quatro artigos, veremos um pouco sobre o atual sistema de seguridade e por que deveremos nos preparar para uma nova (e desafiadora) realidade

Você e o Dinheiro

Publicado em 24 de janeiro de 2013 às 11h44.

Última atualização em 24 de fevereiro de 2017 às 09h10.

Você já assinou minha newsletter? Fique por dentro de meus artigos, vídeos e outras publicações. Cadastre-se clicando aqui.

(Para ver a segunda parte deste artigo, clique aqui)

No artigo anterior, achei importante falar um pouco sobre as diferenças básicas de um plano de benefício definido e um de contribuição definida, pois em minha atuação profissional de consultoria financeira, seja atendendo clientes independentes ou funcionários de empresas, me chama muito a atenção a quantidade de pessoas que não conhece a diferença desses dois modelos e acaba tomando decisões financeiras que leva a grandes frustrações.

Vamos ver um exemplo típico: no Brasil, os dois produtos mais populares de previdência privada são o PGBL e o VGBL. Ambos são planos de contribuição definida (hoje em dia, planos privados de benefício definido abertos a novos participantes são praticamente inexistentes). O cliente vai ao banco ou ao corretor de seguros com uma ideia na cabeça: “quero me aposentar em vinte anos ganhando cinco mil reais por mês”.

A pessoa que estiver atendendo vai fazer uma simulação (é possível, inclusive, fazer essas simulações nos sites de alguns bancos na internet) e vai dizer “ok fulano, para se aposentar nessas condições, o senhor precisa depositar X por mês no fundo”.

Nosso cliente “típico” só tem uma ideia fixa na cabeça: “cinco mil reais por mês”. Ele não vai prestar atenção quando o atendente estiver explicando as características do produto e vai assinar o contrato de adesão sem ler; afinal “ler é para os fracos”. Ela vai dormir tranquilo, sonhando com sua aposentadoria de cinco mil reais, até que um dia alguém (talvez até eu mesmo) vai explicar para ele que aquela simulação não é uma coisa “garantida” e sim uma estimativa, que considera uma taxa de juros “X” e uma expectativa de vida “Y” e que, se essas condições mudarem, todo o resto muda (para o bem ou para o mal).

Neste momento, o cliente típico fica muito bravo e começa a dizer coisas como “meu banco está me enganando!”. Aí ele resolve ler o contrato (isso se ele não o jogou fora) e descobre que realmente não há nada “garantido” ali. É um momento de grande frustração para o cliente, e provavelmente ele sairá dali falando coisas que contribuirão ainda mais para a má fama do sistema financeiro.

Bem, não quero aqui fazer uma defesa do sistema financeiro. Todos sabemos que o mundo das finanças não é exatamente o convento das freiras carmelitas, mas uma parcela significativa da má imagem do sistema é culpa, sim, do cliente! O cliente que é passivo, que não faz sua “lição de casa”, que não lê aquilo que assina e que alimenta para si expectativas irreais e fantasiosas.

“Ah, mas o gerente do banco deveria chamar mais a atenção dos clientes para os riscos…”. Sim, ele deveria. E sou até capaz de apostar que ele faz isso, mas é importante lembrar que ele está ali para vender produtos financeiros e não para ser seu amigo.

Como qualquer pessoa que está tentando vender algo, o gerente do banco terá uma tendência a ressaltar os pontos positivos e minimizar os pontos negativos daquele produto. Você acha que isso é errado, antiético ou imoral? Bem, pode até ser mas, se for, então 95% de todas as pessoas que já fizeram uma entrevista de emprego passarão o resto da eternidade ardendo nas chamas do inferno… Porque isso é exatamente o que nós fazemos!

Mais um ponto a favor da responsabilidade individual? Sim, então vamos começar a dar um pouco mais de atenção às coisas que fazemos e parar de acreditar que o governo, os bancos, as empresas e as pessoas em geral têm a obrigação de nos proteger de nós mesmos.

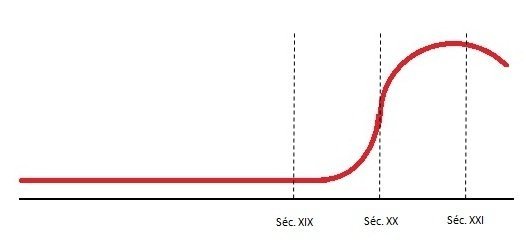

A seguir, fiz um gráfico para demonstrar a evolução da responsabilidade do “sistema” (governos e empresas) sobre o indivíduo. É um gráfico meio tosco, mas acho que ele passa a ideia. Vemos uma grande aceleração no Século XIX e uma tímida inversão de tendência mais para o final do Século XX, que é quando o modelo começou a dar indícios claros de que ia entrar em colapso.

No período pré Bismarck, como já vimos, a responsabilidade pela seguridade era 100% individual e não havia uma rede pública estruturada de proteção social. Depois, os demais estados começaram a aderir ao modelo e um avanço ainda maior ocorreu quando empresas privadas começaram a oferecer planos de pensão para seus funcionários.

No período pré Bismarck, como já vimos, a responsabilidade pela seguridade era 100% individual e não havia uma rede pública estruturada de proteção social. Depois, os demais estados começaram a aderir ao modelo e um avanço ainda maior ocorreu quando empresas privadas começaram a oferecer planos de pensão para seus funcionários.

O modelo vigente era de benefício definido, mas em algum momento as empresas começaram a “espanar”. Quando uma empresa cria um plano de pensão cujo custeio é feito pelo funcionário, mas ele garante uma renda vitalícia, o que acontece quando esse aposentado vive mais que o previsto? Bem, ele precisa receber o dinheiro, pois há uma obrigação contratual ali. E quem vai pagar essa diferença? Ora, a empresa! Afinal quem assumiu a obrigação?

E de onde a empresa vai tirar dinheiro para isso? Ou vai tirar dos seus lucros ou então vai pedir uma “ajudinha providencial” para o governo…

No caso da previdência pública, a mesma coisa acontece e o governo precisa desviar recursos de outros lugares (educação, segurança etc.) para pagar os aposentados e pensionistas.

Ou seja, no modelo de benefício definido, seja público ou privado, quem paga a conta dessa diferença é VOCÊ! Sim, você mesmo. Quando ocorre um “rombo” na previdência pública, é você, contribuinte, quem vai pagar a conta. Agora, quando o mesmo acontece com uma empresa que precisa cobrir o fundo de pensão dos funcionários, quem paga também é você; afinal de contas, esse dinheiro é subtraído do lucro da empresa e, adivinhe só quem é um dos acionistas daquela empresa que está dando menos lucro do que deveria? O SEU fundo de pensão ou previdência complementar, ou talvez você mesmo, diretamente, se tiver investido em ações daquela empresa através da bolsa de valores.

“Mas e se a empresa recorrer ao governo?”. Bem… Você quer mesmo que eu explique?

Ninguém quer pagar essa conta, por isso empresas começaram a migrar para planos de pensão de contribuição definida, onde elas muitas vezes acabam depositando dinheiro para os funcionários como um benefício trabalhista (o chamado “match”), mas não têm a obrigação de salvar a pele de todo mundo se o dinheiro acabar no meio do caminho, seja por que as pessoas acabaram “vivendo demais” ou porque o desempenho dos mercados financeiros não foi o esperado. Inclusive, algumas empresas (fora do Brasil) foram ainda mais longe e instituíram não fundos de pensão, mas sim contas individuais de previdência como as famosas “401k” dos Estados Unidos, onde o funcionário assume a responsabilidade, inclusive, de tomar as decisões de investimento.

Os governos, usualmente, se movem em ritmo mais lento que o segmento privado; por isso, o modelo predominante ainda é o de benefício definido, mas em alguns países isso já começa a mudar, pois a pressão sobre o caixa público e o contribuinte está insuportável. O Brasil deu recentemente um passo importante nessa direção, ao alterar o sistema de previdência do funcionalismo público para o modelo de contribuição definida, mas a previdência social “geral” ainda é de benefício definido.

As empresas privadas que têm planos de benefício definido, em sua grande maioria, já não aceitam novos contribuintes, apenas aqueles que já estavam lá podem usufruir desse modelo. Inclusive, muitas empresas têm adotado medidas para tentar persuadir os funcionários a mudar de sistema, algumas até oferecendo recompensas generosas para quem aceitar a mudança.

Bem, vendo apenas pelo lado do funcionário, quem está num fundo de pensão de benefício definido tem uma “mosca branca de olhos azuis” nas mãos e deve fazer o que for preciso para continuar no sistema. Já do lado da empresa, cada funcionário que ela consegue transferir de um fundo de benefício definido para outro de contribuição definida é uma “encrenca a menos” para ela.

Clique aqui para ver a parte 1

Clique aqui para ver a parte 2

Clique aqui para ver a parte 4

Quer receber atualizações desde blog e outros conteúdos por email? Assine minha newsletter clicando aqui.

:format(webp))