DeFi: do conceito aos aspectos regulatórios

Entenda o conceito por trás das finanças descentralizadas e saiba quais são as possibilidades no âmbito regulatório para os projetos DeFi

Publicado em 14 de julho de 2021 às, 18h49.

Vimos nos artigos anteriores desta coluna as tendências sobre o sistema financeiro, o papel da tecnologia na evolução do dinheiro, o real valor do bitcoin, a tokenização de ativos e seu impacto nos negócios, a importância do blockchain para os NFTs, os NFTs sob a ótica jurídica e que agora, o bitcoin é moeda.

No artigo de hoje, após uma breve introdução ao termo DeFi (Decentralized Finance), o crescimento do mercado e sua correlação com as finanças tradicionais, abordaremos seu estado regulatório e de compliance.

Blockchain, confiança e DeFi

A confiança na promessa de cumprir as obrigações são a pedra angular de qualquer transação negocial. Partes substanciais nos negócios são projetadas para resolver problemas de confiança e a assimetria nas transações por meio de uma infraestrutura de gerenciamento de risco.

Ora, os custos são substanciais para manter uma infraestrutura de gerenciamento de risco, projetada para verificação de identidade, autenticação de transações confiáveis e precisas, suporte e armazenamento seguro de registros. Todas essas atividades só existem para garantir a confiança das negociações, e evitar fraude e erro, e demandam capital e garantias substanciais que ficam bloqueados para conferir certeza e previsibilidade de resultados no mundo dos negócios.

Neste contexto, a blockchain vem para trazer possibilidades e soluções como as “finanças descentralizadas”, ou simplesmente DeFi (Decentralized Finance). O principal objetivo de DeFi é ser capaz de dar aos consumidores e investidores a capacidade de controlar seus ativos de maneira segura, por meio da tecnologia blockchain.

DeFi usa protocolos de código aberto que permitem a criação de produtos financeiros robustos via tecnologia blockchain – não só no Ethereum, mas também em redes blockchain como Terra (LUNA), THORChain (RUNE) e Solana (SOL), que estão desenvolvendo novos conceitos de DeFi.

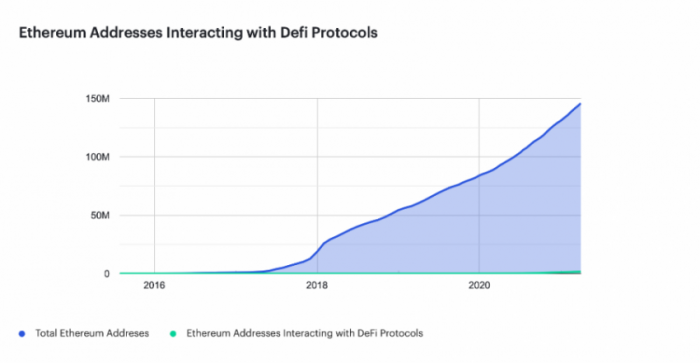

O acelerado crescimento de DeFi

De stablecoins a empréstimos, mercados de previsão, negociação de margem, pagamentos, seguros, jogos e mercados NFT, o ecossistema DeFi agora representa uma rede expansiva de protocolos integrados e instrumentos financeiros com valor de mais de US $ 53 bilhões no primeiro quadrimestre de 2021, segundo a ConsenSys. Veja na imagem a seguir a evolução dos endereços na rede Ethereum que interagem com protocolos DeFi:

No que DeFi é diferente das finanças tradicionais?

As atividades financeiras realizadas em DeFi são diferentes de suas contrapartes nas finanças tradicionais por alguns motivos.

Primeiro, os aplicativos DeFi são implantados como contratos inteligentes e as regras do aplicativo são escritas em código de software, em vez de serem aplicadas por empresas e contratos legais.

Ainda, as finanças em DeFi são globais e sem validadores tradicionais de confiança, pois com uma conexão de internet, qualquer pessoa pode interagir com aplicativos DeFi. Qualquer pessoa em qualquer lugar do mundo pode facilmente investir, negociar e armazenar ativos nos protocolos DeFi.

Em terceiro lugar, os aplicativos DeFi são intercambiáveis, isto é, um contrato ou aplicativo inteligente DeFi pode ser usado por outros contratos inteligentes e aplicativos mais complexos, e quase todos os contratos inteligentes DeFi são de “código aberto público”, o que significa que todo o sistema financeiro está sendo construído de forma aberta (open source).

Pois bem, os aplicativos descentralizados (dApps) usados em DeFi não exigem que ninguém os gerencie. Ninguém controla os dApps DeFi, pois eles são totalmente descentralizados, executados sem intervenção humana; conquanto existam desenvolvedores para correção de eventuais bugs , ajustes nos aplicativos e também eventuais adições, os dApps operam integralmente por meio de códigos de computador e contratos inteligentes.

No entanto, são inúmeras as dúvidas sobre como as plataformas DeFi devem ser tratadas de acordo com a Lei de Sigilo Bancário, leis de valores mobiliários e outros regulamentos relativos à compliance e segurança.

O estado regulatório e dos mecanismos de compliance em DeFi

Como vimos, as plataformas DeFi podem teoricamente funcionar de forma autônoma sem intervenção humana e geralmente nunca assumem a custódia de fundos (que permanecem nas carteiras digitais dos investidores), o que leva alguns a argumentar que não podem ser regulamentadas.

Contudo, muitas plataformas DeFi são centralizadas o suficiente para que as equipes por trás delas possam bloquear transações arriscadas e tomar outras ações contra atividades criminosas em potencial, sugerindo que elas possam ser regulamentadas como outras plataformas de criptoativos.

Tendo isto em vista, vejamos algumas das questões em torno das obrigações regulatórias das plataformas descentralizadas.

A maioria das plataformas DeFi se enquadra na categoria de aplicativos descentralizados (dApps) construídos sobre blockchains enriquecidos por contratos inteligentes.

Os dApps podem cumprir funções financeiras específicas regidas por contratos inteligentes subjacentes, o que significa que podem executar transações (negócios, empréstimos, etc.) automaticamente quando condições específicas são atendidas. Quem quiser se aprofundar um pouco mais em dApps, escrevi sobre o uso de dApps nos negócios, aqui.

A maioria dos dApps constrói liquidez por meio do crowdsourcing de fundos de usuários que acreditam na missão do projeto e, a partir daí, podem colocar esses fundos para uso produtivo, conforme regido pelo protocolo blockchain.

Sem a necessidade de uma infraestrutura centralizada ou governança humana, os dApps podem permitir que os usuários executem transações financeiras com taxas mais baixas do que outros aplicativos de fintechs ou instituições financeiras.

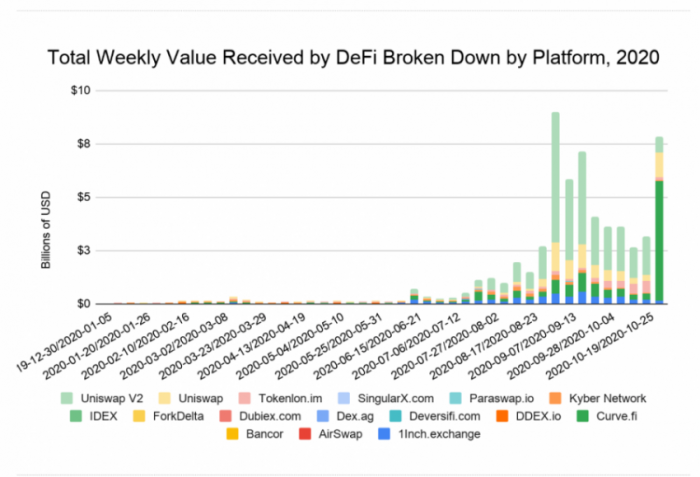

As corretoras descentralizadas (DEXs) são o tipo mais popular de dApp, como podemos ver no gráfico abaixo detalhando o crescimento do DeFi por plataforma. DEXs permitem que os usuários comprem, vendam e troquem diferentes tokens construídos em um blockchain específico diretamente entre as carteiras uns dos outros, possibilitando uma maior privacidade e segurança.

A maior parte do crescimento do DeFi nos últimos anos pode ser atribuído a quatro plataformas: Uniswap (que já está na terceira versão), Kyber, Curve Finance e 1inch Exchange.

Todos as quatro são DEXs, com 1inch Exchange sendo um agregador que dá aos usuários acesso a uma variedade de ativos em vários DEXs diferentes.

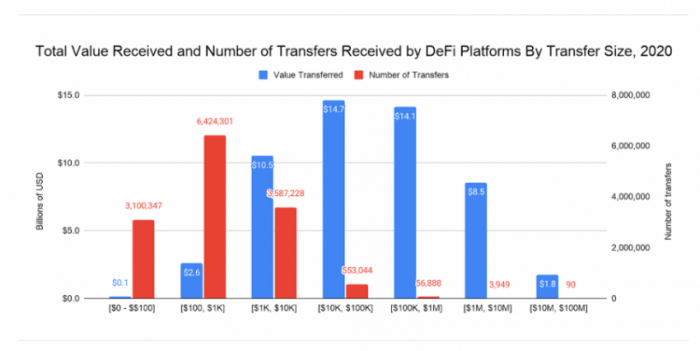

A imagem acima mostra o valor total recebido em 2020 pelas plataformas DeFi discriminado por tamanho médio de transferência.

Os dados sugerem que a maioria dos indivíduos que enviam fundos para plataformas DeFi são usuários de varejo, já que a grande maioria das transferências possui um valor inferior a 10 mil dólares em criptomoedas. A maior parte do valor enviado para as plataformas DeFi, contudo, vem de transferências acima de 10 mil dólares e 47% do total é proveniente de transferências acima de 100 mil dólares.

De outro lado, vale a pena destacar que até agora, as plataformas DeFi têm menos exposição à atividades ilícitas do que o ecossistema de criptomoedas como um todo.

Segundo o relatório The Chainalysis 2021 Crypto Crime Report, de todo o volume de transações de criptomoedas, apenas 1,1% foi recebido ou enviado por um endereço associado a atividades ilícitas em 2020; e apenas 0,05% de todos os fundos recebidos pelas plataformas DeFi vieram de endereços associados a atividades criminosas, e 0,07% de todos os fundos enviados pelas plataformas DeFi foram para esses endereços.

As responsabilidades legais das plataformas DeFi

A maioria das plataformas de criptoativos (criptomoedas e tokens) assume a custódia dos fundos dos usuários e possui equipes para administrar internamente os fundos que foram depositados, manter livros de pedidos e resolver problemas que surgem para os clientes, de forma semelhante a uma instituição financeira convencional.

Já as plataformas DeFi são governadas por código de software autoexecutável, ou seja, podem ser executadas por conta própria, sem nenhuma equipe ou empresa que as gerencie. Daí porque, elas geralmente não assumem a custódia dos fundos dos investidores e, em vez disso, os encaminham entre carteiras individuais com base no protocolo subjacente da plataforma.

Bem por isto, as plataformas DeFi não se comportam como um intermediário ativo da mesma forma que outras plataformas de criptos.

Neste contexto, as plataformas DeFi não estão sujeitas às mesmas regulamentações que as empresas de serviços financeiros convencionais? Não estariam sujeitas a leis de valores mobiliários e outros requisitos de compliance?

Operando sob a premissa de serem verdadeiramente descentralizadas, quem audita o código de uma plataforma DeFi? Quem é o responsável por eventuais vulnerabilidades? A quem cabe dar proteção às vítimas de golpes relacionados a DeFi e outras formas de crime financeiro?

Alguns como Adam Cochran, sócio e consultor da Cinneamhain Ventures , argumentam que as agências reguladoras provavelmente explorarão outros meios de fazer cumprir a lei nas plataformas DeFi, independentemente de estarem ou não associadas a uma empresa formal.

Outros, como o pesquisador Ryan Selkis aponta em um boletim informativo recente, que o argumento é discutível no momento, porque a maioria das plataformas DeFi atualmente possui equipes “centralizadas” no background, capazes de atualizar protocolos para congelar fundos de usuários ou bloquear transações se necessário.

Possibilidades

O futuro parece ainda nebuloso quando se trata do estado regulatório e dos mecanismos de compliance em DeFi.

Os reguladores determinarão como os regulamentos existentes nas plataformas DeFi deverão ser cumpridos ou, se necessário, criarão novos para proteger a integridade do sistema financeiro? Difícil saber no atual cenário.

Com muita água ainda para rolar em termos de desenvolvimento tecnológico e em termos aprendizado pelas agências reguladoras, é difícil traçar, neste momento, um panorama claro das responsabilidades regulatórias das plataformas DeFi.

Ademais, com a baixa atividade ilícita em DeFi em comparação com o resto do ecossistema cripto, a aplicação de DeFi pode não ser uma prioridade no momento.

De todo modo, parece que já há uma luz no fim do túnel, dado o fato de que as maiores plataformas DeFi têm a capacidade de fazer coisas como congelar fundos e capacidade para serem proativas em tomar medidas preventivas, cooperando com a aplicação da lei em situações como no hack da KuCoin. Para quem não se recorda, em 25 de setembro de 2020, quando os cibercriminosos tentaram lavar fundos roubados trocando-os em DEXs como Uniswap e Kyber, as equipes por trás desses projetos congelaram parte dos fundos controlados pelos hackers, mostrando que as plataformas não são tão descentralizadas como algumas narrativas sugerem.

Sem dúvida, as equipes de DeFi que já implementam alguma forma de monitoramento de transações, incorporam KYC em seus protocolos e outros mecanismos de compliance tradicional, estarão em posição vantajosa no dia em que os reguladores baterem à porta.